Οι 17 καινοτομίες και αλλαγές στην υποβολή των δηλώσεων

ΑΑΔΕ: Ανοιξε για 6,2 εκατ. φορολογούμενους η ηλεκτρονική εφαρμογή για τη δήλωση εισοδημάτων

Η ΝΑΥΤΕΜΠΟΡΙΚΗ

Παρασκευή, 07 Απριλίου 2017

Σελ. 04

Τη δυνατότητα να συμπληρώσουν και να υποβάλουν τις φορολογικές δηλώσεις για τα εισοδήματα που απέκτησαν το 2016 έχουν από χθες το απόγευμα 6,2 εκατομμύρια φορολογούμενοι. Η ηλεκτρονική εφαρμογή για την υποβολή του βασικού εντύπου Ε1 -και των συνοδευτικών εντύπων Ε2 για τα εισοδήματα από ακίνητα και Ε3 για τα αναλυτικά οικονομικά στοιχεία των επιχειρήσεων- λειτουργεί από χθες μετά τις 5:00 το απόγευμα, μέσα από τη νέα ιστοσελίδα της Ανεξάρτητης Αρχής Δημοσίων Εσόδων, στην ηλεκτρονική διεύθυνση www.aade.gr. Λειτουργεί όμως, προς το παρόν, κι από την ήδη υπάρχουσα ιστοσελίδα της Γενικής Γραμματείας Πληροφοριακών Συστημάτων, στην ηλεκτρονική διεύθυνση www.gsis.gr. Όπως τόνισαν σε συνέντευξη Τύπου ο διοικητής της ΑΑΔΕ Γ. Πιτσιλής και οι συνεργάτες του, φέτος κατά τη διαδικασία ηλεκτρονικής υποβολής των φορολογικών δηλώσεων εφαρμόζονται οι εξής καινοτομίες:

1 Δίδεται η δυνατότητα σε κάθε σύζυγο ή μέρος συμφώνου συμβίωσης να δηλώσει τον δικό του αριθμό ΙΒΑΝ τραπεζικού λογαριασμού ακόμη κι αν το αποτέλεσμα της εκκαθάρισης της δήλωσης είναι χρεωστικό. Ουσιαστικά δηλαδή από ζευγάρια φορολογουμένων μπορούν πλέον να δηλωθούν δύο λογαριασμοί. Σκοπός της δυνατότητας αυτής είναι να καταστεί δυνατή στο μέλλον η αυτόματη διενέργεια συμψηφισμών επιστροφών φόρου με φορολογικές οφειλές προς διευκόλυνση των φορολογουμένων.

2 Η ηλεκτρονική υποβολή του εντύπου Ε3 από τις επιχειρήσεις και τους ελεύθερους επαγγελματίες είναι δυνατή μόνο εφόσον έχει πραγματοποιηθεί η αλλαγή των Κωδικών Αριθμών Δραστηριότητας, η οποία έπρεπε κανονικά να είχε γίνει από το 2008. Όπως διευκρίνισαν ο διοικητής της ΑΑΔΕ και οι συνεργάτες του, υπάρχουν ακόμη φορολογούμενοι που δεν υπέβαλαν δηλώσεις μεταβολών για την αλλαγή των ΚΑΔ των δραστηριοτήτων τους σύμφωνα με το νέο σύστημα κωδικοποίησης που τέθηκε σε ισχύ από το 2008. Οι φορολογούμενοι οι οποίοι δεν προχώρησαν ακόμη και μέχρι σήμερα σ’ αυτήν την τροποποίηση δεν θα μπορούν να υποβάλουν το Ε3 αν προηγουμένως δεν προχωρήσουν σ’ αυτήν.

3 Παρέχεται η δυνατότητα χωριστής εκκαθάρισης της δήλωσης για συζύγους ή για μέρη συμφώνων συμβίωσης που έχουν διαφορετική φορολογική κατοικία. Αν για παράδειγμα ο ένας σύζυγος κατοικεί στην Ελλάδα και ο άλλος στο εξωτερικό, θα μπορεί να γίνει η εκκαθάριση του φόρου ξεχωριστά για τον κάθε σύζυγο.

4 Στο περιβάλλον της νέας ιστοσελίδας της ΑΑΔΕ η αρχική σελίδα της ηλεκτρονικής εφαρμογής για την υποβολή των δηλώσεων είναι πολύ εύχρηστη, καθώς περιλαμβάνει:

* Οδηγίες για τη βήμα προς βήμα χρήση της εφαρμογής.

* Αρχείο κειμένου σε μορφή pdf με απαντήσεις στα συχνότερα ερωτήματα των φορολογουμένων σχετικά με τον τρόπο υποβολής των φορολογικών εντύπων Ε1, Ε2 και Ε3.

* Το βιβλιάριο αναλυτικών οδηγιών συμπλήρωσης του Ε1.

* Όλες τις σχετικές νομοθετικές διατάξεις και εγκυκλίους.

Σύμφωνα με τα όσα διευκρίνισε η διευθύντρια Ηλεκτρονικής Διακυβέρνησης της ΑΑΔΕ Σοφία Σεχπερίδου, τα στοιχεία για τους τόκους που πιστώθηκαν το 2016 στους τραπεζικούς λογαριασμούς των φορολογουμένων δεν έχουν ακόμη «φορτωθεί» για συμπλήρωση σε όλα τα ηλεκτρονικά έντυπα Ε1. Η «φόρτωση» των στοιχείων από το ογκώδες αρχείο με όλα τα σχετικά δεδομένα (25 εκατομμύρια εγγραφές) θα έχει ολοκληρωθεί μέχρι αύριο.

Επιπλέον, σύμφωνα με την κα Σεχπερίδου, τα στοιχεία για τις αποδοχές που εισέπραξαν το 2016 οι μισθωτοί και οι συνταξιούχοι, καθώς και τα στοιχεία για τους φόρους που αναλογούν και τους φόρους που παρακρατήθηκαν από τις αποδοχές αυτές έχουν προσυμπληρωθεί στα ηλεκτρονικά έντυπα Ε1 των φορολογουμένων, εφόσον οι εργοδότες και τα ασφαλιστικά ταμεία έχουν ήδη υποβάλει ηλεκτρονικά τις σχετικές βεβαιώσεις αποδοχών. Σε όσες περιπτώσεις δεν έχουν υποβληθεί ακόμη οι βεβαιώσεις, τα στοιχεία αυτά δεν θα φαίνονται προσυμπληρωμένα.

Οι αλλαγές στο Ε1

Το έντυπο Ε1 της φετινής φορολογικής δήλωσης έχει τουλάχιστον 13 αλλαγές σε διάφορα σημεία του. Σύμφωνα με το στέλεχος της ΑΑΔΕ Αθ. Σαφαρή, αλλά και με βάση τα όσα διευκρινίζονται στο αναλυτικό βιβλιάριο οδηγιών συμπλήρωσης της δήλωσης, οι αλλαγές που επήλθαν φέτος στο Ε1 έχουν ως εξής:

Πίνακας 2

1 Προστέθηκε νέος κωδικός 320, ο οποίος θα πρέπει να συμπληρώνεται στην περίπτωση που η σύζυγος ή το «μέρος συμφώνου συμβίωσης» είναι φορολογικός κάτοικος αλλοδαπής. Με τον τρόπο αυτό παρέχεται η δυνατότητα εμφάνισης του ενός εκ των δύο συζύγων με διαφορετική φορολογική κατοικία από τον άλλο.

2 Προστέθηκαν οι νέοι κωδικοί 021-022, οι οποίοι πρέπει να συμπληρωθούν από όσους ασκούν επιχειρηματική δραστηριότητα και είναι ασφαλισμένοι στον ΟΓΑ, προκειμένου να δικαιούνται κι αυτοί εκπτώσεων φόρου έως 1.900-2.100 ευρώ, όπως και οι μισθωτοί.

3 Προστέθηκαν οι νέοι κωδικοί 037-038, οι οποίοι εμφανίζονται προσυμπληρωμένοι με την ένδειξη «ΝΑΙ» όταν ο φορολογούμενος που ασκεί αγροτική επιχειρηματική δραστηριότητα είναι «κατ’ επάγγελμα αγρότης» σύμφωνα με την επίσημη ταυτοποίηση από το υπουργείο Αγροτικής Ανάπτυξης. Οι φορολογούμενοι αυτής της περίπτωσης κατοχυρώνουν αυτόματα το δικαίωμα έκπτωσης φόρου έως 1.900-2.100 ευρώ, όπως και οι μισθωτοί.

4 Οι κωδικοί 011-012 δεν συμπληρώνονται πλέον από τα πολιτικά πρόσωπα τα οποία επιβαρύνονταν με ειδική εισφορά αλληλεγγύης 8% επί του συνολικού εισοδήματός τους. Ο λόγος για τον οποίο επήλθε η μεταβολή αυτή είναι το γεγονός ότι με το άρθρο 112 του ν. 4387/2016 καταργήθηκε η αυξημένη ειδική εισφορά αλληλεγγύης που επιβαλλόταν με συντελεστή 8% στο σύνολο όλων ανεξαιρέτως των εισοδημάτων των παραπάνω προσώπων. Οι κωδικοί 011-012 πρέπει να συμπληρωθούν πλέον από βουλευτές και ευρωβουλευτές, οι οποίοι διαθέτουν ποσά των αποζημιώσεών τους ή των συντάξεών τους στα κόμματα ή σε συνασπισμούς κομμάτων, ώστε για τα ποσά αυτά να μη φορολογηθούν!

5 Καταργήθηκαν οι κωδικοί 007-008 τους οποίους συμπλήρωναν όσοι κατοικούν μόνιμα σε νησιά με πληθυσμό κάτω από 3.100 κατοίκους. Ο λόγος είναι ότι το καθεστώς εκπτώσεων και απαλλαγών από το φόρο εισοδήματος φυσικών προσώπων που ίσχυε στα συγκεκριμένα νησιά καταργήθηκε από την 1η-1-2016.

Πίνακας 4

6 Προστέθηκαν οι νέοι κωδικοί 395-396, στους οποίους δηλώνεται το ασφάλισμα ομαδικών ασφαλιστηρίων συνταξιοδοτικών συμβολαίων που καταβάλλονται από αλλοδαπούς φορείς χωρίς μόνιμη εγκατάσταση στην Ελλάδα, για το οποίο δεν έχει γίνει παρακράτηση φόρου, ώστε να φορολογηθεί με τη νέα αυτοτελή κλίμακα που προβλέπει το άρθρο 15 του Κώδικα Φορολογίας Εισοδήματος.

7 Προστέθηκαν οι νέοι κωδικοί 115-116, οι οποίοι πρέπει να συμπληρωθούν από τους φορολογούμενους που το 2016 απέκτησαν εισόδημα από υπεκμίσθωση εκτάσεων γης. Στους κωδικούς αυτούς πρέπει να δηλωθεί το ακαθάριστο εισόδημα από την υπεκμίσθωση εκτάσεων γης.

8 Προστέθηκαν οι νέοι κωδικοί 117-118, στους οποίους οι υπεκμισθωτές εκτάσεων γης πρέπει να δηλώσουν τα ποσά των ενοικίων που έχουν καταβάλει, ώστε αυτά να αφαιρεθούν (να εκπέσουν) από τα εισοδήματα που θα δηλώσουν στους κωδικούς 115-116.

Πίνακας 6

9 Στους κωδικούς 661-662 διευκρινίζεται ότι, εκτός από το επίδομα ανεργίας του ΟΑΕΔ, πρέπει να δηλώνονται και τα επιδόματα ανεργίας που χορηγούν το ΓΕΝΕ (Ταμείο ναυτικών) και το ΕΤΑΠ-ΜΜΕ (Ταμείο δημοσιογράφων και λοιπών απασχολουμένων σε μέσα μαζικής ενημέρωσης).

10 Προστέθηκαν οι νέοι κωδικοί 421-422, στους οποίους πρέπει να συμπληρωθούν τα ενοίκια που καταβάλλονται σε Ιερές Μονές του Αγίου Όρους, προκειμένου τα τέλη χαρτοσήμου επί των μισθωμάτων αυτών να χρεωθούν στους ενοικιαστές.

Πίνακας 7

11 Προστέθηκαν οι νέοι κωδικοί 055 - 056. Οι κωδικοί αυτοί πρέπει να συμπληρωθούν από όσους φορολογούμενους το 2016 χρηματοδότησαν (δώρισαν χρήματα σε) πολιτικό κόμμα ή συνασπισμό κομμάτων. Στους κωδικούς αυτούς πρέπει να αναγραφεί το ποσό της συγκεκριμένης ιδιωτικής χρηματοδότησης. Το ποσό αυτό εκπίπτει μέχρι τα 20.000 ευρώ εξ ολοκλήρου από το εισόδημα του φορολογούμενου που έδωσε τα χρήματα.

12 Προστέθηκαν οι νέοι κωδικοί 057 -058, οι οποίοι πρέπει να συμπληρωθούν από όσους έχουν χρηματοδοτήσει εντός του 2016 υποψήφιο ή/και αιρετό αντιπρόσωπο της Βουλής των Ελλήνων και του Ευρωπαϊκού Κοινοβουλίου. Στους κωδικούς αυτούς πρέπει να αναγραφεί το ποσό της συγκεκριμένης ιδιωτικής χρηματοδότησης. Αυτής της κατηγορίας η ιδιωτική χρηματοδότηση εκπίπτει, μέχρι του ποσού των 5.000 ευρώ, εξ ολοκλήρου από το εισόδημα του φορολογούμενου που την πραγματοποίησε.

13 Στο κάτω μέρος της 4ης σελίδας κάθε εντύπου Ε1 που υποβάλλεται από έγγαμους ή μέρη συμφώνου συμβίωσης υπάρχουν χώροι για τη δήλωση δύο τραπεζικών λογαριασμών με τη συμπλήρωση των αντίστοιχων αριθμών IBAN. Με την ολοκλήρωση της συμπλήρωσης του εντύπου εμφανίζεται ηλεκτρονικό μήνυμα με το οποίο οι έγγαμοι ή οι «συμβιούντες» φορολογούμενοι προτρέπονται να δηλώσουν τους IBAN των λογαριασμών τους προκειμένου να διευκολυνθούν σε μελλοντικούς συμψηφισμούς επιστροφών φόρου που δικαιούνται με οφειλές τους, ώστε αυτοί να γίνονται αυτόματα.

ΓΙΩΡΓΟΣ ΠΑΛΑΙΤΣΑΚΗΣ - gpal@naftemporiki.gr

Οι υποχρεώσεις των φορολογουμένων

Προθεσμίες: Όλα όσα πρέπει να προσέξουμε - Τι δεν πρέπει να ξεχάσουμε για τον Απρίλιο

Η ΝΑΥΤΕΜΠΟΡΙΚΗ

Δευτέρα, 03 Απριλίου 2017

Σελ. 10

Επίβλεψη: Στέφανος Μήτσιος, Partner, επικεφαλής Φορολογικού Τμήματος, ορκωτός ελεγκτής

Επιμέλεια: Ευγενία Κουσαθανά, δικηγόρος - Νάσια Κασίδου, φορολογική σύμβουλος

Α. ΥΠΟΧΡΕΩΣΕΙΣ ΝΟΜΙΚΩΝ ΠΡΟΣΩΠΩΝ

Τα Νομικά Πρόσωπα και οι Νομικές Οντότητες του άρθρου 2 περ γ’ και δ’ του Ν. 4172/2013 αντίστοιχα (δηλ. κάθε επιχείρηση ή εταιρεία με νομική προσωπικότητα ή ένωση επιχειρήσεων ή εταιρειών με νομική προσωπικότητα, όπως και κάθε μόρφωμα εταιρικής ή μη οργάνωσης και κερδοσκοπικού ή μη χαρακτήρα που δεν είναι φυσικό ή νομικό πρόσωπο, όπως ιδίως συνεταιρισμός, οργανισμός, υπεράκτια ή εξωχώρια εταιρεία, κάθε μορφής εταιρεία ιδιωτικών επενδύσεων, κάθε μορφής καταπίστευμα ή εμπίστευμα ή οποιοδήποτε μόρφωμα παρόμοιας φύσης, κάθε μορφής ίδρυμα ή σωματείο ή οποιοδήποτε μόρφωμα παρόμοιας φύσης, κάθε μορφή προσωπικής επιχείρησης ή οποιαδήποτε οντότητα προσωπικού χαρακτήρα, κάθε μορφής κοινή επιχείρηση, κάθε μορφής εταιρεία διαχείρισης κεφαλαίου ή περιουσίας ή διαθήκης ή κληρονομίας ή κληροδοσίας ή δωρεάς, κάθε φύσης κοινοπραξία, κάθε μορφής εταιρεία αστικού δικαίου, συμμετοχικές ή αφανείς εταιρείες και κοινωνίες αστικού δικαίου) υποβάλλουν δήλωση φορολογίας εισοδήματος μέχρι και την τελευταία ημέρα του έκτου μήνα από το τέλος του φορολογικού έτους για εισοδήματα που απέκτησαν μέσα σε αυτό (άρθρο 68 παρ. 2 του Ν. 4172/2013).

Νομικά πρόσωπα υπό εκκαθάριση ή διαλυόμενα:

α) Για εισοδήματα που κτήθηκαν κατά την περίοδο της εκκαθάρισης, υποβολή δήλωσης εισοδήματος με εφάπαξ καταβολή του φόρου (άρθρο 68 παρ. 2 του Ν. 4172/2013). Εντός μηνός από τη λήξη της εκκαθάρισης ή τη διάλυση (και σε κάθε περίπτωση πριν από τη διάθεση με οποιονδήποτε τρόπο των περιουσιακών στοιχείων).

β) Για τα εισοδήματα της εκκαθάρισης σε περίπτωση παράτασής της πέραν του έτους, προσωρινή δήλωση φόρου εισοδήματος, εφάπαξ καταβολή του, καθώς και προκαταβολή φόρου (άρθρο 68 παρ. 2 του Ν. 4172/2013). Εντός μηνός από τη λήξη εκάστου έτους.

Αφορολόγητα αποθεματικά αναπτυξιακών νόμων A.E., EΠE που κεφαλαιοποιούνται βάσει του άρθρου 101 N. 1892/90:

Υποβολή δήλωσης και καταβολή του φόρου που αναλογεί στα κεφαλαιοποιούμενα αφορολόγητα αποθεματικά διαφόρων αναπτυξιακών νόμων (με εξαίρεση τα αποθεματικά του άρθρου 18 Α.Ν. 942/49 και της παρ. 4 του άρθρου 10 του Α.Ν. 148/67) με συντελεστή 5% για τις εισηγμένες Ανώνυμες Εταιρείες στο ΧΑΑ και 10% για τις μη εισηγμένες στο ΧΑΑ Ανώνυμες Εταιρείες, καθώς και για τις EΠE (άρθρο 101 παρ. 1, 2 και 7 N. 1892/90, ΠΟΛ. 1238/94, άρθρο 23 παρ. 2 N. 2214/94), ο δε φόρος καταβάλλεται σε 4 ίσες τριμηνιαίες δόσεις, από τις οποίες η πρώτη με την υποβολή της εμπρόθεσμης δήλωσης. Εντός μηνός από τη δημοσίευση στο ΦΕΚ της αύξησης κεφαλαίου.

Αναπροσαρμογή της αναπόσβεστης αξίας των ιδιοχρησιμοποιούμενων ακίνητων:

Υποβολή δήλωσης και εφάπαξ καταβολή του φόρου 2% από τις τραπεζικές, ασφαλιστικές και εισηγμένες στο ΧΑΑ Ανώνυμες Εταιρείες που θα προβούν σε αναπροσαρμογή της αναπόσβεστης αξίας των ιδιοχρησιμοποιούμενων ακινήτων τους στους ισολογισμούς που κλείνουν μετά την 31η Δεκεμβρίου 2002 (άρθρο 28 του N.3091/2002). Μέσα στο πρώτο δεκαπενθήμερο του επόμενου μήνα από την έγκριση του ισολογισμού από τη Γενική Συνέλευση.

Β. YΠOXPEΩΣEIΣ ΠΑΡΑΚΡΑΤΟΥΜΕΝΩΝ ΦOPΩΝ

Εργολήπτες τεχνικών έργων, ενοικιαστές δημοσίων κ.λπ. προσόδων: Για τον παρακρατηθέντα φόρο 3% επί της αξίας του κατασκευαζόμενου έργου ή του μισθώματος ενοικίασης δημοσίων, δημοτικών ή λιμενικών προσόδων που παρακρατήθηκε μέσα στον μήνα Φεβρουάριο θα πρέπει να υποβληθεί η σχετική δήλωση και να αποδοθεί ο παρακρατηθείς φόρος μέχρι 2 Μαΐου (άρθρο 64 παρ. 1 περ. δ’ και παρ. 7 N. 4172/2013 και ΠΟΛ. 1027/20.01.2014).

Εισόδημα αλλοδαπών επιχ/σεων από αμοιβές για τεχνικά έργα, αμοιβές διοίκησης, αμοιβές για συμβουλευτικές υπηρεσίες ή παρόμοιες υπηρεσίες ελληνικής προέλευσης: Κάθε νομικό πρόσωπο ή νομική οντότητα που δεν έχει τη φορολογική κατοικία του στην Ελλάδα, αλλά διατηρεί μόνιμη εγκατάσταση στην Ελλάδα, υπόκειται σε παρακράτηση φόρου 20% όταν λαμβάνει αμοιβές για τεχνικά έργα, αμοιβές διοίκησης, αμοιβές για συμβουλευτικές υπηρεσίες ή παρόμοιες υπηρεσίες που έχουν παρασχεθεί στην ημεδαπή μέσω της μόνιμης εγκατάστασής της. Σε αυτή την περίπτωση, θα πρέπει να υποβληθεί η σχετική δήλωση και να αποδοθεί ο φόρος που παρακρατήθηκε μέσα στον μήνα Φεβρουάριο μέχρι 02 Μαΐου (άρθρο 62 παρ. 1 περ. δ’ και παρ. 3, άρθρο 64 παρ. 1 περίπτ. δ’, παρ. 3 και παρ. 7 N. 4172/2013 και ΠΟΛ. 1120/25.04.2014 και ΠΟΛ. 1048/2014).

Προμήθειες αγαθών και υπηρεσιών από φορείς γενικής κυβέρνησης, εκτός από τις κεφαλαιουχικές εταιρείες. Τα πρόσωπα αυτά πρέπει να αποδώσουν και να υποβάλουν δήλωση για τον παρακρατηθέντα φόρο πάνω στην καθαρή αξία των αγαθών και υπηρεσιών που έλαβαν μέσα στον μήνα Φεβρουάριο, το αργότερο μέχρι το τέλος του δεύτερου μήνα από την ημερομηνία καταβολής της υποκείμενης σε παρακράτηση πληρωμής (άρθρο 64 παρ. 2, 3 και παρ. 7 N. 4172/2013 ΠΟΛ. 1028/20.01.2014 και ΠΟΛ. 1120/25.04.2014). Μέχρι 02 Μαΐου.

Αμοιβή αρχιτεκτόνων ή πολιτικών μηχανικών. Για αμοιβές αρχιτεκτόνων και μηχανικών για την επίβλεψη της εκτέλεσης κάθε είδους τεχνικών έργων, ο προκαταβλητέος φόρος (4% της συμβατικής αμοιβής για εκπόνηση μελετών και σχεδίων ή 10% της συμβατικής αμοιβής για εκπόνηση μελετών και σχεδίων που αφορούν οποιασδήποτε άλλης φύσης έργα και για την επίβλεψη της εκτέλεσης αυτών, καθώς και των έργων της προηγούμενης περίπτωσης και την ενέργεια πραγματογνωμοσύνης κ.λπ. για τα έργα αυτά) επιβάλλεται πριν από τη θεώρηση των οικείων εργασιών από την αρμόδια αρχή (άρθρο 69 παρ. 4 Ν. 4172/2013).

Εισόδημα από τόκους της παρ. 1 του άρθρου 37 Ν. 4172/2013: Στο εισόδημα από τόκους που προκύπτει από απαιτήσεις κάθε είδους, είτε εξασφαλίζονται με υποθήκη είτε όχι, και είτε παρέχουν δικαίωμα συμμετοχής στα κέρδη του οφειλέτη είτε όχι και ιδιαίτερα εισοδήματα από καταθέσεις, κρατικά χρεόγραφα, τίτλους, ομολογίες με ή χωρίς ασφάλεια, και κάθε είδους δανειακή σχέση, συμπεριλαμβανομένων των πρόσθετων ωφελημάτων (premiums), των συμφωνιών επαναγοράς (repos/reverse repos) και ανταμοιβών τα οποία απορρέουν από τίτλους, ομολογίες ή χρεόγραφα (εκτός τόκων δανείων που χορηγούν πιστωτικά ιδρύματα, περιλαμβανομένων των τόκων υπερημερίας, καθώς και οι τόκοι διατραπεζικών καταθέσεων που απαλλάσσονται από την παρακράτηση φόρου) και των οποίων η καταβολή ή η εγγραφή στα βιβλία πραγματοποιήθηκε μέσα στον μήνα Φεβρουάριο, η υποβολή της δήλωσης γίνεται μέχρι 27 Απριλίου και η απόδοση του παρακρατηθέντος φόρου 15% μέχρι 02 Μαΐου (άρθρα 37 παρ. 1 και 64 παρ. 1 και 7 N. 4172/2013, άρθρο 7, παρ. 1 Ν. 4174/2013 και ΠΟΛ. 1011/02.01.2014, ΠΟΛ. 1012/03.01.2014).

Εισόδημα αλλοδαπών επιχ/σεων από τόκους της παρ. 1 του άρθρου 37 Ν. 4172/2013 ελληνικής προέλευσης: Για τον παρακρατηθέντα φόρο 15% στο εισόδημα από τόκους που προκύπτει από απαιτήσεις κάθε είδους, είτε εξασφαλίζονται με υποθήκη είτε όχι, και είτε παρέχουν δικαίωμα συμμετοχής στα κέρδη του οφειλέτη είτε όχι, και ιδιαίτερα εισοδήματα από καταθέσεις, κρατικά χρεόγραφα, τίτλους, ομολογίες με ή χωρίς ασφάλεια, και κάθε είδους δανειακή σχέση, συμπεριλαμβανομένων των πρόσθετων ωφελημάτων (premiums), των συμφωνιών επαναγοράς (repos/reverse repos) και ανταμοιβών τα οποία απορρέουν από τίτλους, ομολογίες ή χρεόγραφα (εκτός τόκων δανείων που χορηγούν πιστωτικά ιδρύματα, περιλαμβανομένων των τόκων υπερημερίας, καθώς και των τόκων από διατραπεζικές καταθέσεις που απαλλάσσονται από την παρακράτηση φόρου) που αποκτήθηκαν από αλλοδαπές εταιρείες και οργανισμούς που δεν έχουν μόνιμη εγκατάσταση στην Ελλάδα, και παρακρατήθηκε κατά τον μήνα Φεβρουάριο θα πρέπει να υποβληθεί η σχετική δήλωση μέχρι 27 Απριλίου και να αποδοθεί ο παρακρατηθείς φόρος μέχρι 2 Μαΐου (άρθρα 37 παρ. 1 και 64 παρ. 3, 6 και 7 N. 4172/2013, άρθρο 7, παρ. 1 του Ν. 4174/2013 και ΠΟΛ. 1011/01.01.2014, ΠΟΛ. 1012/03.01.2014). Σημειώνεται ότι στους τόκους που καταβάλλονται από ημεδαπά νομικά πρόσωπα ή οντότητες του άρθρου 2 περ. γ’ και δ’, σε συνδεδεμένη εταιρεία φορολογικό κάτοικο κράτους-μέλους της Ευρωπαϊκής Ένωσης σύμφωνα με τη νομοθεσία του κράτους αυτού, το οποίο δεν θεωρείται φορολογικός κάτοικος τρίτου κράτους εκτός Ευρωπαϊκής Ένωσης κατ’ εφαρμογή όρων σύμβασης αποφυγής διπλής φορολογίας που έχει συναφθεί με αυτό το τρίτο κράτος, δεν ενεργείται παρακράτηση φόρου εισοδήματος, σύμφωνα με τις προϋποθέσεις που θέτει το άρθρο 63 παρ. 2 του Ν. 4172/2013.

Φόρος χρηματιστηριακών συναλλαγών: Υποβολή δήλωσης και καταβολή από τα Ελληνικά Χρηματιστήρια Α.Ε. του παρακρατηθέντος φόρου με συντελεστή 0,2% - δύο τοις χιλίοις (άρθρο 16 παρ. 2 Ν. 3943/2011 που αντικατέστησε το άρθρο 9 παρ. 2 Ν. 2579/98) στις πωλήσεις μετοχών εισηγμένων στο Χρηματιστήριο Αθηνών που πραγματοποιήθηκαν κατά τον μήνα Μάρτιο. Η ανώνυμη εταιρεία με την επωνυμία Ελληνικά Χρηματιστήρια Α.Ε. (ΕΧΑΕ) κατά τον διακανονισμό των συναλλαγών που διενεργούνται στο Χρηματιστήριο χρεώνει σε ημερήσια βάση με τον πιο πάνω φόρο τις Ανώνυμες Εταιρείες Παροχής Επενδυτικών Υπηρεσιών και τα πιστωτικά ιδρύματα τα οποία παρέχουν υπηρεσίες θεματοφυλακής, για λογαριασμό των πωλητών για όλες τις συναλλαγές πώλησης μετοχών που διακανονίστηκαν από τις πιο πάνω εταιρείες και ιδρύματα. Τον αναλογούντα φόρο για τις πωλήσεις μετοχών που διακανονίστηκαν μέσα σε κάθε μήνα, υποχρεούται η ΕΧΑΕ να αποδίδει εφάπαξ στην αρμόδια για τη φορολογία της ΔΟΥ με δήλωση που υποβάλλεται μέχρι το τέλος του πρώτου δεκαπενθημέρου του επόμενου μήνα από τον μήνα που διακανονίστηκαν οι πιο πάνω συναλλαγές.

Ακόμη συνάγεται ότι για πωλήσεις μετοχών εισηγμένων σε αλλοδαπό χρηματιστήριο ή σε άλλο διεθνώς αναγνωρισμένο χρηματιστηριακό θεσμό, ο εν λόγω φόρος θα αποδίδεται από τον εκάστοτε πωλητή στη ΔΟΥ στην οποία υπάγεται αυτός, μέσα στο πρώτο δεκαπενθήμερο του επόμενου μήνα απ’ αυτόν εντός του οποίου πωλήθηκαν οι μετοχές. Ο φόρος αυτός υπολογίζεται επί της αξίας πώλησης των μετοχών και βαρύνει τον πωλητή, φυσικό ή νομικό πρόσωπο, ενώσεις προσώπων ή ομάδες περιουσίας, χωρίς να εξετάζεται η ιθαγένεια και ο τόπος όπου διαμένουν ή κατοικούν ή έχουν την έδρα τους και ανεξάρτητα αν έχουν απαλλαγή από οποιονδήποτε φόρο ή τέλος από διατάξεις άλλων νόμων. Τα ανωτέρω έχουν εφαρμογή για πωλήσεις μετοχών εισηγμένων στο Χρηματιστήριο Αθηνών (Χ.Α.) ή σε αλλοδαπό χρηματιστήριο ή σε άλλο διεθνώς αναγνωρισμένο χρηματιστηριακό θεσμό που διενεργούνται από 1 Απριλίου 2011.

Μέχρι 18 Απριλίου. Μετά την τροποποίηση του άρθρου 27 παρ. 2 του Ν. 2703/99 από το άρθρο 9 παρ. 9 του Ν. 3522/06, εξαιρούνται από τον φόρο, οι μεταβιβάσεις μετοχών εισηγμένων σε αλλοδαπό χρηματιστήριο με το οποίο το Χρηματιστήριο Αθηνών έχει δημιουργήσει κοινό ηλεκτρονικό σύστημα διαπραγμάτευσης και με την προϋπόθεση ότι για τις πωλήσεις αυτές προβλέπεται η καταβολή ανάλογου φόρου στην αλλοδαπή. Επί του παρόντος, τέτοιο σύστημα υπάρχει μόνο με το Χρηματιστήριο της Κύπρου.

Φόρος 2‰ για δανεισμό μετοχών στο Χρηματιστήριο Αθηνών: Σύμφωνα με το άρθρο 4 παρ. 4 του Ν. 4038/2012 επιβάλλεται φόρος με συντελεστή 2‰ στον δανεισμό μετοχών εισηγμένων στο Χ.Α. που πραγματοποιούνται εξωχρηματιστηριακά, μη υπαγόμενης της σχετικής σύμβασης και κάθε συναφούς πράξης σε τέλος χαρτοσήμου. Ο φόρος αυτός υπολογίζεται επί της αξίας των μετοχών που δανείζονται και βαρύνει τον δανειστή, φυσικό ή νομικό πρόσωπο, ενώσεις προσώπων ή ομάδες περιουσίας, χωρίς να εξετάζεται η ιθαγένεια και ο τόπος όπου διαμένουν ή κατοικούν ή έχουν την έδρα τους και ανεξάρτητα αν έχουν απαλλαγή από οποιονδήποτε φόρο ή τέλος από διατάξεις άλλων νόμων. Υποβολή δήλωσης και καταβολή του παρακρατηθέντος φόρου μέχρι το τέλος του πρώτου δεκαπενθημέρου του επόμενου μήνα από αυτόν που πραγματοποιήθηκε ο δανεισμός των μετοχών (εν προκειμένω τον μήνα Μάρτιο). Μέχρι 18 Απριλίου.

Φόρος Μισθωτής Εργασίας: Υποβολή δήλωσης και απόδοση του φόρου μισθωτών υπηρεσιών που παρακρατήθηκε με βάση την κλίμακα της παρ. 1 του άρθρου 15 και 16 Ν. 4172/2013 (μετά από προηγούμενη αναγωγή του σε ετήσιο) κατά τον μήνα Φεβρουάριο από τα νομικά πρόσωπα ή τις νομικές οντότητες που διενεργούν πληρωμές στους εργαζόμενούς τους ή υπαλλήλους τους ή καταβάλλουν συντάξεις σε φυσικά πρόσωπα (άρθρα 59 παρ. 1 περ. α’ και β’ και 60 παρ. 6 N. 4172/2013) το αργότερο μέχρι το τέλος του δεύτερου μήνα από την ημερομηνία καταβολής του υποκείμενου σε παρακράτηση εισοδήματος. Μέχρι 2 Μαΐου. Στα εισοδήματα από μισθωτή εργασία και συντάξεις που καταβάλλονται αναδρομικά, σύμφωνα με το άρθρο 12 Ν. 4172/2013, υποβάλλεται υποχρεωτικά δήλωση και απόδοση του παρακρατηθέντος μέσα στον μήνα Φεβρουάριο φόρου 20% στο καταβαλλόμενο ποσό ανεξάρτητα από το έτος στο οποίο ανάγονται για να φορολογηθούν τα εισοδήματα αυτά, το αργότερο μέχρι το τέλος του δεύτερου μήνα από την ημερομηνία καταβολής του υποκείμενου σε παρακράτηση εισοδήματος (άρθρα 59 παρ. 1 περ. α’ και β’ και 60 παρ. 6 N. 4172/2013 και ΠΟΛ 1049/11.2.2014). Μέχρι 2 Μαΐου.

Σημείωση: Στην έννοια του μισθού εντάσσονται μεταξύ άλλων και οι αμοιβές των διευθυντών και των μελών Δ.Σ. εταιρειών ή κάθε άλλου νομικού προσώπου ή νομικής οντότητας.

Δαπάνες διαφημίσεων: Καταβολή από το διαφημιζόμενο τέλους διαφημίσεων υπέρ Δήμων και Κοινοτήτων για υπηρεσίες διαφήμισης (άρθρο 25 παρ. 3 Ν. 2753/1999, ΣτΕ 2649/1988, άρθρο 9 παρ. 6 του Ν. 2880/2001, ΠΟΛ. 1217/2002, ΠΟΛ. 1113/ 2.6.2015). Μέχρι τη λήξη προθεσμίας υποβολής της δήλωσης φορολογίας εισοδήματος.

Παρακράτηση φόρου σε μερίσματα της παρ. 1 του άρθρου 36 Ν. 4172/2013: Για τον παρακρατηθέντα μέσα στον μήνα Φεβρουάριο φόρο 15% (ο συντελεστής ανέρχεται σε 15% για εισοδήματα που αποκτώνται από την 1.1.2017 και μετά) στο εισόδημα που προκύπτει από μετοχές, ιδρυτικούς τίτλους ή άλλα δικαιώματα συμμετοχής σε κέρδη τα οποία δεν αποτελούν απαιτήσεις από οφειλές (χρέη), καθώς και στο εισόδημα από άλλα εταιρικά δικαιώματα, στα οποία περιλαμβάνονται τα μερίδια, οι μερίδες, συμπεριλαμβανομένων των προμερισμάτων και μαθηματικών αποθεματικών, οι συμμετοχές σε κέρδη προσωπικών επιχειρήσεων, οι διανομές των κερδών από κάθε είδους νομικό πρόσωπο ή νομική οντότητα, καθώς και κάθε άλλο συναφές διανεμόμενο ποσό, θα πρέπει να υποβληθεί η σχετική δήλωση μέχρι 27 Απριλίου και να αποδοθεί ο παρακρατηθείς φόρος μέχρι 2 Μαΐου (άρθρα 61 και 62 παρ. 1 περ. α’ και 64 παρ. 1 περ. α’ και παρ. 3 του Ν. 4172/2013, άρθρο 7, παρ. 1 του Ν. 4174/2013 και ΠΟΛ. 1012/03.01.2014, ΠΟΛ. 1011.02.01.2014).

Σημειώνεται ότι στα μερίσματα που καταβάλλονται από ημεδαπά νομικά πρόσωπα ή οντότητες του άρθρου 2 περ. γ’ και δ’, σε συνδεδεμένη εταιρεία φορολογικό κάτοικο κράτους-μέλους της Ευρωπαϊκής Ένωσης σύμφωνα με τη νομοθεσία του κράτους αυτού, το οποίο δεν θεωρείται φορολογικός κάτοικος τρίτου κράτους εκτός Ευρωπαϊκής Ένωσης κατ’ εφαρμογή όρων σύμβασης αποφυγής διπλής φορολογίας που έχει συναφθεί με αυτό το τρίτο κράτος, δεν ενεργείται παρακράτηση φόρου εισοδήματος, σύμφωνα με τις προϋποθέσεις που θέτει το άρθρο 63 παρ. 1 του Ν. 4172/2013.

Κατάθεση εγγυητικής επιστολής για την προσωρινή απαλλαγή ενδοομιλικών μερισμάτων (άρθρο 48 παρ. 3 Ν.4172/2013): Η εγγυητική επιστολή θα πρέπει να κατατίθεται χειρόγραφα στην αρμόδια Φορολογούσα Αρχή (ΔΟΥ) μέχρι την ημερομηνία υποβολής της δήλωσης φορολογίας εισοδήματος του φορολογικού έτους μέσα στο οποίο αποκτήθηκε το σχετικό εισόδημα για το οποίο αιτείται η σχετική απαλλαγή του άρθρου 48, παρ. 3, Ν. 4172/2013 (ΠΟΛ. 1039/2015).

Παρακράτηση φόρου στα ποσά που καταβάλλονται για δικαιώματα και λοιπές πληρωμές της παρ. 1 του άρθρου 38 Ν. 4172/2013: Για τον παρακρατηθέντα φόρο μέσα στον μήνα Φεβρουάριο με συντελεστή 20% στο εισόδημα που καταβάλλεται σε αλλοδαπές επιχειρήσεις χωρίς μόνιμη εγκατάσταση στην Ελλάδα ως αντάλλαγμα για τη χρήση ή το δικαίωμα χρήσης, των δικαιωμάτων πνευματικής ιδιοκτησίας επί λογοτεχνικού, καλλιτεχνικού ή επιστημονικού έργου, συμπεριλαμβανομένων των κινηματογραφικών και τηλεοπτικών ταινιών, μαγνητοταινιών για ραδιοφωνικές εκπομπές και αναπαραγωγής βιντεοκασετών, λογισμικού για εμπορική εκμετάλλευση ή προσωπική χρήση, διπλωμάτων ευρεσιτεχνίας, εμπορικών σημάτων, προνομίων, σχεδίων ή υποδειγμάτων, σχεδιαγραμμάτων, απόρρητων χημικών τύπων ή μεθόδων κατεργασίας ή σε αντάλλαγμα πληροφοριών που αφορούν βιομηχανική, εμπορική ή επιστημονική πείρα, οι πληρωμές για τη χρήση βιομηχανικού, εμπορικού ή επιστημονικού εξοπλισμού, για τη χρήση τεχνικών μεθόδων παραγωγής, τεχνικής ή τεχνολογικής βοήθειας, τεχνογνωσίας (know how), αποτελεσμάτων ερευνών, αναδημοσίευσης άρθρων και μελετών, καθώς και οι πληρωμές για συμβουλευτικές υπηρεσίες που παρέχονται ηλεκτρονικά μέσω δικτύων πληροφορικής σε βάση δεδομένων επίλυσης προβλημάτων, την ηλεκτρονική λήψη (downloading) λογισμικού ηλεκτρονικού υπολογιστή, ακόμα και στην περίπτωση που τα εν λόγω προϊόντα αποκτώνται για προσωπική ή επαγγελματική χρήση του αγοραστή, την εκμίσθωση βιομηχανικού, εμπορικού, επιστημονικού εξοπλισμού και εμπορευματοκιβωτίων και λοιπών συναφών δικαιωμάτων, θα πρέπει να υποβληθεί η σχετική δήλωση μέχρι 27 Απριλίου και να αποδοθεί ο παρακρατηθείς φόρος μέχρι 2 Μαΐου (άρθρα 61 και 62 παρ. 1 περ. γ’ και 64 παρ. 1 περ. α’ και παρ. 7 του Ν. 4172/2013, άρθρο 7, παρ. 1 του Ν. 4174/2013 και ΠΟΛ 1012/03.01.2014, ΠΟΛ 1011/02.01.2014).

Σημειώνεται ότι στα δικαιώματα που καταβάλλονται από ημεδαπά νομικά πρόσωπα ή οντότητες του άρθρου 2 περ. γ’ και δ’, σε συνδεδεμένη εταιρεία φορολογικό κάτοικο κράτους-μέλους της Ευρωπαϊκής Ένωσης σύμφωνα με τη νομοθεσία του κράτους αυτού, το οποίο δεν θεωρείται φορολογικός κάτοικος τρίτου κράτους εκτός Ευρωπαϊκής Ένωσης κατ’ εφαρμογή όρων σύμβασης αποφυγής διπλής φορολογίας που έχει συναφθεί με αυτό το τρίτο κράτος, δεν ενεργείται παρακράτηση φόρου εισοδήματος, σύμφωνα με τις προϋποθέσεις που θέτει το άρθρο 63 παρ. 2 του Ν. 4172/2013).

Παρακράτηση φόρου στο ασφάλισμα που καταβάλλεται εφάπαξ ή με τη μορφή περιοδικά καταβαλλόμενης παροχής στο πλαίσιο ομαδικών ασφαλιστηρίων συνταξιοδοτικών συμβολαίων: Για τον φόρο που παρακρατήθηκε μέσα στον μήνα Φεβρουάριο με συντελεστή 15% για ασφάλισμα με τη μορφή περιοδικά καταβαλλόμενης παροχής, 10% για ασφάλισμα που καταβάλλεται εφάπαξ μέχρι πόσου 40.000 ευρώ και 20% για ποσό που υπερβαίνει τις 40.000 ευρώ (οι εν λόγω συντελεστές αυξάνονται κατά 50% σε περίπτωση είσπραξης από τον δικαιούχο ποσού πρόωρης εξαγοράς) θα πρέπει να υποβληθεί η σχετική δήλωση μέχρι 27 Απριλίου και να αποδοθεί ο παρακρατηθείς φόρος μέχρι 2 Μαΐου (άρθρα 61 και 62 παρ. 1 περ. ε’ και 64 παρ. 1 περ. ε’ και παρ. 7 του Ν. 4172/2013, άρθρο 7, παρ. 1 Ν. 4174/2013, ΠΟΛ. 1012/2014).

Γ. ΥΠΟΧΡΕΩΣΕΙΣ ΣΤΟΝ ΦΠΑ

Δήλωση ΦΠΑ

Για τους υποκείμενους στον φόρο που τηρούν βιβλία με βάση το διπλογραφικό λογιστικό σύστημα:

Σύμφωνα με το άρθρο 38, του Ν. 2859/2000, η δήλωση ΦΠΑ υποβάλλεται μέχρι την τελευταία εργάσιμη ημέρα του μήνα που ακολουθεί τη λήξη της φορολογικής περιόδου. Ως φορολογική περίοδος ορίζεται ένας ημερολογιακός μήνας, προκειμένου για υπόχρεους οι οποίοι χρησιμοποιούν διπλογραφικό λογιστικό σύστημα, καθώς και για το Δημόσιο όταν ασκεί δραστηριότητες για τις οποίες υπόκειται στον φόρο. Σημειώνεται ότι η υποχρέωση καταβολής του οφειλόμενου φόρου λήγει την τελευταία εργάσιμη ημέρα του μήνα της εμπρόθεσμης υποβολής της δήλωσης. Συνεπώς, για τη φορολογική περίοδο Μαρτίου, η δήλωση υποβάλλεται και ο φόρος καταβάλλεται μέχρι τις 28 Απριλίου. Στην περίπτωση εμπρόθεσμης δήλωσης και με την προϋπόθεση ότι το οφειλόμενο ποσό υπερβαίνει το ποσό των εκατό (100) ευρώ μπορεί να επιλεγεί η καταβολή του φόρου σε δύο άτοκες ισόποσες δόσεις. Το ποσό της πρώτης δόσης καταβάλλεται μέχρι την τελευταία εργάσιμη ημέρα του μήνα υποβολής της δήλωσης, δηλαδή μέχρι 28 Απριλίου, ενώ το ποσό της δεύτερης δόσης μέχρι την τελευταία εργάσιμη ημέρα του επόμενου μήνα, δηλαδή μέχρι 31 Μαΐου.

Ανακεφαλαιωτικοί Πίνακες (Listing) ενδοκοινοτικών παραδόσεων/αποκτήσεων

Υποβολή ανακεφαλαιωτικού πίνακα (Listing) ενδοκοινοτικών παραδόσεων και παρεχόμενων Υπηρεσιών και ανακεφαλαιωτικού πίνακα ενδοκοινοτικών αποκτήσεων αγαθών και λήψεων υπηρεσιών ηλεκτρονικά μέσω TAXISnet μέχρι τις 26.4.2017.

Δήλωση Intrastat

H στατιστική δήλωση Intrastat για όσους πραγματοποίησαν ενδοκοινοτικές συναλλαγές (παραδόσεις και αποκτήσεις) κατά τον μήνα Μάρτιο, υποβάλλεται μέχρι τις 28.4.2017.

Σημειώνεται ότι σύμφωνα με την ΠΟΛ. 1253/26.7.1993, η δήλωση Intrastat υποβάλλεται εμπρόθεσμα μέχρι την καταληκτική προθεσμία που ισχύει για την εμπρόθεσμη υποβολή της δήλωσης ΦΠΑ της οικείας φορολογικής περιόδου της επιχείρησης. Δεδομένης της μεταβολής της προθεσμίας υποβολής της δήλωσης ΦΠΑ, αντιστοίχως η δήλωση Intrastat πρέπει να υποβάλλεται την τελευταία εργάσιμη ημέρα του επόμενου μήνα από τη λήξη της φορολογικής περιόδου.

Δήλωση ΦΠΑ από απαλλασσόμενους

(σύμφωνα με την παρ. 8 του αρ. 38 του Κώδικα ΦΠΑ):

Ο υποκείμενος στον φόρο, ο οποίος ενεργεί αποκλειστικά πράξεις για τις οποίες δεν του παρέχεται δικαίωμα έκπτωσης, τα νομικά πρόσωπα που δεν υπόκεινται στον φόρο σύμφωνα με τις διατάξεις των παραγράφων 2 και 3 του άρθρου 3 του Κώδικα ΦΠΑ, καθώς και οι αγρότες του ειδικού καθεστώτος του άρθρου 41, που πραγματοποιούν ενδοκοινοτικές αποκτήσεις αγαθών ή λαμβάνουν αγαθά ή υπηρεσίες για τις οποίες είναι υπόχρεοι για την καταβολή του φόρου, υποχρεούνται να υποβάλουν δήλωση ΦΠΑ μόνο για τις φορολογικές περιόδους κατά τις οποίες πραγματοποιούν τις ως άνω φορολογητέες πράξεις. Συνεπώς, στις περιπτώσεις αυτές, η προαναφερόμενη δήλωση ΦΠΑ θα πρέπει να υποβληθεί μέχρι τις 28 Απριλίου για τις υποκείμενες ως ανωτέρω συναλλαγές του Μαρτίου.

Δ. Χρόνος υποβολής δήλωσης μεταβολών

Οι δηλώσεις μεταβολών - μετάταξης υποβάλλονται εντός 30 ημερών από τον χρόνο πραγματοποίησης των μεταβολών (άρθρο 10 ν. 4174/2013). Η εν λόγω προθεσμία μεταβλήθηκε από 10 σε 30 ημέρες σύμφωνα με τον Ν. 4410/2016 και ισχύει από 3.8.2016, ημερομηνία δημοσίευσης του ανωτέρω νόμου στην Εφημερίδα της Κυβερνήσεως. Η ανωτέρω διάταξη καταλαμβάνει και περιπτώσεις, για τις οποίες, η προθεσμία των δέκα (10) ημερών για την υποβολή της σχετικής δήλωσης μεταβολής, δεν είχε λήξει κατά την 3η.8.2016. Η υποχρέωση ενημέρωσης για μεταβολές στα ατομικά στοιχεία φορολογούμενου φυσικού προσώπου που δεν αφορούν την επιχειρηματική δραστηριότητά του δεν υπόκεινται σε προθεσμία (ΠΟΛ. 1122/2016).

Ε. ΥΠΟΧΡΕΩΣΕΙΣ ΑΠΟ ΤΟ ΧΑΡΤΟΣΗΜΟ, ΦΣΚ κ.λπ.

Χαρτόσημο δανείων: Υποβολή δήλωσης και καταβολή τελών χαρτοσήμου για τα δάνεια μεταξύ εμπόρων (2%), δάνεια μεταξύ ιδιωτών (3%), δάνεια μεταξύ ιδιωτών και εμπορικών εταιρειών πλην Α.Ε. και ΕΠΕ (3%), δάνεια μεταξύ Α.Ε. ή ΕΠΕ και τρίτων (2%), για καταθέσεις ή αναλήψεις χρημάτων από εταίρους ή μετόχους προς εταιρείες (1%), όλα πλέον εισφορά 20% ΟΓΑ, για τα οποία έχουν γίνει εγγραφές στα βιβλία μέσα στον Μάρτιο. Μέχρι 18 Απριλίου.

Τέλη χαρτοσήμου εγγράφων ή συμβάσεων: Στις περιπτώσεις που δεν προβλέπεται συγκεκριμένη προθεσμία το αναλογούν τέλος χαρτοσήμου αποδίδεται: Εντός 5 ημερών από την κατάρτιση της σύμβασης ή του εγγράφου.

Φόρος Συγκέντρωσης Κεφαλαίου: Στην αύξηση του κεφαλαίου των προσώπων του άρθρου 17 του Ν. 1676/1986 (εμπορικές εταιρείες, υποκατάστημα ξένης εταιρείας κ.ά.), η δήλωση υποβάλλεται μέσα σε δεκαπέντε (15) ημέρες από την ημερομηνία σύνταξης του, κατά το νόμο, διαπιστωτικού της αύξησης του κεφαλαίου οικείου εγγράφου ή από τη σχετική εγγραφή στα επίσημα βιβλία των προσώπων αυτών, σε περίπτωση που δεν συντάσσεται έγγραφο. Όπου από το νόμο προβλέπεται δημοσίευση της πράξης αυτής, η δήλωση υποβάλλεται πριν από τη δημοσίευση (Ν. 1676/1986, άρθρο 23, παρ. 2).

ΣΤ. ΥΠΟΧΡΕΩΣΕΙΣ ΑΠΟ ΑΛΛΕΣ ΔΙΑΤΑΞΕΙΣ

Tέλος υπέρ Δήμων / Κοινοτήτων επί ακαθαρίστων εσόδων εστιατορίων, κέντρων διασκεδάσεως κ.λπ. Υποβολή δήλωσης και καταβολή στο δημοτικό ή κοινοτικό ταμείο του τέλους 0,5% (ή 5% για νυχτερινά κέντρα, αίθουσες χορού κ.ά.) υπέρ δήμων και κοινοτήτων όπου ισχύει το σύστημα του αντικειμενικού προσδιορισμού της αξίας των ακινήτων ή όπου έχει επιβληθεί αυτό κατά περίπτωση στα ακαθάριστα έσοδα Μαρτίου των κάθε είδους, μορφής και ονομασίας καταστημάτων όπου πωλούνται φαγητά, ποτά, καφές, αναψυκτικά, γαλακτοκομικά και γλυκίσματα, εφόσον κατά την άδεια που έχει εκδοθεί διαθέτουν πάγκους ή τραπεζοκαθίσματα, ζυθοπωλείων και μπαρ, καντινών, νυκτερινών κέντρων διασκέδασης, αιθουσών χορού και άλλων καταστημάτων με ποτό και θέαμα (άρθ. 23 Ν. 3756/2009 και άρθ. 1 Ν. 339/1976). Μέσα στην προθεσμία του ΦΠΑ, εφόσον οι υπόχρεοι υπόκεινται σε ΦΠΑ, αλλιώς μέχρι 10 Απριλίου.

Υποβολή αντιτύπου ημερολογίου διαφημίσεων από τα ΜΜΕ (τηλεοράσεις, ραδιόφωνα, εφημερίδες, περιοδικά) των μηνών Ιανουαρίου-Φεβρουαρίου 2017 (άρθ. 12 Ν. 2328/1995, ΑΥΟ - ΠΟΛ. 1217/1996 και 1238/1996). Μέχρι 18 Απριλίου.

Η δήλωση ειδικού φόρου τηλεοπτικών διαφημίσεων υποβάλλεται μηνιαίως μέχρι και την 20ή ημέρα του επόμενου μήνα για τα έσοδα που πραγματοποιούν τα τηλεοπτικά μέσα ενημέρωσης από τις τηλεοπτικές διαφημίσεις του προηγούμενου μήνα (ΠΟΛ. 1271/23.12.2013, ΠΟΛ. 1180/12.08.2015). Μέχρι 20 Απριλίου.

Τέλος συνδρομητών κινητής τηλεφωνίας: Υποβολή δήλωσης και καταβολή του τέλους από τις επιχειρήσεις κινητής τηλεφωνίας για λογαριασμούς που εκδόθηκαν κατά τον μήνα Φεβρουάριο ανεξαρτήτως ημερομηνίας εξόφλησης αυτών. Μέχρι 2 Μαΐου.

Υποβολή κατάστασης με τα συμφωνητικά που καταρτίστηκαν μεταξύ επιτηδευματιών ή με τρίτους κατά το α’ τρίμηνο 2017, μέσω εφαρμογής TAXISnet με την ονομασία «Κατάσταση Συμφωνητικών παραγράφου 16 άρθρου 8 Ν. 1882/1990» (Ν. 1882/1990, ΔΕΛ Β 1009011 ΕΞ 2015/23.1.2015 ΑΓΓΔΕ). Μέχρι 20 Απριλίου.

Υποβολή αναλυτικών καταστάσεων στον προϊστάμενο της αρμόδιας ΔΟΥ από τα πιστωτικά ιδρύματα «για τους επιτηδευματίες που τηρούν βιβλία τρίτης κατηγορίας του ΚΒΣ, οι οποίοι διενεργούν πράξεις ή συνάπτουν συμβάσεις επί παράγωγων χρηματοοικονομικών προϊόντων», με τα στοιχεία των πράξεων που πραγματοποιήθηκαν κατά το προηγούμενο τρίμηνο. Εξαιρούνται οι πράξεις των εταιρειών επενδύσεων χαρτοφυλακίου και τα αμοιβαία κεφάλαια (άρθρο 16α, παρ. 9, Ν. 2459/1997).

Μέχρι 2 Μαΐου.

Μισθωτήρια συμβόλαια: Οι εκμισθωτές ακίνητης περιουσίας υποχρεούνται να δηλώνουν, μέσω της σχετικής εφαρμογής στον δικτυακό τόπο www.gsis.gr όλα τα πληροφοριακά στοιχεία των αρχικών ή τροποποιητικών μισθώσεων, μέχρι το τέλος του επόμενου μήνα από την έναρξη της μίσθωσης ή την τροποποίησή της, ανεξάρτητα αν πρόκειται για γραπτή ή προφορική συμφωνία (ΠΟΛ. 1013/07.01.2014).

Εργολαβίες - υπεργολαβίες: Γνωστοποίηση των στοιχείων του εργολάβου για ανάθεση εργολαβιών ή υπεργολαβιών τεχνικών έργων άνω των 6.000 ευρώ ή κατάθεση αντιγράφου του συμφωνητικού (άρθρο 19 N. 820/78, ΠΟΛ. 1165/90). Πριν από την έναρξη των εργασιών.

Μελέτες τεχνικών έργων: Υποβολή πληροφοριακών στοιχείων για το τεχνικό έργο που πρόκειται να εκτελεστεί (άρθρο 37 § 2 N. 2859/00). Κατά την υποβολή αίτησης για χορήγηση αδείας στο Πολεοδομικό Γραφείο.

Οργανώσεις, σύλλογοι, σωματεία κ.λπ. που πραγματοποιούν χορούς, συγκεντρώσεις και δεξιώσεις: Γνωστοποίηση στην αρμόδια ΔΟΥ του σκοπού της εκδήλωσης, των συμμετεχόντων, της επιβάρυνσης κατ΄ άτομο κ.λπ. καθώς και φωτοτυπίας του τιμολογίου του κέντρου διασκέδασης ή του ξενοδοχείου (άρθρο 55 § 2 Ν.2065/1992). Εντός 5 ημερών από την πραγματοποίηση της εκδήλωσης.

Ζ. ΣΥΓΚΕΝΤΡΩΤΙΚΕΣ ΚΑΤΑΣΤΑΣΕΙΣ ΠΕΛΑΤΩΝ - ΠΡΟΜΗΘΕΥΤΩΝ

Για τα ημερολογιακά έτη 2016 και επόμενα, για τη διόρθωση των αποκλίσεων στα υποβληθέντα στοιχεία προμηθευτών μπορεί να υποβληθεί τροποποιητική δήλωση μέχρι το τέλος Απριλίου του επόμενου έτους από το ημερολογιακό έτος που αφορούν (ΑΓΓΔΕ ΠΟΛ. 1022/31.01.2014). Μέχρι 2 Μαΐου.

Η. ΔΗΛΩΣΗ ΦΟΡΟΛΟΓΙΑΣ ΕΙΣΟΔΗΜΑΤΟΣ ΦΥΣΙΚΩΝ ΠΡΟΣΩΠΩΝ

Η δήλωση φορολογίας εισοδήματος φυσικών προσώπων υποβάλλεται μέχρι και την 30ή Απριλίου του αμέσως επόμενου φορολογικού έτους (άρθρο 67, Ν.4172/2013). Μέχρι 2 Μαΐου.

Σημείωση: Σύμφωνα με το Ν. 4174/2013, άρθρο 7, παρ. 1, εάν η εκπνοή προθεσμίας για την άσκηση δικαιώματος ή εκπλήρωση υποχρέωσης, όπως ορίζεται από τη φορολογική νομοθεσία, συμπίπτει με επίσημη αργία, Σάββατο ή Κυριακή, η προθεσμία παρατείνεται μέχρι την αμέσως επόμενη ημέρα, κατά την οποία η Φορολογική Διοίκηση λειτουργεί για το κοινό.

Mε τη συνεργασία της ΕΥ

Η φορολόγηση των ομαδικών συνταξιοδοτικών προγραμμάτων

ΑΑΔΕ: Αποτελεί εισόδημα υπό προϋποθέσεις

Η ΝΑΥΤΕΜΠΟΡΙΚΗ

Σάββατο, 08 Απριλίου 2017

Σελ. 10

Αποτελεί εισόδημα η καταβληθείσα, πριν από τις 23 Ιανουαρίου 2013, παροχή ασφαλίσματος που διενεργείται στο πλαίσιο ομαδικών συνταξιοδοτικών προγραμμάτων, που έχουν συνάψει οι ασφαλιστικές επιχειρήσεις για τους εργαζομένους τους.

Απαραίτητη ωστόσο είναι η σωρευτική συνδρομή των κατωτέρω προϋποθέσεων: α. Ομαδική ασφάλιση του προσωπικού της επιχείρησης από τον εργοδότη. β. Ο εργοδότης, συνάπτοντας γνήσια σύμβαση υπέρ τρίτου, αναλαμβάνει να καλύπτει αυτός, ολικά ή μερικά, το ασφάλιστρο. γ. Η ασφάλιση αυτή να επιβάλλεται από το νόμο ή να έχει αποτελέσει όρο μεταξύ του εργοδότη και των μισθωτών της εργασιακής σύμβασης ή δεσμευτικής για τον εργοδότη ΣΣΕ ή διαιτητικής απόφασης. δ. Καταβολή του ασφαλίσματος στον εργαζόμενο, δυνάμει του συμβολαίου ομαδικής ασφάλισης, κατά το χρόνο επέλευσης της ασφαλιστικής περίπτωσης, ανεξαρτήτως της μικρής ή μεγαλύτερης διάρκειας του συμβολαίου.

Στην περίπτωση της μερικής καταβολής του ασφαλίστρου από τον εργαζόμενο, πρέπει να γίνει δεκτό ότι η παροχή - ασφάλισμα κατά το μέρος της που προέρχεται από ασφάλιστρα καταβληθέντα από αυτόν (τον εργαζόμενο) μέχρι την έναρξη ισχύος του ν. 4110/2013, δεν φορολογείται ως εισόδημα από μισθωτές υπηρεσίες, εκτός εάν τα ασφάλιστρα εξέπεσαν από το ακαθάριστο εισόδημά του και δεν φορολογήθηκαν, οπότε φορολογείται.

Τα ανωτέρω γνωστοποιήθηκαν αρμοδίως με την υπ’ αρίθμ. ΠΟΛ.1054/ 5.4.2017 εγκύκλιο της Ανεξάρτητης Αρχής Δημοσίων Εσόδων, με την οποία κοινοποιήθηκε η υπ’ αρίθμ. 22/2017 γνωμοδότηση του Νομικού Συμβουλίου του Κράτους η οποία έγινε αποδεκτή από το διοικητή της ΑΑΔΕ Γ. Πιτσιλή. Θα πρέπει επίσης να αναφερθεί, όπως αναφέρεται στην ίδια εγκύκλιο, ότι ως προς τη φορολόγηση της παροχής - ασφαλίσματος ως εισοδήματος από κινητές αξίες, σύμφωνα με τη διάταξη του άρθρου 24 παρ.1 περ.στ’ του ν.2238/ 1994, κατά το μέρος που η παροχή αντιστοιχεί στην υπεραπόδοση των επενδύσεων των μαθηματικών αποθεμάτων, που σχηματίζονται για τις ασφαλίσεις ζωής, κατά τις διατάξεις του ν.δ. 400/1970, αδιαφόρως εάν η σύμβαση ασφαλίσεως έχει αποτελέσει ή όχι όρο της μεταξύ του εργοδότη και των μισθωτών εργασιακής σύμβασης ή δεσμευτικής για τον εργοδότη ΣΣΕ ή διαιτητικής απόφασης.

9 νόμιμοι τρόποι για να αποφύγετε τα τεκμήρια

Eισόδημα: Ποιες κατηγορίες ποσών μπορείτε να δηλώσετε για να καλύψετε την πρόσθετη διαφορά που προκύπτει λόγω των αντικειμενικών δαπανών διαβίωσης και απόκτησης περιουσιακών στοιχείων

Η ΝΑΥΤΕΜΠΟΡΙΚΗ

Δευτέρα, 03 Απριλίου 2017

Σελ. 06

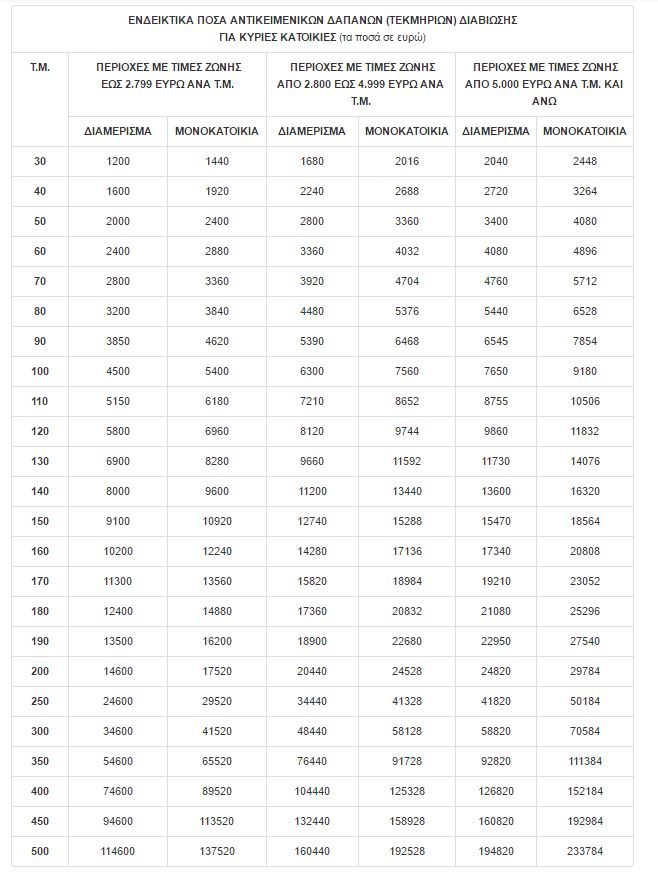

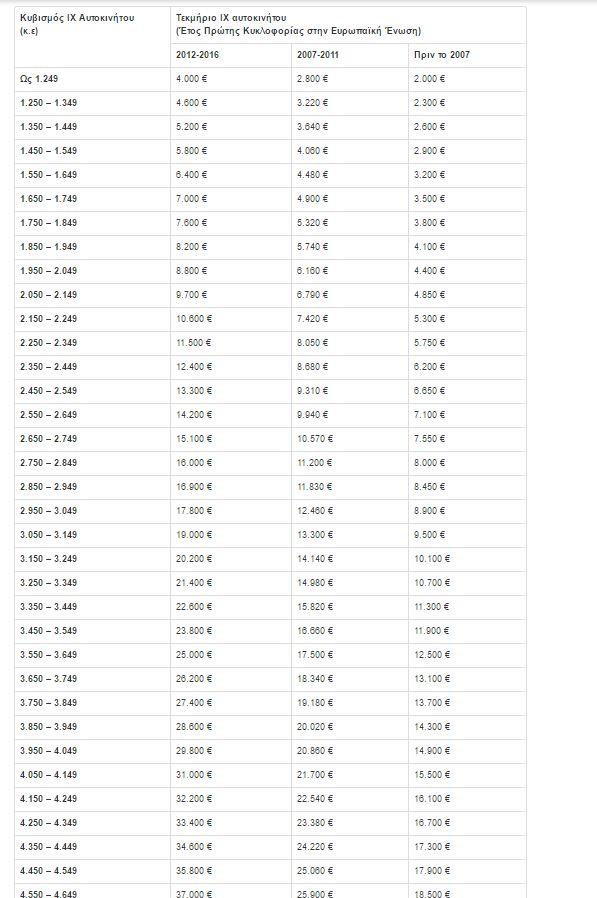

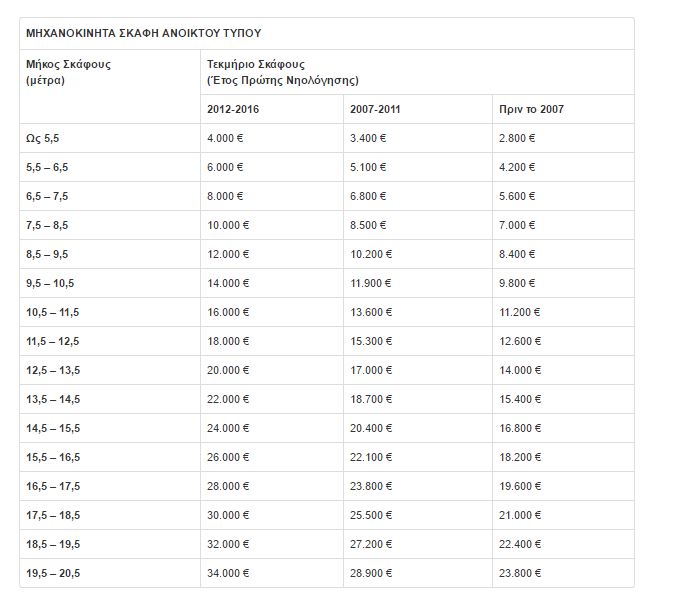

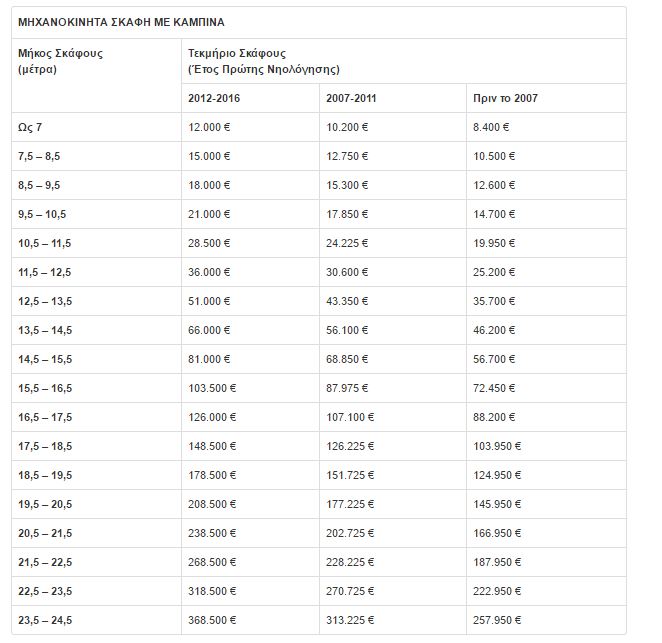

Τη δυνατότητα να αποφύγουν τον προσδιορισμό του ετήσιου εισοδήματός τους σε επίπεδο σημαντικά υψηλότερο από το πραγματικό βάσει των τεκμηρίων της εφορίας (των αντικειμενικών δαπανών διαβίωσης και των δαπανών απόκτησης περιουσιακών στοιχείων των άρθρων 31 και 32 του Κώδικα Φορολογίας Εισοδήματος) έχουν και φέτος εκατομμύρια φορολογούμενοι.

Με την παράκαμψη των τεκμηρίων θα γλιτώσουν σημαντικού ύψους φορολογικές επιβαρύνσεις, καθώς, σε κάθε τέτοια περίπτωση, τόσο ο φόρος εισοδήματος όσο και η ειδική εισφορά αλληλεγγύης θα υπολογιστούν όχι επί του υψηλότερου ποσού του τεκμαρτού εισοδήματος, που προσδιορίζουν τα τεκμήρια, αλλά επί του πολύ πιο χαμηλού ποσού του πραγματικού εισοδήματος.

Για να αποφύγουν τον προσδιορισμό του φορολογητέου εισοδήματός τους σε εξωπραγματικά επίπεδα με βάση τα τεκμήρια, οι φορολογούμενοι πρέπει να βρουν τρόπους να καλύψουν την πρόσθετη διαφορά που προκύπτει μεταξύ του πραγματικού εισοδήματός τους και του πιο υψηλού ποσού εισοδήματος που προσδιορίζουν τα τεκμήρια. Αυτό μπορεί να γίνει με πολλούς εναλλακτικούς τρόπους, τους οποίους παρουσιάζουμε παρακάτω αναλυτικά. Σε κάθε περίπτωση που ο φορολογούμενος καταφέρνει να δικαιολογήσει τη διαφορά αυτή, φορολογείται για το πραγματικό εισόδημα που έχει δηλώσει και όχι για το -υψηλότερο του πραγματικού- τεκμαρτό του εισόδημα, οπότε γλιτώνει σημαντικού ύψους φορολογικές επιβαρύνσεις, ενώ ταυτόχρονα ως ετήσιο οικογενειακό του εισόδημα για τον υπολογισμό διαφόρων επιδομάτων και απαλλαγών λαμβάνεται υπ’ όψιν το πραγματικό δηλωθέν και όχι το υψηλότερο τεκμαρτό, που συνήθως είναι και εξωπραγματικό.

Σύμφωνα με την ισχύουσα νομοθεσία (παράγραφος 2 του άρθρου 34 του Κώδικα Φορολογίας Εισοδήματος) ο φορολογούμενος μπορεί να καλύψει τυχόν προστιθέμενη διαφορά φορολογητέου εισοδήματος λόγω τεκμηρίων, αναγράφοντας στη φορολογική του δήλωση έως και 9 διαφορετικές κατηγορίες ποσών. Συγκεκριμένα, τα ποσά που πρέπει να δηλώσει ο φορολογούμενος για να καλύψει και να δικαιολογήσει την πρόσθετη διαφορά φορολογητέου εισοδήματος που προκύπτει λόγω των τεκμηρίων είναι:

1) Πραγματικά εισοδήματα τα οποία αποκτήθηκαν το 2016 από τον ίδιο τον φορολογούμενο, τη σύζυγό του και τα εξαρτώμενα μέλη της οικογενείας του και τα οποία απαλλάσσονται από τον φόρο ή φορολογούνται με ειδικό τρόπο. Ως τέτοια εισοδήματα θεωρούνται η αποζημίωση λόγω απόλυσης από την εργασία, τα επιδόματα ανεργίας, το ΕΚΑΣ, τα κέρδη από μετοχές και αμοιβαία κεφάλαια, οι τόκοι από REPOS, έντοκα γραμμάτια και ομόλογα του Ελληνικού Δημοσίου, οι τόκοι από καταθέσεις στις τράπεζες, τα επιδόματα επικινδυνότητας κ.λπ. Τα ποσά αυτά προσυμπληρώνονται από τις υπηρεσίες της Ανεξάρτητης Αρχής Δημοσίων Εσόδων στους κωδικούς 619-620, 617-618 και 335-336 του πίνακα 6 του ηλεκτρονικού εντύπου Ε1 της φορολογικής δήλωσης, εφόσον οι φορείς που τα κατέβαλαν έχουν αποστείλει ηλεκτρονικά στην ΑΑΔΕ τα αρχεία με τα σχετικά στοιχεία.

Εφόσον, οι φορείς που κατέβαλαν τα ποσά αυτά στον φορολογούμενο δεν έχουν υποβάλει ηλεκτρονικά στην ΑΑΔΕ τα σχετικά αρχεία και οι παραπάνω κωδικοί δεν είναι προσυμπληρωμένοι, τότε ο ίδιος ο φορολογούμενος που εισέπραξε τα ποσά αυτά εντός του 2016 πρέπει να τα αναγράψει στους κωδικούς 659-660, 657-658 και 305-306 του πίνακα 6 του εντύπου Ε1 της φορολογικής δήλωσης.

2) Χρηματικά ποσά που δεν θεωρούνται εισόδημα κατά τις ισχύουσες διατάξεις και αποκτήθηκαν εντός του 2016 από τον φορολογούμενο. Τέτοια ποσά είναι για παράδειγμα το εφάπαξ που έλαβε ο φορολογούμενος ως συνταξιούχος, μια αποζημίωση που εισέπραξε από την ασφαλιστική του εταιρεία κ.λπ. Τα ποσά αυτά δηλώνονται στον πίνακα 6 του εντύπου Ε1 της φορολογικής δήλωσης και συγκεκριμένα στον κωδικό 781 από τον υπόχρεο και στον κωδικό 782 από τη σύζυγο του υπόχρεου.

3) Κάθε έσοδο ή τίμημα που εισέπραξε ο φορολογούμενος εντός του 2016 από την πώληση περιουσιακών στοιχείων του. Ως έσοδα από την πώληση περιουσιακών στοιχείων λαμβάνονται υπ’ όψιν τα ποσά που εισέπραξε ο φορολογούμενος από την πώληση ακινήτων, αυτοκινήτων, κινητών πραγμάτων συνολικής αξίας άνω των 10.000 ευρώ, μετοχών, ομολόγων, εντόκων γραμματίων, μεριδίων αμοιβαίων κεφαλαίων και άλλων κινητών αξιών. Από το τίμημα πώλησης που εισπράχθηκε εντός του 2016 αφαιρείται το κόστος απόκτησης, δηλαδή το τίμημα που καταβλήθηκε σε κάποιο προηγούμενο έτος για την αγορά του περιουσιακού στοιχείου. Εάν το κόστος απόκτησης του πωληθέντος εντός του 2016 περιουσιακού στοιχείου θεωρείτο «τεκμήριο» τη χρονιά κατά την οποία αποκτήθηκε και ο φορολογούμενος επικαλείται ανάλωση κεφαλαίου του έτους εκείνου, τότε το τίμημα το οποίο καταβλήθηκε τη χρονιά εκείνη για την απόκτησή του δεν θα πρέπει να αφαιρείται από το τίμημα στο οποίο πωλήθηκε εντός του 2016 και θα πρέπει να λαμβάνεται υπ’ όψιν ολόκληρο το ποσό του τιμήματος για την κάλυψη της πρόσθετης διαφοράς εισοδήματος.

Για να αποδείξει ο φορολογούμενος την είσπραξη ποσού από την πώληση περιουσιακού του στοιχείου πρέπει να έχει στη διάθεσή του και να προσκομίσει, εφόσον του ζητηθεί, κυρωμένο αντίγραφο συμβολαίου ή προσυμφώνου ή βεβαίωση του συμβολαιογράφου από τα οποία προκύπτουν τα χρηματικά ποσά που εισέπραξε. Για αγοραπωλησία αυτοκινήτων μεταξύ ιδιωτών αρκεί μία υπεύθυνη δήλωση του ν. 1599/1986 από τους δύο συναλλασσόμενους.

Τα ποσά αυτά δηλώνονται στον πίνακα 6 του εντύπου Ε1 της φορολογικής δήλωσης και συγκεκριμένα στον κωδικό 781 από τον υπόχρεο και στον κωδικό 782 από τη σύζυγο του υπόχρεου.

4) Εισοδήματα και έσοδα που αποκτήθηκαν τα έτη προ του 2016, δεν ξοδεύτηκαν μέχρι τις 31-12-2015 και αναλώθηκαν εντός του 2016. Πρόκειται για τη μέθοδο κάλυψης τεκμηρίων μέσω «ανάλωσης κεφαλαίου παρελθόντων ετών»!

Με την «ανάλωση κεφαλαίου», ο φορολογούμενος μπορεί να καλύψει την όποια πρόσθετη διαφορά φορολογητέου εισοδήματος έχει προκύψει λόγω της εφαρμογής των τεκμηρίων, επικαλούμενος εισοδήματα και έσοδα δηλωθέντα ακόμη και πριν από 10, 20, 30 ή και 40 χρόνια! Μπορεί ειδικότερα να ανατρέξει στις φορολογικές δηλώσεις προηγούμενων συνεχόμενων ετών (όσων ετών θέλει) και να προβεί στις ακόλουθες ενέργειες:

* Να αθροίσει τα ποσά των πάσης φύσεως εισοδημάτων (από μισθούς, συντάξεις, ενοίκια, επιχειρήσεις, τόκους καταθέσεων, μερίσματα, υπεραξίες από πώληση μετοχών κ.λπ.) και τα ποσά των εσόδων από πωλήσεις περιουσιακών στοιχείων, τα οποία έχει αναγράψει στις δηλώσεις των παρελθόντων ετών.

* Από το άθροισμα εισοδημάτων και εσόδων προηγούμενων ετών, που θα προκύψει, να αφαιρέσει τα ποσά που ελήφθησαν υπ’ όψιν στις ίδιες φορολογικές δηλώσεις ως τεκμήρια διαβίωσης (για κατοικίες, Ι.Χ. αυτοκίνητα, πισίνες, σκάφη, υπηρετικό προσωπικό κ.λπ.) καθώς και τα ποσά που δήλωσαν στις ίδιες δηλώσεις ότι δαπάνησαν για να αποκτήσουν περιουσιακά στοιχεία (ακίνητα, Ι.Χ. αυτοκίνητα, σκάφη, κινητά αντικείμενα μεγάλης αξίας κ.λπ.).

Το καθαρό ποσό που θα προκύψει από τις παραπάνω μαθηματικές πράξεις είναι το «κεφάλαιο» των προηγούμενων ετών που μπορεί ο φορολογούμενος να «σχηματίσει» και να εμφανίσει στην εφορία ως προϊόν αποταμίευσης! Από κει και πέρα, σε κάθε περίπτωση, από το «κεφάλαιο» που θα σχηματιστεί με τον τρόπο αυτό, ο φορολογούμενος μπορεί να χρησιμοποιήσει ένα μέρος για να καλύψει την πρόσθετη διαφορά εισοδήματος που του προσδιορίζουν τα τεκμήρια στη φετινή του δήλωση. Μπορεί δηλαδή να ισχυριστεί ότι η πρόσθετη διαφορά τεκμαρτού εισοδήματος της φορολογικής του δήλωσης καλύφθηκε με «ανάλωση» ενός μέρους του «κεφαλαίου» το οποίο του περίσσεψε από τα προηγούμενα έτη.

Η αναλυτική καταγραφή όλων των παραπάνω ποσών (εισοδημάτων, δαπανών, καθαρού κεφαλαίου) μπορεί να γίνει χειρόγραφα σε ένα απλό φύλλο χαρτιού ή ηλεκτρονικά σε πρόγραμμα EXCELL, με τη μορφή ενός πίνακα εσόδων, δαπανών και καθαρού «κεφαλαίου». Τα ποσά που θα αναγραφούν στον πίνακα αυτό θα πρέπει να αποδεικνύονται από τα δεδομένα των φορολογικών δηλώσεων των παρελθόντων ετών που θα επικαλεστεί ο φορολογούμενος. Δηλώσεις παρελθόντων ετών ο φορολογούμενος μπορεί να βρει στον λογαριασμό του στο σύστημα ΤΑΧΙSNET όπου είναι καταχωρημένα σε ηλεκτρονική μορφή τα έντυπα Ε1 που έχουν υποβληθεί για τα εισοδήματα των ετών 2002-2015 (οικονομικά έτη 2003-2016).

Το ποσό του «κεφαλαίου» παρελθόντων ετών το οποίο αναλώθηκε εντός του προηγούμενου έτους πρέπει να δηλωθεί στον πίνακα 6 του ηλεκτρονικού εντύπου Ε1 της φορολογικής δήλωσης και συγκεκριμένα στον κωδικό 787 από τον υπόχρεο και στον κωδικό 788 από τη σύζυγό του, προκειμένου να ληφθεί υπ’ όψιν για την κάλυψη της πρόσθετης διαφοράς εισοδήματος λόγω τεκμηρίων.

5) Χρηματικά ποσά που εισήγαγε στην Ελλάδα ο φορολογούμενος το 2016, είτε σε ευρώ είτε σε συνάλλαγμα εφόσον η απόκτησή τους στο εξωτερικό δικαιολογείται. Για την απόδειξη των ποσών αυτών απαιτείται το πρωτότυπο παραστατικό που εκδίδει κάθε τράπεζα όταν εισάγονται χρηματικά κεφάλαια από το εξωτερικό. Μεταξύ των παραστατικών περιλαμβάνεται και η μοναδική βεβαίωση αγοράς συναλλάγματος. Τα ποσά που προέρχονται από την εισαγωγή χρηματικών κεφαλαίων και συναλλάγματος δηλώνονται στον πίνακα 6 του εντύπου Ε1 της φορολογικής δήλωσης και συγκεκριμένα στον κωδικό 781 από τον υπόχρεο και στον κωδικό 782 από τη σύζυγο του υπόχρεου.

6) Δάνεια που έλαβε ο φορολογούμενος εντός του 2016 από τράπεζες, συγγενείς ή τρίτους. Η σύναψη δανείου αποδεικνύεται από συμβολαιογραφικό ή ιδιωτικό έγγραφο που έχει χαρτοσημανθεί και έχει βέβαιη ημερομηνία για τη συνομολόγηση του δανείου. Από την ημερομηνία πρέπει να προκύπτει ότι το δάνειο ελήφθη εντός του 2016 και πριν από την πραγματοποίηση της δαπάνης αγοράς περιουσιακού στοιχείου που πρόκειται να δικαιολογηθεί.

Τα ποσά των ληφθέντων δανείων δηλώνονται στον πίνακα 6 του εντύπου Ε1 της φορολογικής δήλωσης και συγκεκριμένα στον κωδικό 781 από τον υπόχρεο και στον κωδικό 782 από την σύζυγο του υπόχρεου.

7) Ποσά που εισέπραξε το 2016 ο φορολογούμενος είτε από δωρεές είτε από γονικές παροχές. Για να αποδείξει ο φορολογούμενος ότι εισέπραξε εντός του 2016 τέτοια ποσά, θα πρέπει να έχει στη διάθεσή του (ώστε εάν χρειαστεί να μπορεί να προσκομίσει στις φορολογικές αρχές) σχετικό πιστοποιητικό του αρμοδίου προϊσταμένου ΔOY από το οποίο προκύπτει ότι η δωρεά ή η γονική παροχή έγινε πριν από την 31η-12-2016.

Τα ποσά των δωρεών και των γονικών παροχών δηλώνονται κι αυτά στον πίνακα 6 του εντύπου Ε1 της φορολογικής δήλωσης και συγκεκριμένα στον κωδικό 781 από τον υπόχρεο και στον κωδικό 782 από τη σύζυγο του υπόχρεου.

8) Αδιάθετα ποσά από επαναπατριζόμενα κεφάλαια. Τυχόν υπόλοιπο αχρησιμοποίητο μέρος των ποσών που είχαν επαναπατρίσει στη χώρα μας φορολογούμενοι πριν από 13 ή 7 χρόνια, αξιοποιώντας, αντίστοιχα, τις διατάξεις του άρθρου 88 του ν. 3259/2004 και του άρθρου 18 του ν. 3842/2010, για τον επαναπατρισμό κεφαλαίων, μπορεί να αξιοποιηθεί για την κάλυψη της προστιθέμενης διαφοράς εισοδήματος λόγω τεκμηρίων. Το ποσό αυτό δηλώνεται στους κωδικούς 783-784 του πίνακα 6 μόνο εφόσον χρησιμοποιήθηκε εντός του 2016. Οι φορολογούμενοι που θα δηλώσουν ποσά στους κωδικούς αυτούς, δύνανται να οδηγηθούν στις ΔΟΥ για έλεγχο.

9) Κέρδη από λαχεία, ΠPOΠO, ΛOTTO, TZΟKEP, Προκαθορισμένο Στοίχημα κ.λπ. τυχερά παιχνίδια του ΟΠΑΠ. Τα ποσά των κερδών από τυχερά παιχνίδια του ΟΠΑΠ λαμβάνονται υπ’ όψιν μόνο εφόσον αφαιρεθεί η δαπάνη του φορολογούμενου για την αγορά του κουπονιού ή του δελτίου ή του λαχείου που κέρδισε. Για να αποδειχθεί η είσπραξη κέρδους από τυχερό παιχνίδι του ΟΠΑΠ ή λαχείο θα πρέπει ο φορολογούμενος να έχει στη διάθεσή του τη σχετική βεβαίωση από τον OΠAΠ ή από την εταιρεία που διενεργεί τις κληρώσεις των Λαχείων.

Τα ποσά των παραπάνω κερδών πρέπει να δηλωθούν κι αυτά στον πίνακα 6 του εντύπου Ε1 της φορολογικής δήλωσης και συγκεκριμένα στον κωδικό 781 από τον υπόχρεο και στον κωδικό 782 από τη σύζυγο του υπόχρεου.

ΓΙΩΡΓΟΣ ΠΑΛΑΙΤΣΑΚΗΣ - gpal@naftemporiki.gr

Ποια εισοδήματα υπόκεινται σε εισφορά αλληλεγγύης

Δηλώσεις: Αφορά 19 απαλλασσόμενες και 9 ειδικώς φορολογούμενες κατηγορίες

Η ΝΑΥΤΕΜΠΟΡΙΚΗ

Πέμπτη, 30 Μαρτίου 2017

Σελ. 04

Στις 28 φτάνουν οι επιμέρους κατηγορίες εισοδημάτων που απαλλάσσονται από τον φόρο εισοδήματος ή φορολογούνται αυτοτελώς με έναν συντελεστή φόρου 15% ή 20% και, σύμφωνα με την ισχύουσα νομοθεσία, επιβαρύνονται με ειδική εισφορά αλληλεγγύης κλιμακούμενη από 2,2% έως και 10%, εφόσον το συνολικό ετήσιο ατομικό εισόδημα του δικαιούχου των ποσών αυτών υπερβαίνει 12.000 ευρώ.

Στα εισοδήματα αυτά περιλαμβάνονται κοινωνικά και προνοιακά επιδόματα, επιδόματα επικίνδυνης και ανθυγιεινής εργασίας, αγροτικές επιδοτήσεις και ενισχύσεις, μερίσματα, τόκοι καταθέσεων, ομολόγων, εντόκων γραμματίων και ρέπος, υπεραξίες από πωλήσεις μετοχών, αμοιβαίων κεφαλαίων, ομολόγων και παραγώγων χρηματοοικονομικών προϊόντων.

Ειδικότερα, οι κατηγορίες εισοδημάτων που απαλλάσσονται από τον φόρο εισοδήματος, αλλά υπόκεινται σε ειδική εισφορά αλληλεγγύης είναι οι ακόλουθες:

1 Τα προνοιακά επιδόματα που χορηγούνται τακτικά σε άτομα με αναπηρία κάτω από 80%, καθώς επίσης και σε άτομα με αναπηρία 80% και άνω που δεν είναι τυφλά ή δεν είναι κινητικά ανάπηρα.

Τέτοια ποσά είναι για παράδειγμα:

α) το προνοιακό επίδομα τυφλότητας,

β) το διατροφικό επίδομα που δίνεται στους νεφροπαθείς, καθώς επίσης και σε όσους έχουν κάνει μεταμόσχευση καρδιάς, ήπατος, πνευμόνων και μυελού των οστών,

γ) τα επιδόματα λουτροθεραπείας, εισπνευσοθεραπείας, αεροθεραπείας και ενεσοθεραπείας που καταβάλλουν οι ασφαλιστικοί οργανισμοί στους δικαιούχους ασφαλισμένους,

δ) η μηνιαία οικονομική ενίσχυση που καταβάλλεται σε άτομα με βαριά νοητική υστέρηση, με εγκεφαλική παράλυση, με συγγενή αιμολυτική αναιμία ή αιμορραγική διάθεση, με βαριά αναπηρία σε ποσοστό 67% και άνω, και σε κωφάλαλα άτομα, αντίστοιχα, για την αντιμετώπιση των πρόσθετων δαπανών συντήρησης και περίθαλψής τους, καθώς και για την κάλυψη, εν γένει, των ειδικών αναγκών που προκύπτουν εξαιτίας της αναπηρίας τους.

2 Οι πράσινες και συνδεδεμένες αγροτικές ενισχύσεις που δεν υπερβαίνουν τα 12.000 ευρώ. Οι πράσινες και συνδεδεμένες ενισχύσεις που δεν υπερβαίνουν αθροιστικά τα 12.000 ευρώ δεν λαμβάνονται υπόψη, ως ακαθάριστα έσοδα κάθε φορολογούμενου αγρότη, για τον προσδιορισμό του φορολογητέου καθαρού κέρδους του. Ωστόσο, υπόκεινται και αυτές σε ειδική εισφορά αλληλεγγύης.

3 Λοιπές αγροτικές εισοδηματικές ενισχύσεις. Οι υπόλοιπες κατηγορίες των εισοδηματικών αγροτικών επιδοτήσεων, πλην της βασικής ενίσχυσης και των πρασίνων και συνδεδεμένων, υπόκεινται σε ειδική εισφορά αλληλεγγύης.

4 Το εισόδημα φορολογικών κατοίκων αλλοδαπής που εργάζονται σε πρεσβείες, προξενεία κ.λπ.

5 Η διατροφή της συζύγου και των τέκνων.

6 Οι συντάξεις αναπήρων πολέμου ή θυμάτων πολέμου ή αναπήρων που υπέστησαν βλάβη κατά την εκτέλεση της υπηρεσίας τους.

7 Τα επιδόματα αναγνωρισμένων πολιτικών προσφύγων.

8 Τα επιδόματα επικίνδυνης εργασίας ορισμένων κατηγοριών στρατιωτικών, τα οποία απαλλάσσονται κατά ποσοστό 65% από τον φόρο εισοδήματος.

9 Τα κέρδη από τη διάθεση παραγόμενης ηλεκτρικής ενεργείας μέχρι 10 KW.

10 Οι τόκοι ομολόγων Ελληνικού Δημοσίου ή έντοκων γραμματίων Ελληνικού Δημοσίου.

11 Τα κέρδη από την πώληση μετοχών εισηγμένων στο Χρηματιστήριο Αθηνών, εφόσον ο πωλητής έχει ποσοστό συμμετοχής στο μετοχικό κεφάλαιο της εταιρείας μικρότερο του 0,5%.

12 Τα κέρδη από τη μεταβίβαση εισηγμένων κινητών αξιών, οι οποίες αποκτήθηκαν πριν από την 1η/1/2009.

13 Τα εισοδήματα αλλοδαπής που φορολογούνται μόνο στην αλλοδαπή βάσει Συμβάσεων Αποφυγής Διπλής Φορολογίας (ΣΑΔΦ).

14 Τα αφορολόγητα κέρδη από ημεδαπά ΕΕ/ΕΟΧ/ ΕΖΕΖ αμοιβαία κεφάλαια.

15 Τα απαλλασσόμενα μερίσματα ημεδαπών ή αλλοδαπών ναυτιλιακών εταιρειών.

16 Το κοινωνικό εισόδημα αλληλεγγύης.

17 Το κέρδος από τη μεταβίβαση τίτλων φορολογικού κατοίκου χώρας με την οποία υπάρχει ΣΑΔΦ.

18 Το ασφάλισμα ομαδικών ασφαλιστηρίων συνταξιοδοτικών συμβολαίων ημεδαπής προέλευσης.

19 Το κέρδος από τη μεταβίβαση εταιρικών ομολόγων του ν. 3156/2003, καθώς και από εταιρικά ομόλογα εταιριών ΕΕ και ΕΟΧ/ΕΖΕΖ.

Για όλα τα παραπάνω ποσά ισχύει η υποχρέωση αναγραφής τους στους κωδικούς 659-620 του πίνακα 6 της φορολογικής δήλωσης, εφόσον δεν έχουν προσυμπληρωθεί από τις υπηρεσίες της Ανεξάρτητης Αρχής Δημοσίων Εσόδων στους κωδικούς 619-620 του ιδίου πίνακα.

15%-20%

Πέραν των παραπάνω, υπάρχουν και κατηγορίες εισοδημάτων που φορολογούνται αυτοτελώς με συντελεστή 15% ή 20% και ταυτόχρονα υπόκεινται και σε ειδική εισφορά αλληλεγγύης. Τέτοια ποσά είναι:

20 Τα μερίσματα. Στα μερίσματα περιλαμβάνονται τα εισοδήματα που προκύπτουν από μετοχές, ιδρυτικούς τίτλους, ή άλλα δικαιώματα συμμετοχής σε κέρδη, καθώς και τα εισοδήματα από άλλα εταιρικά δικαιώματα, στα οποία περιλαμβάνονται τα μερίδια, οι μερίδες συμπεριλαμβανομένων των προμερισμάτων και μαθηματικών αποθεματικών, οι συμμετοχές σε κέρδη προσωπικών επιχειρήσεων, οι διανομές των κερδών από κάθε είδους νομικό πρόσωπο ή νομική οντότητα, καθώς και κάθε άλλο συναφές διανεμόμενο ποσό.

21 Οι τόκοι των τραπεζικών καταθέσεων.

22 Οι τόκοι των συμφωνιών επαναγοράς (repos/ reverse repos).

23 Τα δικαιώματα. Ο όρος «δικαιώματα» σημαίνει το εισόδημα που αποκτάται ως αντάλλαγμα για τη χρήση των δικαιωμάτων πνευματικής ιδιοκτησίας ή σε αντάλλαγμα πληροφοριών που αφορούν βιομηχανική, εμπορική ή επιστημονική πείρα, οι πληρωμές για τη χρήση βιομηχανικού, εμπορικού ή επιστημονικού εξοπλισμού, για τη χρήση τεχνικών μεθόδων παραγωγής, τεχνικής ή τεχνολογικής βοήθειας, τεχνογνωσίας (knowhow), αποτελεσμάτων ερευνών, αναδημοσίευσης άρθρων και μελετών, καθώς και οι πληρωμές για συμβουλευτικές υπηρεσίες που παρέχονται ηλεκτρονικά μέσω δικτύων πληροφορικής σε βάση δεδομένων επίλυσης προβλημάτων, την ηλεκτρονική λήψη (downloading) λογισμικού ηλεκτρονικού υπολογιστή.

24 Τα κέρδη (οι υπεραξίες) από τη μεταβίβαση μετοχών που ανήκουν σε εταιρείες μη εισηγμένες σε χρηματιστηριακή αγορά.

25 Τα κέρδη από τη μεταβίβαση μετοχών και άλλων κινητών αξιών εισηγμένων σε χρηματιστηριακή αγορά, εφόσον ο μεταβιβάζων συμμετέχει στο μετοχικό κεφάλαιο της εταιρείας με ποσοστό τουλάχιστον 0,5% και εφόσον οι τίτλοι αυτοί έχουν αποκτηθεί από την 1η Ιανουαρίου 2009 και εξής.

26 Τα κέρδη από τη μεταβίβαση μεριδίων ή μερίδων σε προσωπικές εταιρείες.

27 Τα κέρδη από τη μεταβίβαση κρατικών ομολόγων και εντόκων γραμματίων ή εταιρικών ομολόγων.

28 Τα κέρδη από τη μεταβίβαση παραγώγων χρηματοοικονομικών προϊόντων - συμβόλαια δικαιωμάτων προαίρεσης, μελλοντικής εκπλήρωσης, swaps και οι προθεσμιακές συμβάσεις (forwards) κ.λπ.

Τα παραπάνω ποσά δηλώνονται στους κωδικούς των πινάκων 4Δ1 και 4Ε του εντύπου Ε1.

ΓΙΩΡΓΟΣ ΠΑΛΑΙΤΣΑΚΗΣ- gpal@naftemporiki.gr

Πώς δηλώνονται τα ακίνητα στο φορολογικό έντυπο Ε2

Αφορά το 2016: Σε ποιες περιπτώσεις πρέπει να συμπληρωθεί και να υποβληθεί το συγκεκριμένο έντυπο - Αναλυτικές οδηγίες για τη βήμα προς βήμα συμπλήρωση της «Αναλυτικής Κατάστασης για τα Μισθώματα Ακίνητης Περιουσίας»

Η ΝΑΥΤΕΜΠΟΡΙΚΗ

Τετάρτη, 29 Μαρτίου 2017

Σελ. 10

Όσοι φορολογούμενοι εισέπραξαν εντός του 2016 ενοίκια από εκμίσθωση ή υπεκμίσθωση κατοικιών ή και λοιπών κτισμάτων, όσοι παραχώρησαν δωρεάν κάποια ιδιόκτητη κατοικία τους στα παιδιά τους, στους γονείς τους ή σε τρίτους, όσοι χρησιμοποίησαν ένα ή περισσότερα δικά τους κτίσματα ως επαγγελματική στέγη (όσοι δηλαδή έκαναν ιδιόχρηση ή ιδιοχρησιμοποίηση επαγγελματικής στέγης) οφείλουν και φέτος να συμπληρώσουν και να υποβάλουν ηλεκτρονικά πρώτα το έντυπο Ε2 (αναλυτική κατάσταση μισθωμάτων από ακίνητα) και στη συνέχεια το κανονικό έντυπο Ε1 της φορολογικής δήλωσης.

Στο έντυπο Ε2 οι φορολογούμενοι αυτοί πρέπει να δηλώσουν, ξεχωριστά για κάθε ακίνητό τους, τα ενοίκια που εισέπραξαν σε περίπτωση εκμίσθωσης ή υπεκμίσθωσης καθώς και τα τεκμαρτά μισθώματα που προκύπτουν από την ιδιόχρηση ή τη δωρεάν παραχώρηση ακινήτων τους σε τρίτους. Τα συνολικά ποσά από κάθε κατηγορία εισοδήματος από ακίνητα, όπως θα δηλωθούν στο Ε2, θα μεταφερθούν αυτόματα, από το σύστημα TAXISnet στους αντίστοιχους κωδικούς του πίνακα 4Ε του εντύπου Ε1. Φορολογούμενοι που έχουν προβεί σε δωρεάν παραχώρηση της χρήσης κύριας κατοικίας έως 200 τ.μ. προς τα παιδιά τους ή προς τους γονείς τους δεν χρειάζεται να δηλώσουν τεκμαρτό εισόδημα στο Ε2 ούτε στο Ε1, διότι το εισόδημα αυτό απαλλάσσεται από τη φορολογία. Στην περίπτωση αυτή, πρέπει να δηλώσουν στο Ε2 μόνο τα στοιχεία της κατοικίας, τη διάρκεια της δωρεάν παραχώρησης μέσα στο 2016, το ονοματεπώνυμο και τον ΑΦΜ ή μόνο τον ΑΦΜ του προσώπου στο οποίο παραχωρήθηκε το ακίνητο.

Ακίνητα προστατευόμενων μελών

Σε περίπτωση ακινήτου που βρίσκεται στην κατοχή ενός προστατευόμενου μέλους της οικογένειας του φορολογούμενου, η καταχώρηση των στοιχείων του ακινήτου και των εισοδημάτων που αποκτήθηκαν απ’ αυτό πρέπει να γίνει στο έντυπο Ε2 του ίδιου του φορολογούμενου. Σε περίπτωση ακινήτου που ανήκει σε ανήλικο, τότε, εάν ο ανήλικος δεν έχει υποχρέωση υποβολής δήλωσης φορολογίας εισοδήματος (εντύπου Ε1), το ακίνητο καταχωρείται στο Ε2 του γονέα. Στο πεδίο «στοιχεία ενοικιαστή» πρέπει να γραφτεί επιπλέον η φράση ότι το ακίνητο ανήκει στο παιδί. Αν από το ακίνητο εισπράττονται ενοίκια, τα ποσά τους προστίθενται στα εισοδήματα του γονέα που έχει το μεγαλύτερο συνολικό εισόδημα.

Η συμπλήρωση της πρώτης σελίδας του Ε2

Στην πρώτη σελίδα του εντύπου Ε2 ο φορολογούμενος πρέπει να δηλώσει στοιχεία για τα ακίνητά του, τους ενοικιαστές, τη διάρκεια κάθε ενοικίασης μέσα στο 2016, τα ποσά των ενοικίων που εισέπραξε από κάθε ακίνητο ή τα ποσά των τεκμαρτών ενοικίων που αντιστοιχούν σε ιδιοχρησιμοποιούμενα ή δωρεάν παραχωρούμενα ακίνητα, καθώς επίσης και τα ποσά τυχόν ανείσπρακτων ενοικίων.

Ειδικότερα, για τη συμπλήρωση της πρώτης σελίδας του εντύπου Ε2 ισχύουν οι ακόλουθες οδηγίες:

Στη στήλη 1 ή στο πεδίο «α/α», αναγράφεται ο αύξων αριθμός του ακινήτου, για το οποίο δηλώνονται μισθώματα.

Στη στήλη 2 ή στο πεδίο «ΤΟΠΟΘΕΣΙΑ», αναγράφεται η διεύθυνση του ακινήτου, δηλαδή η οδός, ο αριθμός, η πόλη ή το χωριό όπου αυτό βρίσκεται, καθώς επίσης και ο ταχυδρομικός κώδικας της περιοχής. Εφόσον δηλώνεται εδαφική έκταση σε περιοχή εκτός σχεδίου ή εφόσον το ακίνητο βρίσκεται σε δρόμο ανώνυμο, αναγράφεται η θέση του στην περιοχή και ο δήμος, το δημοτικό διαμέρισμα ή η κοινότητα όπου υπάγεται. Εάν πρόκειται για γεωργική έκταση, τότε πρέπει επιπλέον να δηλωθεί εάν είναι «ορεινή», «ημιορεινή» ή «πεδινή» και «αρδευόμενη» ή «μη αρδευόμενη». Η έκταση πρέπει να υπάγεται σε έναν από τους έξι συνδυασμούς των περιπτώσεων που προαναφέρθηκαν. Μπορεί δηλαδή να είναι: «ορεινή αρδευόμενη», «ορεινή μη αρδευόμενη», «ημιορεινή αρδευόμενη», «ημιορεινή μη αρδευόμενη», «πεδινή αρδευόμενη» ή «πεδινή μη αρδευόμενη». Ο χαρακτηρισμός της έκτασης πρέπει να αναγραφεί σε παρένθεση κάτω από τα στοιχεία που έχουν δηλωθεί για την περιοχή του ακινήτου, τον δήμο, το δημοτικό διαμέρισμα ή την κοινότητα. Τέλος, εφόσον δηλώνεται κτίριο διατηρητέο, η λέξη αυτή πρέπει επίσης να αναγραφεί σε παρένθεση, κάτω από τα στοιχεία που έχουν δηλωθεί για τη θέση του ακινήτου.

Στη στήλη 3 ή στο πεδίο «θέση», πρέπει να αναγραφεί ο όροφος διαμερίσματος ή επαγγελματικής στέγης σε πολυκατοικία. Εάν το ακίνητο βρίσκεται στο ισόγειο, τότε στη στήλη 3 πρέπει να γραφεί η λέξη «ισόγειο» ολόκληρη ή συντετμημένη («ισόγ.»). Εάν το ακίνητο βρίσκεται π.χ. στον 1ο όροφο, τότε στη στήλη 3 μπορεί να γραφτεί «1ος ορ.» κ.λπ. Εφόσον δηλώνεται εδαφική έκταση, δηλαδή αγρός, αγροτεμάχιο, οικόπεδο κ.λπ., στη στήλη 3 πρέπει να αναγραφεί το 0.

Στη στήλη 4 ή στο πεδίο «κατηγορία» δίδεται η πληροφορία για το είδος ή την κατηγορία του ακινήτου, δηλαδή δηλώνεται εάν αυτό είναι «κατάστημα», «κατοικία», «αγροτεμάχιο», «οικόπεδο» κ.λπ. Για τη συμπλήρωση της στήλης 4 θα γίνεται επιλογή της κατηγορίας του δηλούμενου ακινήτου, σύμφωνα με την ακόλουθη κατηγοριοποίηση των ακινήτων, που ισχύει για τη συμπλήρωση του εντύπου Ε9:

Κατοικία, Μονοκατοικία, Επαγγελματική Στέγη, Οικόπεδο, Αποθήκη, Θέση Στάθμευσης, Σταθμός Αυτοκινήτων ΔΧ, Βιομηχανικό Κτίριο, Ξενοδοχείο, Νοσηλευτήριο, Εκπαιδευτήριο, Αθλητική Εγκατάσταση, Άλλο Κτίριο (Θέατρο, Κινηματογράφος, Μουσείο κ.λπ.), Αγροτεμάχιο, Άλλη Χρήση. Αντίστοιχη συμπλήρωση θα γίνεται και σε περίπτωση χειρόγραφης υποβολής της δήλωσης.

Στη στήλη 5 ή στο πεδίο «επιφάνεια», αναγράφεται ο αριθμός των τετραγωνικών μέτρων της επιφάνειας του ακινήτου. Σύμφωνα με τις οδηγίες που έχει δώσει η Γενική Γραμματεία Δημοσίων Εσόδων του υπουργείου Οικονομικών, εφόσον δηλώνεται γεωργική έκταση, η επιφάνειά της πρέπει να γραφτεί σε τετραγωνικά μέτρα.

Στη στήλη 6 ή στο πεδίο «ονοματεπώνυμο», αναγράφονται το όνομα και το επώνυμο του ενοικιαστή του ακινήτου ή η επωνυμία της επιχείρησης που ενοικιάζει το ακίνητο. Εάν δηλώνεται διαμέρισμα, οικία, κατάστημα ή άλλης κατηγορίας κτίσμα που παρέμεινε κενό για μερικούς ή για όλους τους μήνες μέσα στο 2015, τότε στη στήλη 6 πρέπει να γραφτεί η λέξη «ΚΕΝΟ». Εάν το ακίνητο έχει παραχωρηθεί δωρεάν, τότε στη στήλη 6 πρέπει να αναγραφεί το ονοματεπώνυμο του προσώπου που χρησιμοποίησε το ακίνητο εντός του 2016 και κάτω από το ονοματεπώνυμό του πρέπει να αναγραφεί σε παρένθεση η φράση «δωρεάν παραχώρηση». Εάν πρόκειται για δωρεάν παραχώρηση κύριας κατοικίας μέχρι 200 τ.μ. από τον γονέα στο παιδί ή από το παιδί στον γονέα, τότε, στη στήλη 6, εκτός από το ονοματεπώνυμο του προσώπου στο οποίο έχει παραχωρηθεί το ακίνητο δωρεάν πρέπει να αναγραφεί σε παρένθεση και η συγγένειά του με τον ιδιοκτήτη (γονέας ή τέκνο).

Στη στήλη 7 ή στο πεδίο «Αριθμός Φορολογικού Μητρώου (ΑΦΜ)» πρέπει να αναγραφεί ο Αριθμός Φορολογικού Μητρώου του προσώπου που έχει δηλωθεί ως «ενοικιαστής» στη στήλη 6. Σε περίπτωση που δηλώνεται κενό ακίνητο, δεν πρέπει να αναγραφεί τίποτα στη στήλη 7.

Στις στήλες 8 και 9 αναγράφονται, αντίστοιχα, οι ημερομηνίες έναρξης και λήξης της περιόδου κατά την οποία το ακίνητο ενοικιάστηκε, παραχωρήθηκε δωρεάν, ιδιοχρησιμοποιήθηκε ή παρέμεινε κενό κατά τη διάρκεια του 2016. Εάν η χρονική αυτή διάρκεια κάλυψε ολόκληρο το έτος 2016, τότε στη στήλη 8 θα γραφτεί ως ημερομηνία έναρξης η 1/1 και στη στήλη 9 ως ημερομηνία λήξης η 31/12.

Στη στήλη 10 ή στο πεδίο «ΜΗΝΕΣ», αναγράφεται ο αριθμός των μηνών του χρονικού διαστήματος κατά το οποίο το ακίνητο ενοικιάστηκε, παραχωρήθηκε δωρεάν, ιδιοχρησιμοποιήθηκε ή παρέμεινε κενό κατά τη διάρκεια του 2016. Εφόσον το ακίνητο ενοικιάστηκε, παραχωρήθηκε δωρεάν, ιδιοχρησιμοποιήθηκε ή παρέμεινε κενό καθ’ όλη τη διάρκεια του 2016, τότε στη στήλη 10 πρέπει να αναγραφεί ο αριθμός 12.

Στη στήλη 11 ή στο πεδίο «ΠΡΑΓΜΑΤΙΚΟ Ή ΤΕΚΜΑΡΤΟ ΜΗΝΙΑΙΟ ΜΙΣΘΩΜΑ», αναγράφεται το ποσό του μηνιαίου ενοικίου που ελάμβανε ο ιδιοκτήτης του ακινήτου από τον ενοικιαστή, κατά τη διάρκεια του 2016. Εάν πρόκειται για δωρεάν παραχώρηση κτίσματος προς τρίτο (φίλο ή αδελφό) ή εάν πρόκειται για ιδιοχρησιμοποίηση κτίσματος, πρέπει να αναγραφεί ένα «τεκμαρτό» ποσό μηνιαίου μισθώματος, το οποίο προκύπτει κανονικά με πολλαπλασιασμό της αντικειμενικής αξίας του ακινήτου με τον συντελεστή 3% και, στη συνέχεια, με διαίρεση του γινομένου που θα προκύψει διά τον αριθμό 12.

Στη στήλη 12 ή στο πεδίο «ποσοστό συνιδιοκτησίας», πρέπει να αναγραφεί μόνο ο αριθμός του ποσοστού συνιδιοκτησίας, χωρίς το σύμβολο %. Εάν το ακίνητο ανήκει στο σύνολό του στον φορολογούμενο πρέπει να αναγραφεί ο αριθμός 100, που σημαίνει ποσοστό συνιδιοκτησίας 100%. Εάν το ακίνητο ανήκει κατά το ήμισυ στον φορολογούμενο, τότε πρέπει να γραφτεί ο αριθμός 50, που σημαίνει ποσοστό συνιδιοκτησίας 50%.

Οι στήλες 13, 14 και 15 συμπληρώνονται με το ακαθάριστο εισόδημα των ακινήτων που αναλογεί στον υπόχρεο κατά κατηγορία όπως εμφανίζεται στους τίτλους των στηλών. Στις στήλες αυτές συμπληρώνονται και τα ανείσπρακτα εισοδήματα από εκμίσθωση ακίνητης περιουσίας (παρ. 4 του άρθρου 39 του ν. 4172/2013) που δηλώθηκαν στο προηγούμενο φορολογικό έτος στους κωδικούς αριθμούς 125-126 του Ε1 και εισπράχθηκαν κατά το έτος 2016. Ειδικότερα:

Στη στήλη 13 αναγράφεται το ετήσιο ακαθάριστο ποσό εισοδήματος που αποκτήθηκε από εκμίσθωση ή υπεκμίσθωση ακίνητης περιουσίας (κατοικίας, ξενοδοχείου, κλινικής, κινηματογράφου ή θεάτρου, καταστήματος, γραφείου, αποθήκης, βιομηχανοστασίου ή εκτάσεων γης).

Στη στήλη 14, αναγράφεται το ετήσιο ακαθάριστο ποσό του τεκμαρτού εισοδήματος από δωρεάν παραχώρηση ακίνητης περιουσίας (κατοικίας, ξενοδοχείου, κλινικής, κινηματογράφου ή θεάτρου, καταστήματος, γραφείου, αποθήκης, βιομηχανοστασίου ή εκτάσεων γης). Το εισόδημα αυτό προκύπτει από τον πολλαπλασιασμό της αντικειμενικής αξίας του ακινήτου με τον συντελεστή 3%. Σε περίπτωση που δηλώνεται κατοικία μέχρι 200 τ.μ., της οποίας έχει παραχωρηθεί δωρεάν η χρήση από γονείς σε παιδιά ή από παιδιά σε γονείς δεν αναγράφεται στη στήλη 14 τεκμαρτό εισόδημα από τη συγκεκριμένη δωρεάν παραχώρηση.

Στη στήλη 15, αναγράφεται το ετήσιο ποσό του τεκμαρτού εισοδήματος από ιδιοχρησιμοποίηση ακίνητης περιουσίας (ξενοδοχείου, κλινικής, κινηματογράφου ή θεάτρου, καταστήματος, γραφείου, αποθήκης, βιομηχανοστασίου ή εκτάσεων γης). Το εισόδημα αυτό προκύπτει από τον πολλαπλασιασμό της αντικειμενικής αξίας του ακινήτου με τον συντελεστή 3%.

Στη στήλη 16, αναγράφεται το συνολικό ποσό των ανείσπρακτων εισοδημάτων από εκμίσθωση ακίνητης περιουσίας, δηλαδή το σύνολο των ενοικίων που ο φορολογούμενος δεν κατάφερε να εισπράξει από τον ενοικιαστή του κατά τη διάρκεια του 2016. Η ξεχωριστή αναγραφή των ποσών αυτών κρίνεται αναγκαία, προκειμένου ο φορολογούμενος να μην πληρώσει φόρο εισοδήματος και γι’ αυτά. Ωστόσο, για να δηλωθούν τα ποσά αυτά φέτος στη στήλη 16 και να μη φορολογηθούν θα πρέπει να πληρούνται και οι λοιπές προϋποθέσεις που προβλέπει ο νόμος. Θα πρέπει δηλαδή έως την προθεσμία υποβολής της δήλωσης φορολογίας εισοδήματος να έχει εκδοθεί εις βάρος του ενοικιαστή διαταγή πληρωμής ή διαταγή απόδοσης χρήσης μίσθιου ή δικαστική απόφαση αποβολής ή επιδίκασης μισθωμάτων ή να έχει ασκηθεί εναντίον του μισθωτή αγωγή αποβολής ή επιδίκασης μισθωμάτων.

Εξαιρετικά και προκειμένου να δηλωθούν ανείσπρακτα εισοδήματα για το χρονικό διάστημα που μεσολαβεί από την έκδοση της απόφασης αποβολής ή της διαταγής απόδοσης χρήσης μισθίου μέχρι την εκτέλεση αυτής, η οποία έλαβε χώρα μέχρι τη λήξη της προθεσμίας υποβολής της δήλωσης φορολογίας εισοδήματος, αρκεί η υποβολή υπεύθυνης δήλωσης και έκθεσης αποβολής και εγκατάστασης που έχει συνταχθεί από τον δικαστικό επιμελητή, ότι για το ανωτέρω διάστημα τα μισθώματα δεν έχουν εισπραχθεί. Επισημαίνεται ότι τα απαραίτητα δικαιολογητικά προσκομίζονται στην αρμόδια ΔΟΥ, όπου ελέγχονται και καταχωρούνται πριν από την υποβολή της δήλωσης.

Στη στήλη 17 συμπληρώνεται το είδος μίσθωσης και η χρήση του ακινήτου, καθώς και τα ανείσπρακτα εισοδήματα όπως αυτά προκύπτουν από την κατηγοριοποίηση των στηλών 13, 14, 15 και 16.

Στη στήλη 18 ή στο πεδίο «Αριθμός Παροχής Ρεύματος», πρέπει να γραφτούν τα πρώτα εννέα ψηφία από τον αριθμό παροχής ρεύματος, ο οποίος αναγράφεται σε κάθε λογαριασμό κατανάλωσης ηλεκτρικού ρεύματος που έχει αποσταλεί από τη ΔΕΗ ή κάποια άλλη επιχείρηση παροχής ηλεκτρικού ρεύματος, καθώς επίσης και στον μετρητή κατανάλωσης ηλεκτρικού ρεύματος που διαθέτει το ακίνητο. Ακόμη και σε περίπτωση που δηλώνεται κάποιο κτίσμα που παρέμεινε κενό και έχει διακοπεί η ηλεκτροδότησή του, ο αριθμός παροχής ρεύματος πρέπει να δηλωθεί, καθώς το ακίνητο διαθέτει μετρητή κατανάλωσης ρεύματος, στον οποίο αναγράφεται ο συγκεκριμένος αριθμός. Στην περίπτωση που το ακίνητο δεν ηλεκτροδοτείται θα πρέπει να αναγραφεί η αντίστοιχη πληροφορία. Εφόσον δηλώνεται ακίνητο που δεν έχει μετρητή κατανάλωσης ρεύματος, π.χ. αγροτεμάχιο, τότε στη στήλη 18 πρέπει να συμπληρωθεί ο εννιαψήφιος αριθμός «999999999».

Σε περίπτωση που δεν υπάρχει παροχή ρεύματος (μετρητής) ή πρόκειται για αποθήκη ή χώρο στάθμευσης που ηλεκτροδοτείται από τη κοινόχρηστη παροχή ρεύματος, η στήλη αυτή συμπληρώνεται με τον αριθμό «999999999».

Στη στήλη 19, συμπληρώνεται ο αριθμός της δήλωσης πληροφοριακών στοιχείων μίσθωσης ακίνητης περιουσίας, δηλαδή της δήλωσης των στοιχείων του μισθωτηρίου που έχει υποβληθεί ηλεκτρονικά στο σύστημα TAXISnet.

Τι πρέπει να κάνουν οι έγγαμοι και όσοι έχουν συνάψει σύμφωνο συμβίωσης

t Σε περίπτωση εγγάμων φορολογουμένων, που και οι δύο είχαν το 2016 εισοδήματα από ακίνητα, πρέπει να υποβληθούν δύο έντυπα Ε2, ένα από τον σύζυγο και ένα από τη σύζυγο. Εφόσον μόνο η σύζυγος είχε το 2016 εισοδήματα από ακίνητα, τα οποία ανήκουν στη δική της κυριότητα, έχει υποχρέωση υποβολής του εντύπου Ε2 είτε χρησιμοποιώντας τους δικούς της προσωπικούς κωδικούς πρόσβασης στο TAXISnet είτε χρησιμοποιώντας τους κωδικούς του συζύγου της. Στη δεύτερη αυτή περίπτωση θα πρέπει να επιλέξει «Ε2 της συζύγου». Στο E2 πρέπει να δηλωθούν και τα οικοδομημένα ακίνητα, τα οποία παρέμειναν «κενά» για τουλάχιστο 6 μήνες μέσα στο 2016. Στην περίπτωση αυτή, ο φορολογούμενος πρέπει να έχει κρατήσει (για να προσκομίσει στην Εφορία αν του ζητηθούν) αντίγραφα των λογαριασμών ρεύματος ή κοινοχρήστων ή άλλων λογαριασμών (τηλεφώνου, νερού κ.λπ.), από τους οποίους προκύπτει ότι πράγματι τα ακίνητα ήταν «κενά».

Πότε πρέπει να συμπληρωθεί η δεύτερη σελίδα του Ε2

Στη δεύτερη σελίδα του Ε2, τις στήλες του πίνακα ΙΙ «Συμπληρωματικά στοιχεία ακινήτων», θα τις συμπληρώσετε όταν:

α) Για κάποιο ή για κάποια από τα ακίνητα που έχετε δηλώσει στην πρώτη σελίδα συντρέχει περίπτωση συνιδιοκτησίας, συνεπικαρπίας κ.λπ. Στην περίπτωση αυτή πρέπει να αναγράψετε, στον πίνακα Ι, τα στοιχεία που αφορούν την τοποθεσία, τον όροφο, τη χρήση, την επιφάνεια και τον αριθμό παροχής ρεύματος κάθε ακινήτου, καθώς και τα στοιχεία των συνιδιοκτητών, συνεπικαρπωτών κ.λπ. (ονοματεπώνυμο, ΑΦΜ και διεύθυνση). Ως αύξων αριθμός του πίνακα Ι αναγράφεται ο αύξων αριθμός του πίνακα της 1ης σελίδας.

β) Αποκτήσατε ή μεταβιβάσατε ή υπεκμισθώσατε εντός του 2016 κάποιο ή κάποια από τα ακίνητα που δηλώσατε στην πρώτη σελίδα του Ε2. Σε καθεμία από τις περιπτώσεις αυτές πρέπει να συμπληρώσετε απαραιτήτως, στον πίνακα ΙΙ, τα στοιχεία κάθε ακινήτου και κατά περίπτωση τις υπόλοιπες στήλες.

γ) Στην περιουσία σας περιλαμβάνονται ακίνητα τα οποία την 31η/12/2016 ήταν ημιτελή. Πρέπει δηλαδή να αναγράψετε, στον πίνακα ΙΙ, τα στοιχεία των κτισμάτων που παρέμειναν ημιτελή στο τέλος του 2016.

Στον πίνακα Ι της δεύτερης σελίδας του Ε2 δηλώνονται και τα στοιχεία των ακινήτων που ανήκουν στα εξαρτώμενα ανήλικα τέκνα. Τα στοιχεία αυτά δηλώνονται από τον υπόχρεο γονέα.

ΓΙΑΝΝΗΣ ΚΑΝΟΥΠΑΚΗΣ- gpal@naftemporiki.gr

13 κωδικοί SOS στις δηλώσεις των Ν.Π.

ΑΑΔΕ: Εγκύκλιος λύνει τον «γρίφο» της ηλεκτρονικής υποβολής του εντύπου για φορολόγηση εισοδήματος νομικών προσώπων - οντοτήτων

Η ΝΑΥΤΕΜΠΟΡΙΚΗ

Τρίτη, 28 Μαρτίου 2017

Σελ. 09

Πώς θα λυθεί το «σταυρόλεξο» του Ε3

ΑΑΔΕ: Αναλυτικές οδηγίες για τη συμπλήρωσή του από περίπου 1,5 εκατομμύριο επιχειρήσεις, ελεύθερους επαγγελματίες και αγρότες- Υποβάλλεται υποχρεωτικά ηλεκτρονικά μέσω του συστήματος Taxis και πριν από το βασικό έντυπο της φορολογικής δήλωσης Ε1

Η ΝΑΥΤΕΜΠΟΡΙΚΗ

Παρασκευή, 24 Μαρτίου 2017

Σελ. 06

Το «σταυρόλεξο» των κωδικών του νέου εντύπου Ε3 και της κατάστασης φορολογικής αναμόρφωσης θα κληθούν να λύσουν σύντομα, εκτός απροόπτου αμέσως μετά το Πάσχα, περίπου 1,5 εκατ. επιχειρήσεις, ελεύθεροι επαγγελματίες και αγρότες.

Στο πλαίσιο αυτό και η Ανεξάρτητη Αρχή Δημοσίων Εσόδων, πριν από τη μεγάλη «πρεμιέρα» υποβολής και των φετινών φορολογικών δηλώσεων, δίνει συγκεκριμένες οδηγίες και διευκρινίσεις στους υπόχρεους για τη συμπλήρωση των ανωτέρων εντύπων, προκειμένου να αποφευχθούν λάθη που μπορεί να τους στοιχίσουν σε χρόνο αλλά και σε χρήμα.

Υπενθυμίζεται ότι τα συγκεκριμένα έντυπα υποβάλλονται υποχρεωτικά ηλεκτρονικά μέσω του συστήματος Taxis και πριν από την υποβολή του βασικού εντύπου της φορολογικής δήλωσης Ε1. Αναλυτικότερα, το πλήρες κείμενο της υπ’ αριθμ. ΠΟΛ.1043/22.3.2017 εγκυκλίου της ΑΑΔΕ, με αναλυτικές οδηγίες για τη συμπλήρωση του έντυπου Ε3 (Κατάσταση οικονομικών στοιχείων από επιχειρηματική δραστηριότητα) και της Κατάστασης Φορολογικής Αναμόρφωσης φορολογικού έτους 2016, έχει ως εξής:

Α) Κατάσταση οικονομικών στοιχείων από επιχειρηματική δραστηριότητα (ε3)

Για το έντυπο Ε3 του φορολογικού έτους 2016 δίδονται οι ακόλουθες οδηγίες και επισημάνσεις για την ορθή συμπλήρωσή του:

1. Ο κωδικός 019, στην πρώτη σελίδα, που αφορά κατηγορία βιβλίων και ο κωδικός 705, που αφορά τον Κωδικό Αριθμό Κύριας Δραστηριότητας, συμπληρώνονται με βάση τα αρχεία του μητρώου της Υπηρεσίας.

Ο κωδικός 598, επίσης στη πρώτη σελίδα, αφορά τους ασκούντες αγροτική δραστηριότητα και μη υπαγόμενους σε καθεστώς Φ.Π.Α. δηλαδή, τους μη υπαγόμενους ούτε στο κανονικό ούτε στο ειδικό καθεστώς Φ.Π.Α. Τα πρόσωπα αυτά δηλώνουν εισόδημα από αγροτική επιχειρηματική δραστηριότητα (ΠΟΛ.1116/10.6.2015 εγκύκλιος) το οποίο μεταφέρεται από τον κωδ.347 του πίνακα Ζ’ στους ανάλογους κωδικούς της δήλωσης φορολογίας εισοδήματος φυσικών προσώπων (Ε1). Σ’ αυτή την περίπτωση δεν συμπληρώνεται ο Κ.Α.Δ. Περαιτέρω επισημαίνεται ότι με βάση την ΠΟΛ.1157/26.11.2008 εγκύκλιο, η αντιστοίχιση των Κωδικών Αριθμών Δραστηριότητας (Κ.Α.Δ.) μπορεί να πραγματοποιηθεί μέσα σε ένα έτος περίπου από την ισχύ της απόφασης. Η αντιστοίχιση των Κ.Α.Δ. γίνεται ηλεκτρονικά από την ιστοσελίδα www.gsis.gr «Υπηρεσίες προς Επιχειρήσεις» και από την επιλογή «Δήλωση Αλλαγής Κ.Α.Δ.».

2. ΚΟΣΤΟΣ ΠΩΛΗΘΕΝΤΩΝ

Ως προς τον προσδιορισμό του κόστους πωληθέντων φορολογικού έτους 2016, ισχύουν τα ακόλουθα:

Οι επιχειρήσεις ως απογραφή έναρξης του φορολογικού έτους 2016 λαμβάνουν τα δεδομένα πραγματικής απογραφής, εφόσον διενήργησαν προαιρετικά ή υποχρεωτικά απογραφή και σε διαφορετική περίπτωση μη διενέργειας απογραφής, μηδενικό αρχικό απόθεμα. Σαν απογραφή τέλους φορολογικού έτους 2016 λαμβάνουν την πραγματική απογραφή σε περίπτωση προαιρετικής ή υποχρεωτικής απογραφής και μηδενικό τελικό απόθεμα όταν δεν έχουν προβεί σε απογραφή.

Δηλαδή, αν για το φορολογικό έτος 2016, η επιχείρηση δεν είναι υπόχρεη σε σύνταξη απογραφής και δεν έχει προβεί σε προαιρετική απογραφή βάσει των διατάξεων του ν. 4308/2014, το κόστος πωληθέντων προσδιορίζεται μόνο από τις αγορές, με μηδενικό απόθεμα τέλους και τυχόν απόθεμα αρχής, εφόσον υπήρχε. Τέλος, αν η επιχείρηση στο τέλος του φορολογικού έτους 2016, υποχρεούται σε σύνταξη απογραφής ή προαιρετικά συντάξει απογραφή, λαμβάνει τα δεδομένα αυτά, ενώ ως αρχικό απόθεμα φορολογικού έτους 2016, θεωρείται μηδενικό μόνο αν δεν έχει διενεργηθεί πραγματική απογραφή το προηγούμενο φορολογικό έτος.

3. ΠΙΝΑΚΑΣ Ε’

Στοιχεία για επιδοτήσεις που εισπράχθηκαν και ενοίκια που καταβλήθηκαν - Δωρεάν παραχώρηση κατά το φορολογικό έτος

Αγροτικές επιδοτήσεις και αποζημιώσεις

Όσον αφορά τον τρόπο δήλωσης των αγροτικών επιδοτήσεων και αποζημιώσεων στον Πίνακα Ε’, σας γνωρίζουμε τα κατωτέρω:

Σύμφωνα με τις διατάξεις του άρθρου 112 (Μέρος Β, παράγραφος 3) του ν. 4387/2016, που αντικαθιστά το τελευταίο εδάφιο της παρ. 1 του άρθρου 21 του ν. 4172/2013, ειδικά, για τους ασκούντες ατομική αγροτική επιχειρηματική δραστηριότητα, στον προσδιορισμό του κέρδους από επιχειρηματική δραστηριότητα περιλαμβάνονται εκ των άμεσων ενισχύσεων του Πυλώνα I της Κοινής Γεωργικής Πολιτικής, όπως αυτές ορίζονται, μόνο η βασική ενίσχυση καθώς και, κατά το ποσό που υπερβαίνουν τις δώδεκα χιλιάδες (12.000) ευρώ, οι πράσινες και συνδεδεμένες ενισχύσεις. Οι αγροτικές αποζημιώσεις στο σύνολό τους δεν περιλαμβάνονται στον προσδιορισμό του κέρδους από επιχειρηματική δραστηριότητα. Οι βεβαιώσεις του ΟΠΕΚΕΠΕ για τις επιδοτήσεις που αφορούν στο έτος 2016 θα φέρουν ακριβή χαρακτηρισμό για τον ορθό φορολογικό χειρισμό τους.