Η φορολογία Αγροτικών Συνεταιρισμών και των μελών τους

Δημοσιεύθηκε σήμερα το άρθρο για την φορολογία των Αγροτικών Συνεταιρισμών (ΑΣ) και των μελών τους (μετά το ν. 4612/2019), καθώς και η Φορολογία Αναγκαστικών Δασικών Συνεταιρισμών.

Μια θετική αλλαγή προς όφελος των αγροτών µελών Αγροτικών Συνεταιρισµών φέρνει η τροποποίηση που επήλθε µε το νόµο 4612/2019. Σύµφωνα µε αυτή, τα πλεονάσµατα των συνεταιρισµών που διανέµονται στα µέλη τους θα φορολογούνται πλέον ως εισόδηµα από αγροτική δραστηριότητα και όχι από επιχειρηµατική, όπως ίσχυε µέχρι σήµερα. Αυτό σηµαίνει ότι αίρεται ο κίνδυνος της απώλειας της ιδιότητας του κατ’ επάγγελµα για τους αγρότες µέλη των συνεταιρισµών. Κι αυτό γιατί από δω και στο εξής το διανεµόµενο πλεόνασµα από τους συνεταιρισµούς στους αγρότες θα συµπεριλαµβάνεται στη φορολογική τους δήλωση ως «εισόδηµα από αγροτική δραστηριότητα», αφού λάβουν τις σχετικές βεβαιώσεις από τον ΑΣ και θα µπορούν πιο… εύκολα να φτάσουν το εισοδηµατικό όριο του 50% που αποτελεί προϋπόθεση για την ιδιότητα του κατ’ επάγγελµα αγρότη και, εποµένως, σύµφωνα µε τις ισχύουσες διατάξεις, να δικαιούνται το αφορολόγητο.

Επιπλέον, το µέρισµα που εισπράττει ο αγρότης από τον συνεταιρισµό παύει να φορολογείται από το πρώτο ευρώ, όπως συνέβαινε µέχρι σήµερα, καθώς θεωρούνταν επιχειρηµατικό εισόδηµα και εποµένως εντάσσεται στα λοιπά αγροτικά έσοδα.

Να σηµειωθεί ότι η ρύθµιση αυτή ισχύει αναδροµικά από 1.1.2018.

∆ιανοµή και Φορολογία πλεονάσµατος

Σύµφωνα µε το άριθµό 23 του νόµου 4384/2016 ισχύουν τα εξής:

α) Από τα πλεονάσµατα κρατείται ποσοστό 10% για το σχηµατισµό τακτικού αποθεµατικού.

β) Το υπόλοιπο των πλεονασµάτων, που αποµένει µετά την κράτηση του τακτικού αποθεµατικού, διατίθεται για την:

αα) Απόδοση στα µέλη (ή διατήρηση σε εξατοµικευµένες έντοκες καταθέσεις προθεσµίας των µελών), ανάλογα µε τις συναλλαγές τους µε τον ΑΣ.

Για τη φορολογική αντιµετώπιση των ποσών αυτών σηµειώνονται τα εξής:

(i) «3. Τα πλεονάσµατα της διαχειριστικής χρήσης των ΑΣ, που διανέµονται στα µέλη τους σύµφωνα µε το άρθρο 23, υπόκεινται µόνο σε φορολογία εισοδήµατος των µελών ανεξάρτητα από την καταβολή τους ή την εξατοµικευµένη διατήρησή τους ως κατάθεση στον ΑΣ.

Τα ανωτέρω πλεονάσµατα, που διανέµονται στα µέλη ΑΣ εγγεγραµµένου και ενήµερου στο µητρώο του άρθρου 19, φορολογούνται ως εισόδηµα από αγροτική δραστηριότητα εφόσον ο δικαιούχος είναι φυσικό πρόσωπο που ασκεί αγροτική δραστηριότητα και τηρεί την υποχρέωση της παραγράφου 3 του άρθρου 8. Η ισχύς του δεύτερου εδαφίου της παρούσας άρχεται από 1.1.2018. Με την τροποποίηση, η παράγραφος 3 αντικαταστάθηκε µε το άρθρο δέκατο του νόµου 4612/2019 (ΦΕΚ Α’ 77/23-05-2019).

Σηµειώνεται ότι πριν την ανωτέρω τροποποίηση το «Πλεόνασµα», θεωρείτο, για τους Αγρότες « Εισόδηµα από επιχειρηµατική δραστηριότητα».

∆ηλαδή οι Αγρότες-Μέλη του ΑΣ, που είναι δικαιούχοι τέτοιων ποσών, πρέπει να τα συµπεριλάβουν στην φορολογική τους δήλωση ως «εισόδηµα από αγροτική δραστηριότητα», αφού λάβουν τις σχετικές βεβαιώσεις από τον ΑΣ. Πρακτικά αυτό σηµαίνει ότι το εισόδηµα αυτό θα συµπεριληφθεί στα άλλα έσοδα της αγροτικής εκµετάλλευσης και θα αυξήσει τα κέρδη της.

Αναλυτικά:

- Γενικά για τους ΑΣ

Σχετικά με την φορολόγηση των Αγροτικών Συνεταιρισμών, ισχύουν αφενός οι διατάξεις του ν. 4172/2013 «Φορολογία εισοδήματος» και αφετέρου του ν.4384/2016 «Αγροτικοί Συνεταιρισμοί, μορφές συλλογικής οργάνωσης του αγροτικού χώρου και άλλες διατάξεις».

Τα κύρια σημεία διαφοροποίησης των Αγροτικών Συνεταιρισμών σε σχέση με τις άλλες επιχειρήσεις είναι:

α) Το «Αποτέλεσμα Χρήσης» του ΑΣ, διαχωρίζεται σε «πλεονάσματα από συναλλαγές με μέλη » και σε «κέρδη από συναλλαγές με τρίτους».

β) Τα «κέρδη από συναλλαγές με τρίτους» του ΑΣ, φορολογούνται με συντελεστή 13%, ενώ «πλεονάσματα από συναλλαγές με μέλη», είτε φορολογούνται στο όνομα των μελών του ΑΣ, είτε είναι αφορολόγητα.

γ) Υπάρχουν ειδικοί κανόνες και επιλογές για την διανομή των «κερδών» και των «πλεονασμάτων», που προβλέπονται στο ν.4384/2016.

Επισήμανση – Δασικοί Συνεταιρισμοί

Με τον ν. 4423/2016 εισήχθη στην ελληνική νομοθεσία θεσμικό πλαίσιο ειδικά για τις δασικές συνεταιριστικές οργανώσεις - μέχρι τον ν. 4015/2011 οι οργανώσεις αυτές θεωρούνταν αγροτικές και διέπονταν από το καθεστώς για τους αγροτικούς συνεταιρισμούς - το οποίο ρυθμίζει θέματα σχετικά με τη σύσταση, οργάνωση και εν γένει λειτουργία των οργανώσεων αυτών. Από τη δημοσίευση του ν. 4015/2011 οι δασικοί συνεταιρισμοί δεν περιλαμβάνονται στους αγροτικούς συνεταιρισμούς (σχετ. και η αρ. 2012/3.9.2014 εγκύκλιος του Υπουργείου Αγροτικής Ανάπτυξης και Τροφίμων).

Η Δασική Συνεταιριστική Οργάνωση (ΔΑ.Σ.Ο.), είναι αυτόνομη ένωση προσώπων, η οποία συγκροτείται εθελοντικά και επιδιώκει την οικονομική, κοινωνική και πολιτιστική ανάπτυξη των μελών της, με ισότιμη συνεργασία και αμοιβαία βοήθεια. Οι ΔΑ.Σ.Ο. είναι νομικά πρόσωπα ιδιωτικού δικαίου και έχουν εμπορική ιδιότητα. Οι ΔΑ.Σ.Ο. δεν υποχρεούνται να εγγράφονται στα Εμπορικά Επιμελητήρια της χώρας. Οι ΔΑ.Σ.Ο. διακρίνονται σε πρωτοβάθμιες και δευτεροβάθμιες. Πρωτοβάθμιες ΔΑ.Σ.Ο. είναι οι Δασικοί Συνεταιρισμοί Εργασίας, (ΔΑ.Σ.Ε.) και δευτεροβάθμιες οι Ενώσεις Δασικών Συνεταιρισμών Εργασίας, (Ε.ΔΑ.Σ.Ε.)

(Δείτε: 4423/2016 Νόμος 4423/2016 Δασικές Συνεταιριστικές Οργανώσεις και άλλες διατάξεις.)

- Νομοθετικό πλαίσιο ΑΣ

2.1 Προσδιορισμός του αποτελέσματος

Γενικά για όλες τις επιχειρήσεις ισχύουν:

«1. Ως κέρδος από επιχειρηματική δραστηριότητα θεωρείται το σύνολο των εσόδων από τις επιχειρηματικές συναλλαγές μετά την αφαίρεση των επιχειρηματικών δαπανών, των αποσβέσεων και των προβλέψεων για επισφαλείς απαιτήσεις. Στα έσοδα από τις επιχειρηματικές συναλλαγές περιλαμβάνονται και τα έσοδα από την πώληση των στοιχείων του ενεργητικού της επιχείρησης,….. 2. Το κέρδος από επιχειρηματική δραστηριότητα προσδιορίζεται για κάθε φορολογικό έτος με βάση το λογαριασμό αποτελεσμάτων χρήσης, ο οποίος συντάσσεται σύμφωνα με το Ελληνικό Λογιστικό Σχέδιο και τον Κώδικα Φορολογικής Απεικόνισης Συναλλαγών (Κ.Φ.Α.Σ.), όπως ισχύει. …» (άρθρο 21 του Ν. 4172/2013).

Επιπλέον για τους ΑΣ, ισχύουν (άρ. 23 του ν.4384/2016) και τα εξής:

Αν από τα ακαθάριστα έσοδα του ΑΣ αφαιρεθούν οι κάθε είδους δαπάνες, οι ζημιές, οι αποσβέσεις και οι τόκοι των προαιρετικών μερίδων (δηλ. η υποχρέωση καταβολής τόκων σε περίπτωση ανάλογης πρόβλεψης στο καταστατικό), το υπόλοιπο που απομένει αποτελεί το «διαχειριστικό υπόλοιπο της χρήσης».

Το «διαχειριστικό υπόλοιπο» περιλαμβάνει:

α) «πλεονάσματα»: Τα πλεονάσματα προέρχονται από: α) τις συναλλαγές του ΑΣ με τα μέλη του και β) με μέλη - επενδυτές που συναλλάσσονται με τον ΑΣ. [Το καταστατικό μπορεί να προβλέπει την εγγραφή στον ΑΣ μελών - επενδυτών, τους όρους και τις προϋποθέσεις εισόδου και εξόδου, τα δικαιώματα και τις υποχρεώσεις τους. Τα μέλη - επενδυτές είναι φυσικά ή νομικά πρόσωπα, τα οποία μπορούν να συντελέσουν στην επίτευξη των σκοπών του ΑΣ, αλλά δεν υποχρεούνται να συναλλάσσονται με αυτόν. Κατέχουν προαιρετικές συνεταιρικές μερίδες χωρίς τα δικαιώματα ψήφου, εκλέγειν και εκλέγεσθαι. Επίσης το καταστατικό μπορεί να προβλέπει προνόμια υπέρ των προαιρετικών μερίδων] και

β) «κέρδη από «μη μέλη» του ΑΣ»: Το πέραν του πλεονάσματος υπόλοιπο λογίζεται ότι προέρχεται από τις συναλλαγές με τρίτους και αποτελεί κέρδος.

2.2 Φορολογία του ΑΣ

Φορολογικός συντελεστής

Τα κέρδη [όχι το «πλεόνασμα»] από επιχειρηματική δραστηριότητα που αποκτούν οι αγροτικοί συνεταιρισμοί και οι ομάδες παραγωγών φορολογούνται με συντελεστή δεκατρία τοις εκατό (13%). (ν. 4172/2013, Αρθρο 58. Φορολογικός συντελεστής

Ειδικότερα:

α) Στην ΠΟΛ.1059/18.3.2015 Οδηγίες για την εφαρμογή των διατάξεων των άρθρων 47, 57 και 58 του ν. 4172/2013, ορίζεται ότι: «2. Με την παράγραφο 2 του άρθρου αυτού ορίζεται ότι τα κέρδη από επιχειρηματική δραστηριότητα, από κάθε πηγή και αιτία [ δηλαδή έσοδα από πωλήσεις αγαθών και υπηρεσιών, προμήθειες, μισθώματα, τόκους κ.λπ ] , που αποκτούν οι αγροτικοί συνεταιρισμοί και οι ομάδες παραγωγών φορολογούνται με συντελεστή δεκατρία τοις εκατό (13%). Διευκρινίζεται ότι στους αγροτικούς συνεταιρισμούς περιλαμβάνονται ενώσεις αγροτικών συνεταιρισμών, κοινοπραξίες αγροτικών συνεταιριστικών οργανώσεων, κεντρικές συνεταιριστικές ενώσεις, καθώς και αγροτικές εταιρικές συμπράξεις.».

β) «(Θέμα 17) Αγροτικοί συνεταιρισμοί και ομάδες παραγωγών.

- Για την εκκαθάριση του φόρου με τον συντελεστή 13%, λαμβάνεται υπόψη η κατηγορία και το είδος επιχείρησης, όπως αυτά έχουν δηλωθεί στο Μητρώο της Δ.Ο.Υ.

- Απαραίτητη είναι η επιλογή στο αντίστοιχο πεδίο του εντύπου ότι υπάγεστε στην παρ. 2 του άρθρου 58 του ν. 4172/2013.

- Επίσης σύμφωνα με το άρθρο 19 του ν. 4384/2016 (ΦΕΚ Α' 78/26-04-2016), πρέπει να είστε εγγεγραμμένοι στο Εθνικό Μητρώο Αγροτικών Συνεταιρισμών και άλλων Συλλογικών Φορέων (άρθρο 19 ν. 4384/2016).» (Συχνές ερωτήσεις-απαντήσεις Έντυπο Ν)

γ) Εθνικό Μητρώο Αγροτικών Συνεταιρισμών και άλλων συλλογικών φορέων

«Στο πλαίσιο του άρθρου 20 παρ 3 του ν.4384/2016 (ΦΕΚ Α΄78) και του άρθρου 6 της με αριθμ 2062/132509/2016 Απόφασης Υπουργού Αγροτικής Ανάπτυξης & Τροφίμων (ΦΕΚ Β΄3938) Αγροτικοί Συνεταιρισμοί αναρτώνται εφόσον έχουν υποβάλει μέχρι 30-06-2018 ηλεκτρονικά στο Εθνικό Μητρώο Αγροτικών Συνεταιρισμών και άλλων συλλογικών φορέων τα απαραίτητα δικαιολογητικά της τακτικής ετήσιας δήλωσης του 2018 και ειδικότερα:

α) αντίγραφο ετήσιων χρηματοιοικονομικών καταστάσεων έτους 2017, συμπληρώνοντας απαραιτήτως και τον πίνακα με τον κύκλο εργασιών, κέρδη, ζημίες, σύνολο ιδίων κεφαλαίων για το 2017.

β) έκθεση οικονομικοδιαχειριστικού ελέγχου των ελεγκτών του άρθρου 21 του ν.4384/2016.

γ) υπεύθυνη δήλωση του Προέδρου του Διοικητικού Συμβουλίου ότι τα μέλη του Αγροτικού Συνεταιρισμού παραδίδουν την παραγωγή τους ή/και προμηθεύονται τα εφόδιά τους από τον ΑΣ σύμφωνα με την παρ 3 του άρθρου 8 του ν.4384/2018.

δ) υπεύθυνη δήλωση ότι τα μέλη του Αγροτικού Συνεταιρισμού έχουν εξοφλήσει το ύψος της συνεταιρικής μερίδας τους.

ε) αποδεικτικό της αποστολής του καταλόγου υπόχρεων προσώπων προς τα αρμόδια όργανα ελέγχου των δηλώσεων περιουσιακής κατάστασης για τους προέδρους του Διοικητικού Συμβουλίου και τους γενικούς διευθυντές ή διευθυντές των Αγροτικών Συνεταιρισμών με κύκλο εργασιών άνω των δύο εκατομμυρίων (2.000.000) ευρώ.»

Δείτε σχετικά

α) Αριθμ. 2062/132509/2016 - Μορφή, περιεχόμενο, διαδικασία καταγραφής και τήρηση Εθνικού Μητρώου Αγροτικών Συνεταιρισμών, Κλαδικών Αγροτικών Συνεταιρισμών, Κλαδικών Εθνικών Αγροτικών Συνεταιρισμών, Αγροτικών Εταιρικών Συμπράξεων και Ταμείου Αγροτικής Συνεταιριστικής Εκπαίδευσης, διαδικασία εγγραφής και τακτικών ετήσιων δηλώσεων και κριτήρια αξιολόγησής τους (Όπως τροποποιήθηκε με την 3168/175299/2018).

β) Κατάλογο ενήμερων στο Εθνικό Μητρώο Αγροτικών Συνεταιρισμών και άλλων συλλογικών φορέων Αγροτικών Συνεταιρισμών:

Κατάλογος ενήμερων ΑΣ από 1/07/2018 έως 30/06/2019 (03.06.19)

Συμπλήρωση του έντυπου Ν

Στο έντυπο Ν (κωδ. 652) διαγραμμίζετε η αντίστοιχη επιλογή (Ναί ή Οχι) εφόσον υπάγεστε στην παρ. 2 του άρθρου 58 του ν. 4172/2013 και είστε εγγεγραμμένοι στο μητρώο του άρθρου 19 του Ν. 4384/2016.

Στο έντυπο Ν επίσης, καταχωρούνται τα συνολικά κέρδη: (α) «πλεονάσματα» και β) «κέρδη από «μη μέλη» του ΑΣ ») και στην συνέχεια γίνεται (θετική) φορολογική αναμόρφωση του «πλεονάσματος».

Ειδικότερα:

«II. ΦΟΡΟΛΟΓΙΚΗ ΑΝΑΜΟΡΦΩΣΗ ΑΠΟΤΕΛΕΣΜΑΤΩΝ - ΣΥΜΠΛΗΡΩΣΗ ΠΙΝΑΚΩΝ:

7β) Στον κωδικό 474 αναγράφεται ….Επιπλέον, στον κωδικό αυτό αναγράφονται και τα ποσά των πλεονασμάτων των αγροτικών συνεταιρισμών του ν.4384/2016, διανεμηθέντων και μη, προκειμένου οι εν λόγω συνεταιρισμοί να τύχουν απαλλαγής από τον φόρο εισοδήματος, καθόσον τα ποσά αυτά δεν φορολογούνται στο όνομά τους αλλά στο όνομα των μελών τους, σύμφωνα με τις διατάξεις του άρθρου 29 του ν.4384/2016 (σχετ. το αριθ. πρωτ. ΔΕΑΦ Β 1068288 ΕΞ 2016/26.4.2016 έγγραφό μας).»

Στην ανωτέρω απόφαση αριθ.ΔΕΑΦ Β 1068288 ΕΞ 2016/26.4.2016, μεταξύ άλλων αναφέρονται και τα εξής:

«11. Με τις διατάξεις της παρ. 2 του άρθρου 8 [Ν. 2810/2000] του ίδιου νόμου ορίζεται, μεταξύ άλλων, ότι στην έννοια της συναλλαγής περιλαμβάνεται το άθροισμα της αξίας των προϊόντων, των εφοδίων και των υπηρεσιών που παρέχονται στα μέλη από το συνεταιρισμό, καθώς και των προϊόντων που διαθέτουν σε αυτόν ή μέσω αυτού σε τρίτους.

- Επίσης, με τις διατάξεις της παρ. 11 του άρθρου 15 του ν. 4015/2011 ορίζεται ότι τα πλεονάσματα της διαχειριστικής χρήσης των αγροτικών συνεταιρισμών και των αγροτικών εταιρικών συμπράξεων που εγγράφονται στο Μητρώο και συστήνονται κατά πλειοψηφία από αγροτικούς συνεταιρισμούς, τα οποία διανέμονται στα μέλη, υπόκεινται μόνο σε φορολογία εισοδήματος των μελών τους ανεξάρτητα από την καταβολή τους ή την εξατομικευμένη διατήρησή τους ως κατάθεση στη συνεταιριστική οργάνωση.

- Από τα ανωτέρω συνάγεται, όσον αφορά στη φορολογική μεταχείριση του πλεονάσματος των αγροτικών συνεταιρισμών κατ' εφαρμογή των διατάξεων του ν. 2810/2000 και του ν. 4015/2011, ότι επειδή οι υπόψη διατάξεις δεν έχουν καταργηθεί μετά την έναρξη ισχύος του ν.4172/2013, ως ειδικότερες κατισχύουν αυτών του ν.4172/2013 και επομένως εξακολουθούν να ισχύουν και για τα φορολογικά έτη που αρχίζουν από την 1.1.2014 και μετά.».

Σημειώνεται ότι (σχετικά με το θέμα της παραγράφου 11 της ανωτέρω απόφασης), στην ΠΟΛ.1042/2018, αναφέρονται τα εξής: «7. …. Από τη γραμματική διατύπωση των ανωτέρω διατάξεων (άρθρο 23 του ν.4384/2016) προκύπτει ότι ο όρος συναλλαγές δεν περιορίζεται αποκλειστικά στην παραγωγή προϊόντων αλλά δύναται να περιλαμβάνει και δραστηριότητες εκμετάλλευσης εξοπλισμού ή παροχή υπηρεσιών προς και από τον συνεταιρισμό.».

Σχετικά με την φορολόγηση του «πλεονάσματος», στο όνομα των μελών (δικαιούχων του πλεονάσματος), δείτε αναλυτικά κατωτέρω στην παρ. 2.4

2.3 Επιμερισμός των κερδών σε: α) «πλεονάσματα» και β) «κέρδη από «μη μέλη» του ΑΣ».

Γενικά

Καταρχήν ο υπολογισμός του «πλεονάσματος», πρέπει να γίνεται μέσα από την τήρηση σχετικών λογαριασμών (π.χ Πωλήσεις εφοδίων σε μέλη, Πωλήσεις εφοδίων σε μέλη, Αγορές από μέλη, Αγορές από μη μέλη, κ.λπ) ή μηχανογραφικών εφαρμογών που μπορούν να δώσουν τις απαραίτητες για το σκοπό αυτό πληροφορίες (π.χ Μικτό κέρδος ανά πελάτη, κ.λπ).

Συνήθως όμως για τον μερισμό των κερδών σε: α) «πλεονάσματα» και β) «κέρδη από «μη μέλη» του ΑΣ», χρησιμοποιείται το κριτήριο του τζίρου του ΑΣ, που προέρχεται από μέλη και μη μέλη.

Απόφαση ΣΛΟΤ

ΣΛΟΤ 1754/2018 Αγροτικός Συνεταιρισμός ως ομάδα παραγώγων και χρηματοδότηση των επιχειρησιακών προγραμμάτων του

« …….(β) Οι υπαγόμενοι στις διατάξεις του νόμου 4384/2016 Συνεταιρισμοί πρέπει:

- i) Να καταχωρίζουν τα παραλαμβανόμενα από τα μέλη τους προϊόντα ως αγορές (ενδεχομένως αρχικά με προσωρινές τιμές) σε υπολογαριασμούς των πρωτοβάθμιων 20 ή 24, ανάλογα εάν θα πωληθούν αυτούσια ή μετά από επεξεργασία, με κατάλληλους τίτλους, όπως «Αγορές εμπορευμάτων από μέλη» ή «αγορές πρώτων υλών από μέλη».

- ii) Να καταχωρίζουν τα έσοδα από τις πωλήσεις σε αντίστοιχους υπολογαριασμούς των πρωτοβάθμιων 70 και 71.

iii) Να προσδιορίζουν τα αποτελέσματα κατ' είδος (ενδεχομένως και κατά μέλος) σε αντίστοιχους υπολογαριασμούς των λογαριασμών της Αναλυτικής Λογιστικής 96.70 και 96.71 και αν δεν τηρείται η Αναλυτική λογιστική σε κατάλληλα εξωλογιστικά αρχεία ή με οποιονδήποτε άλλο αξιόπιστο τρόπο επιτρέπει το μηχανογραφικό σύστημα του συνεταιρισμού…….

- Οι εισφορές των μελών αποτελούν συναλλαγές με τους ιδιοκτήτες και καταχωρίζονται στην καθαρή θέση ως κεφαλαιοδότηση. Αρχικά μπορεί να καταχωρίζονται σε κατάλληλο υπολογαριασμό του λογαριασμού 43 «Ποσά προορισμένα για αύξηση κεφαλαίου», όπως 43.02 «Καταθέσεις μελών» και με τη λήψη της σχετικής απόφασης για την αύξηση του συνεταιριστικού κεφαλαίου θα μεταφέρονται στο κεφάλαιο…..»

Επισήμανση

Σημειώνεται επίσης ότι, τα «Ελληνικά Λογιστικά Πρότυπα», απαιτούν τα εξής:

α) «5. …. Το λογιστικό σύστημα της οντότητας απαιτείται να παρακολουθεί και τη φορολογική βάση των στοιχείων των εσόδων, εξόδων, περιουσιακών στοιχείων, υποχρεώσεων και καθαρής θέσης, κατά περίπτωση, με σκοπό τη συμμόρφωση με τη φορολογική νομοθεσία και την υποβολή φορολογικών δηλώσεων.» (άρθρο 3, του ν. 4308/2014) και

β) «10. Από το τηρούμενο λογιστικό σύστημα πρέπει να παρέχονται ευχερώς, αναλυτικά και σε σύνοψη, όλα τα δεδομένα και πληροφορίες που απαιτούνται για να καθίσταται ευχερής η διενέργεια συμφωνιών και επαληθεύσεων κατά τη διενέργεια οποιουδήποτε ελέγχου», (άρθρο 5, του ν. 4308/2014)

Σε κάθε περίπτωση ο μερισμός πρέπει να γίνεται με «λογικά κριτήρια», να καταγράφεται αναλυτικά και να τεκμηριώνεται με όλα τα διαθέσιμα στοιχεία, τα οποία πρέπει να τίθενται υπόψη της Φορολογικής Αρχής, όταν ζητηθούν.

2.4 Κανόνες διανομής και Φορολογίας του « πλεονάσματος»

Διανομή και Φορολογία του πλεονάσματος

Σύμφωνα με το άρ. 23 του ν.4384/2016 ισχύουν τα εξής:

α) Από τα πλεονάσματα κρατείται ποσοστό δέκα τοις εκατό (10%) για το σχηματισμό τακτικού αποθεματικού.

Η κράτηση αυτή παύει να είναι υποχρεωτική όταν το τακτικό αποθεματικό φθάσει στο ύψος του συνολικού ποσού των υποχρεωτικών μερίδων των μελών του ΑΣ και επαναφέρεται αν το τακτικό αποθεματικό υστερήσει έναντι του συνολικού ποσού των μερίδων των μελών. Σημειώνεται ότι:

- Το καταστατικό μπορεί να προβλέπει μεγαλύτερο ποσοστό κράτησης. Συγκεκριμένα καθορίζει ….. δ) Τις προϋποθέσεις εισόδου, αποχώρησης και διαγραφής των μελών, καθώς και τα δικαιώματα, τις υποχρεώσεις τους και τις επιβαλλόμενες κυρώσεις για τη μη εκπλήρωση των υποχρεώσεών τους προς τον ΑΣ [Μεταξύ των οποίων:.. γ) Τη συμμετοχή στη διανομή των πλεονασμάτων της διαχειριστικής χρήσης. (άρθρο 8)] ……. η) Τον καθορισμό των ελάχιστων ποσοστών επί των πλεονασμάτων χρήσης για το σχηματισμό αποθεματικών. (άρθρο 5)

- Το μέρος των πλεονασμάτων που μεταφέρεται στο τακτικό αποθεματικό λογίζεται ως ισόποση εισφορά των μελών. Σημειώνεται ότι: «Οι εισφορές των μελών προς τους ΑΣ δεν υπόκεινται σε φόρο ή σε τέλος χαρτοσήμου ή οποιαδήποτε άλλη επιβάρυνση υπέρ τρίτου». (παρ. 1, άρ. 29 του ν.4384/2016)

[Απόφαση Σ.ΛΟ.Τ. αριθ. πρωτ.: 341 ΕΞ 20.3.2018 - ΘΕΜΑ: Αγροτικός Συνεταιρισμός. ΕΡΩΤΗΜΑ: Στο άρθρο 23 παρ.3 ν.4384/2016 Αγροτικών Συν/σμών όπως και ανάλογα άρθρα προγενέστερων νόμων αναφέρετε ότι το μέρος των πλεονασμάτων που μεταφέρετε στο τακτικό αποθεματικό λογίζεται ως ισόποση εισφορά μελών. Τι θέλει να πει ο νομοθέτης σε αυτή τη φράση, εκτός την εγγραφή μεταφοράς στο Τακτικό αποθεματικό, εκκρεμεί και λογιστική εγγραφή ισόποσης εισφοράς μελών; και εάν πρέπει να αποτυπωθεί ποια είναι αυτή καθώς και πως αντιμετωπίζετε από την πλευρά των μελών μας λογιστικά και φορολογικά;

ΑΠΑΝΤΗΣΗ: Η μόνη λογιστική εγγραφή που απαιτείται να διενεργηθεί είναι η μεταφορά από τον λογαριασμό των πλεονασμάτων στον λογαριασμό του Τακτικού Αποθεματικού. Η αναφορά στο άρθρο 23, παράγραφο 3 του Ν 4384/2016 «…… Το μέρος των πλεονασμάτων που μεταφέρεται στο τακτικό αποθεματικό λογίζεται ως ισόποση εισφορά μελών……..», μπορεί να ερμηνευθεί ως ακολούθως: Το μέρος των πλεονασμάτων που μεταφέρεται στο τακτικό αποθεματικό αποτελεί (θεωρείται) ισόποση εισφορά μελών. Από την πλευρά των μελών δεν απαιτείται να γίνει καμία λογιστική εγγραφή. Για τις φορολογικές επιπτώσεις, αρμόδια να απαντήσει είναι η Διεύθυνση Φορολογίας του Υπουργείου Οικονομικών.]

- Αν το καταστατικό προβλέπει συμμετοχή των προαιρετικών μερίδων στα πλεονάσματα τα ποσά που αναλογούν αφαιρούνται πριν από οποιαδήποτε άλλη χρησιμοποίηση των πλεονασμάτων.

β) Το υπόλοιπο των πλεονασμάτων, που απομένει μετά την κράτηση του τακτικού αποθεματικού, διατίθεται για την:

αα) Απόδοση στα μέλη (ή διατήρηση σε εξατομικευμένες έντοκες καταθέσεις προθεσμίας των μελών), ανάλογα με τις συναλλαγές τους με τον ΑΣ.

Ειδικότερα με απόφαση της γενικής συνέλευσης, τα ποσά αυτά, μπορεί να παραμείνουν στον ΑΣ ως εξατομικευμένες έντοκες καταθέσεις προθεσμίας των μελών. Το επιτόκιο που καταβάλλεται στην περίπτωση αυτή καθορίζεται με απόφαση της γενικής συνέλευσης και δεν μπορεί να υπερβαίνει το επιτόκιο δανεισμού του ΑΣ από τις τράπεζες.

Σχετικά με την φορολογική αντιμετώπιση των ποσών αυτών σημειώνονται τα εξής:

(i) «3. Τα πλεονάσματα της διαχειριστικής χρήσης των ΑΣ, που διανέμονται στα μέλη τους σύμφωνα με το άρθρο 23, υπόκεινται μόνο σε φορολογία εισοδήματος των μελών ανεξάρτητα από την καταβολή τους ή την εξατομικευμένη διατήρησή τους ως κατάθεση στον ΑΣ. Τα ανωτέρω πλεονάσματα, που διανέμονται στα μέλη ΑΣ εγγεγραμμένου και ενήμερου στο μητρώο του άρθρου 19, φορολογούνται ως εισόδημα από αγροτική δραστηριότητα εφόσον ο δικαιούχος είναι φυσικό πρόσωπο που ασκεί αγροτική δραστηριότητα και τηρεί την υποχρέωση της παραγράφου 3 του άρθρου 8. Η ισχύς του δεύτερου εδαφίου της παρούσας άρχεται από 1.1.2018. » (παρ. 3, άρ. 29 του ν.4384/2016)

Η παράγραφος 3 αντικαταστάθηκε με το άρθρο δέκατο του ν. 4612/2019 (ΦΕΚ Α' 77/23-05-2019) από τη δημοσίευση του νόμου στην Εφημερίδα της Κυβερνήσεως, ήτοι από 23/05/2019, σύμφωνα με το άρθρο δέκατο πέμπτο του ιδίου νόμου. Σύμφωνα με την ίδια παράγραφο 3, η ισχύς του δευτέρου εδαφίου της άρχεται από 01/01/2018.

Η παράγραφος, πριν την τροποποίηση είχε ως εξής:

«Τα πλεονάσματα της διαχειριστικής χρήσης των ΑΣ, που διανέμονται στα μέλη και στα μέλη - επενδυτές, εφόσον συναλλάσσονται με τον ΑΣ, σύμφωνα με το άρθρο 23, υπόκεινται μόνο σε φορολογία εισοδήματος των μελών ανεξάρτητα από την καταβολή τους ή την εξατομικευμένη διατήρησή τους ως κατάθεση στον ΑΣ.».

(ii) «1. Με τις διατάξεις του δέκατου άρθρου του ν.4612/2019 αντικαθίσταται η παρ.3 του άρθρου 29 του ν.4384/2016. Συγκεκριμένα, τα πλεονάσματα της διαχειριστικής χρήσης των ΑΣ, που διανέμονται στα μέλη τους σύμφωνα με το άρθρο 23, υπόκεινται μόνο σε φορολογία εισοδήματος των μελών ανεξάρτητα από την καταβολή τους ή την εξατομικευμένη διατήρησή τους ως κατάθεση στον ΑΣ.

Τα ανωτέρω πλεονάσματα, που διανέμονται στα μέλη ΑΣ εγγεγραμμένου και ενήμερου στο μητρώο του άρθρου 19, φορολογούνται ως εισόδημα από αγροτική δραστηριότητα εφόσον ο δικαιούχος είναι φυσικό πρόσωπο που ασκεί αγροτική δραστηριότητα και τηρεί την υποχρέωση της παραγράφου 3 του άρθρου 8.

Η ισχύς του προηγούμενου εδαφίου άρχεται από 1.1.2018.» (Ε.2093/2019 - Κοινοποίηση των διατάξεων)

Άρα οι Αγρότες-Μέλη του ΑΣ, που είναι δικαιούχοι τέτοιων ποσών και εφόσον πληρούνται οι ανωτέρω προϋποθέσεις:

(α) Ο ΑΣ, να είναι εγγεγραμμένος και ενήμερος στο μητρώο και β) Ο δικαιούχος είναι φυσικό πρόσωπο που ασκεί αγροτική δραστηριότητα και τηρεί την υποχρέωση της

«3. Στο καταστατικό του ΑΣ προβλέπεται το ποσοστό της παραγωγής που το κάθε μέλος υποχρεούται να παραδίδει στον ΑΣ, το οποίο δεν μπορεί να είναι κατώτερο του ογδόντα τοις εκατό (80%) της ετήσιας παραγωγής του μέλους. Η γενική συνέλευση του ΑΣ αποφασίζει κάθε χρόνο για τον όγκο των προϊόντων, αυτούσιων ή μεταποιημένων, που πρόκειται να εμπορευθεί, σύμφωνα με την παραγωγή του κάθε μέλους, όπως προκύπτει από την ενιαία δήλωση καλλιέργειας/εκτροφής, καθώς και από την αίτηση για την ενεργοποίηση των δικαιωμάτων ενιαίας ενίσχυσης ή άλλο επίσημο έγγραφο αρμόδιας αρχής. Στο καταστατικό του ΑΣ προβλέπεται το ποσοστό κάθε είδους εφοδίων, απαραίτητων για τις ανάγκες των εκμεταλλεύσεων ή της οικιακής τους οικονομίας, που το μέλος υποχρεούται να προμηθεύεται από τον ΑΣ.»]

Πρέπει να τα συμπεριλάβουν στην φορολογική τους δήλωση ως «εισόδημα από αγροτική δραστηριότητα», αφού λάβουν τις σχετικές βεβαιώσεις από τον ΑΣ. Πρακτικά αυτό σημαίνει ότι το εισόδημα αυτό θα συμπεριληφθεί στα άλλα έσοδα της αγροτικής εκμετάλλευσης και θα αυξήσει τα κέρδη της.

(iii) Σύμφωνα με την ΠΟΛ.1042/2018. Φορολογική μεταχείριση των πλεονασμάτων που προέρχονται από τις συναλλαγές Αγροτικού Συνεταιρισμού (ΑΣ) με τα μέλη του και με μέλη - επενδυτές που συναλλάσσονται με τον ΑΣ δυνάμει των διατάξεων του άρθρου 15 του ν.4015/2011 και του άρθρου 29 του ν.4384/2016 [Προσοχή: Είχε εκδοθεί πριν την τροποποίηση της (παρ. 3, άρ. 29 του ν.4384/2016)]:

«το πλεόνασμα της διαχειριστικής χρήσης των ΑΣ, που διανέμεται δυνάμει των διατάξεων του άρθρου 15 του ν.4015/2011 και του άρθρου 29 του ν.4384/2016, στα μέλη και στα μέλη - επενδυτές, κατά περίπτωση, εφόσον συναλλάσσονται με τον ΑΣ, αποτελεί εισόδημα από επιχειρηματική δραστηριότητα κατά τον χρόνο που λαμβάνεται η απόφαση διανομής του από τη Γ.Σ. του Συνεταιρισμού.»

Κατά την άποψή μου , εφόσον οι Αγρότες-Μέλη του ΑΣ, δεν έχουν τις προϋποθέσεις, που αναφέρονται ανωτέρω (περ. (ii )), καθώς και τα (τυχόν) μέλη - επενδυτές, που είναι δικαιούχοι τέτοιων ποσών, πρέπει να τα συμπεριλάβουν στην φορολογική τους δήλωση ως «εισόδημα από επιχειρηματική δραστηριότητα», αφού λάβουν τις σχετικές βεβαιώσεις από τον ΑΣ. Πρακτικά αυτό σημαίνει ότι το εισόδημα αυτό θα φορολογηθεί από το πρώτο ευρώ με 22%.

αβ) Ανάπτυξη του ΑΣ.

αγ) Υποστήριξη δραστηριοτήτων κοινωνικού σκοπού και εφαρμογή δράσεων βιώσιμης ανάπτυξης της κοινότητας όπου δραστηριοποιείται ο ΑΣ, σε ποσοστό που καθορίζεται από το καταστατικό του ΑΣ.

αδ) Εκπαίδευση και επιμόρφωση των μελών του ΑΣ, σε ποσοστό τουλάχιστον δύο τοις εκατό (2%) των πλεονασμάτων. Συγκεκριμένα: Πρέπει να δίδεται στο «Ταμείο αγροτικής συνεταιριστικής εκπαίδευσης και κατάρτισης», καθώς αποτελεί το βασικό του πόρο (3. Οι πόροι του ταμείου προέρχονται από τη διανομή του πλεονάσματος, σύμφωνα με την περίπτωση δ' της παραγράφου 4 του άρθρου 23, από προγράμματα εκπαίδευσης και κατάρτισης της Ευρωπαϊκής Ένωσης, καθώς και από κάθε άλλη ενίσχυση από τους ΑΣ. (άρθρο 39 του ν.4384/2016)

Παρόλο που ψηφίστηκε σε σχετικό νόμο, από τον Απρίλιο του 2016 ξεχωριστό άρθρο (άρθ. 39, Ν.4384/2016), η διάταξη για τη σύσταση ταμείου Συνεταιριστικής Εκπαίδευσης και Κατάρτισης, παραμένει ανενεργό. [Δείτε σχετικά: Ερώτηση του βουλευτή Κοζάνης Γιώργου Κασαπίδη (19/42019) https://www.ert.gr/perifereiakoi-stathmoi/kozani/kozani-eperotisi-giorgoy-kasapidi-gia-tin-idrysi-kai-leitoyrgia-tmimatos-epimorfosis-neon-agroton-sto-velvento/]

Σημειώνεται ότι στην απόφαση αριθ. πρωτ.: 1237/76214/4.7.2016 «Διευκρινιστική εγκύκλιος του ν.4384/2016» μεταξύ άλλων ορίζονται τα εξής: «Από το πλεόνασμα κρατείται ποσοστό δέκα τοις εκατό (10%) για το σχηματισμό τακτικού αποθεματικού και λογίζεται ως ισόποση εισφορά των μελών και δεν υπόκειται σε φόρο. Το υπόλοιπο του πλεονάσματος διατίθεται για την α) απόδοση στα μέλη, ανάλογα με τις συναλλαγές τους με τον ΑΣ, β) ανάπτυξη του ΑΣ, γ) υποστήριξη δραστηριοτήτων κοινωνικού σκοπού, σε ποσοστό που καθορίζεται από το καταστατικό και δ) εκπαίδευση των μελών του ΑΣ, σε ποσοστό τουλάχιστον δύο τοις εκατό (2%). Τα ποσά που δαπανώνται για κοινωνικούς σκοπούς, αντιμετωπίζονται στο πλαίσιο της έκπτωσης των δαπανών με βάση τα οριζόμενα στο ν.4172/2013.».

Κατά την άποψή μου, η ανωτέρω αναφορά στην «δυνατότητα φορολογικής έκπτωσης» σημαίνει ότι αφού τα ποσά που κρατούνται για κοινωνικούς σκοπούς δεν έχουν φορολογηθεί, τότε αν (σε μεταγενέστερο χρόνο) δαπανηθούν για κοινωνικούς σκοπούς πρέπει να πληρούν τα κριτήρια φορολογικής αναγνώρισης. Σε διαφορετική περίπτωση πρέπει να γίνει φορολογική αναμόρφωση.

Αρμόδιο όργανο για την διανομή

Στην αποκλειστική αρμοδιότητα της γενικής συνέλευσης ανήκουν: …. δ) Η έγκριση των ετήσιων χρηματοοικονομικών καταστάσεων του άρθρου 22 και ο καθορισμός του τρόπου διάθεσης των πλεονασμάτων της χρήσης…. 4. Η γενική συνέλευση συγκαλείται σε τακτική συνεδρίαση από το διοικητικό συμβούλιο με πρόσκληση στην οποία περιλαμβάνονται τα θέματα της ημερήσιας διάταξης, μία (1) φορά το χρόνο και συνεδριάζει στην έδρα του ΑΣ μέσα σε έξι (6) το πολύ μήνες από τη λήξη της διαχειριστικής χρήσης….. (ν. 4384/2016, Άρθρο 12. Γενική συνέλευση - Αρμοδιότητες - Σύγκληση)

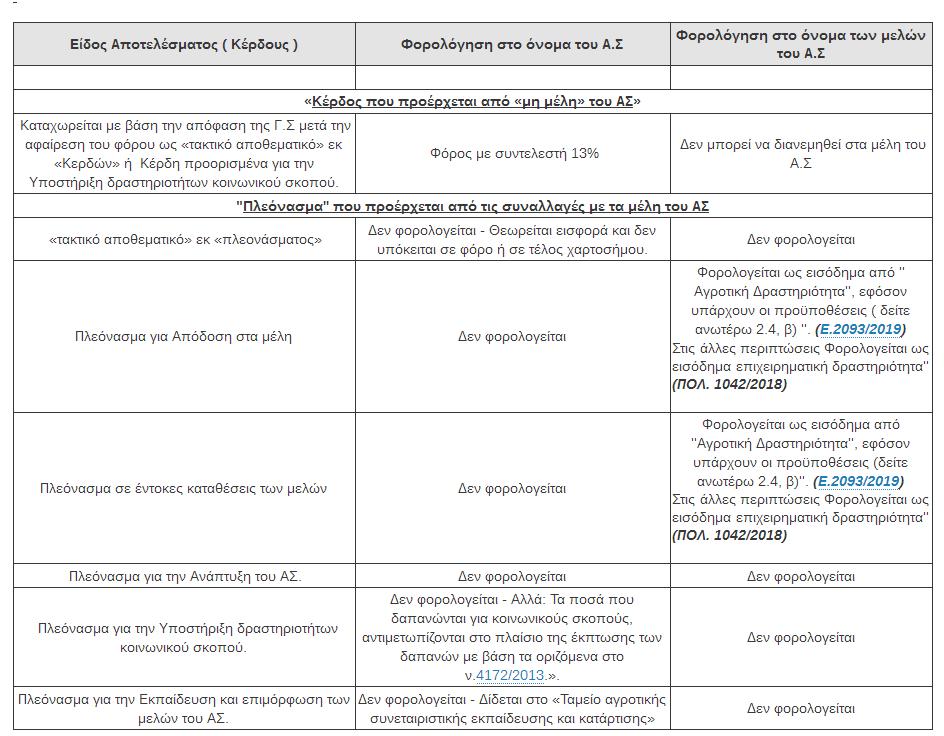

Πίνακας φορολογίας ανά είδος αποτελέσματος

2.5 Το «κέρδος που προέρχεται από «μη μέλη» του ΑΣ» δεν μπορεί να διανεμηθεί.

Στο «τακτικό αποθεματικό» περιέρχονται το σύνολο των «κερδών», όπως ορίζονται ανωτέρω (παρ. 2.1) , μετά τη φορολόγησή τους, εκτός αν μέρος αυτών έχει διατεθεί για την εκπλήρωση του σκοπού της περίπτωσης «Υποστήριξη δραστηριοτήτων κοινωνικού σκοπού και εφαρμογή δράσεων βιώσιμης ανάπτυξης της κοινότητας όπου δραστηριοποιείται ο ΑΣ, σε ποσοστό που καθορίζεται από το καταστατικό του ΑΣ.».

Δηλαδή δεν υπάρχει δυνατότητα διανομής του «κέρδους» στα μέλη του ΑΣ.

2.6 Η προσωπική εργασία που παρέχει το μέλος του ΑΣ

Σύμφωνα με το άρ. 8, παρ. 6 του ν.4384/2016 : «Η προσωπική εργασία που παρέχει το μέλος του ΑΣ προς αυτόν δεν θεωρείται εξαρτημένη εργασία.

Για την παρασχεθείσα προσωπική εργασία, ο ΑΣ εκδίδει σχετικό παραστατικό (με την ένδειξη δωρεάν), όπως προβλέπεται στο άρθρο 8 παρ.10 του ν.4308/2014 (ΦΕΚ Α'251) (1) . Η αξία της προσωπικής εργασίας μεταφέρεται στο πλεόνασμα του ΑΣ της οικείας διαχειριστικής χρήσης και αποδίδεται στα δικαιούχα μέλη σε διαστήματα που αποφασίζει το ΔΣ του ΑΣ. Η διάταξη αυτή έχει εφαρμογή υπό την προϋπόθεση ύπαρξης πλεονάσματος.»

Επίσης στην αιτιολογική του αναφέρονται τα εξής : «Τέλος, με την παράγραφο 6 του προτεινόμενου άρθρου 8 ορίζεται ότι η εθελοντική εργασία που παρέχουν τα μέλη του ΑΣ προς αυτόν, δεν θεωρείται εξαρτημένη εργασία, ενώ προβλέπεται ότι η τεκμηρίωση της αμοιβής που καταβάλλεται στα μέλη του ΑΣ για την προσωπική εργασία που παρέχουν, εφόσον δεν ασκούν επιχειρηματική δραστηριότητα, γίνεται με την έκδοση σχετικού παραστατικού για την τεκμηρίωση και αναγνώριση της συναλλαγής, όπως προβλέπεται στην παρ. 10του άρθρου 8 του ν. 4308/2014 (Α' 251). Προβλέπεται, τέλος, ότι το εισόδημα της παραγράφου αυτής θεωρείται γεωργικό εισόδημα.».

Η διάταξη αυτή χρήζει των απαραίτητων διευκρινήσεων από τους αρμόδιες υπηρεσίες, σχετικά με τον λογιστικό και φορολογικό χειρισμό που πρέπει να γίνει.

……………………

(1) «10. Οι οντότητες που υπόκεινται στις ρυθμίσεις του παρόντος νόμου όταν συναλλάσσονται ως αγοραστές με πρόσωπα μη υπόχρεα στην έκδοση τιμολογίου, εκδίδουν σχετικό παραστατικό προς τεκμηρίωση και αναγνώριση της συναλλαγής. Το παραστατικό αυτό αναφέρει: α) Την ημερομηνία έκδοσης. β) Την επωνυμία, τη διεύθυνση και τον αριθμό φορολογικού μητρώου του αντισυμβαλλόμενου. γ) Την ποσότητα και το είδος των παραδιδόμενων αγαθών ή την έκταση και το είδος των παρεχόμενων υπηρεσιών. δ) Την ημερομηνία κατά την οποία πραγματοποιήθηκε ή ολοκληρώθηκε η παράδοση αγαθών ή η παροχή υπηρεσιών. ε) Την αξία μονάδας αγαθού ή υπηρεσίας, κατά περίπτωση, και το συνολικό ποσό της συναλλαγής. στ) Το είδος και το ποσό τυχόν φορολογικών επιβαρύνσεων.

2.7 Υποχρέωση τήρησης διακριτών λογαριασμών

Για φορολογικούς σκοπούς διανομής του πλεονάσματος και τήρησης των αποθεματικών, τηρούνται διακριτοί λογαριασμοί για το σχηματισμό των πλεονασμάτων και των κερδών.

Δηλαδή:

• «τακτικό αποθεματικό» εκ «Κερδών»

• «τακτικό αποθεματικό» εκ «πλεονάσματος»

• Πλεόνασμα για Απόδοση στα μέλη (ανάπτυξη κατ΄ μέλος ΑΣ)

• Πλεόνασμα σε έντοκες καταθέσεις των μελών (ανάπτυξη κατ΄ μέλος ΑΣ)

• Πλεόνασμα για την Ανάπτυξη του ΑΣ.

• Πλεόνασμα για την Υποστήριξη δραστηριοτήτων κοινωνικού σκοπού.

• Κέρδη προορισμένα για την Υποστήριξη δραστηριοτήτων κοινωνικού σκοπού.

• Πλεόνασμα για την Εκπαίδευση και επιμόρφωση των μελών του ΑΣ.

[Ενδιαφέρον θα είχε μια απόφαση του αρμοδίου οργάνου (Σ.ΛΟ.Τ), σχετικά με την ταξινόμηση των ανωτέρω λογαριασμών (σε λογαριασμούς Ιδίων Κεφαλαίων και σε λογαριασμούς Υποχρεώσεων), καθώς και τον τρόπο λειτουργίας τους (π.χ όταν διενεργούνται «δαπάνες κοινωνικού σκοπού»), για τις οποίες έχει σχηματιστεί αντίστοιχο «αποθεματικό», από το πλεόνασμα]

Στο «τακτικό αποθεματικό» περιέρχονται το σύνολο των «κερδών», όπως ορίζονται ανωτέρω (παρ. 2.1) , μετά τη φορολόγησή τους, εκτός αν μέρος αυτών έχει διατεθεί για την εκπλήρωση του σκοπού της περίπτωσης «Υποστήριξη δραστηριοτήτων κοινωνικού σκοπού και εφαρμογή δράσεων βιώσιμης ανάπτυξης της κοινότητας όπου δραστηριοποιείται ο ΑΣ, σε ποσοστό που καθορίζεται από το καταστατικό του ΑΣ.».

Δηλαδή δεν υπάρχει δυνατότητα διανομής του «κέρδους» στα μέλη του ΑΣ.

2.6 Η προσωπική εργασία που παρέχει το μέλος του ΑΣ

Σύμφωνα με το άρ. 8, παρ. 6 του ν.4384/2016 : «Η προσωπική εργασία που παρέχει το μέλος του ΑΣ προς αυτόν δεν θεωρείται εξαρτημένη εργασία.

Για την παρασχεθείσα προσωπική εργασία, ο ΑΣ εκδίδει σχετικό παραστατικό (με την ένδειξη δωρεάν), όπως προβλέπεται στο άρθρο 8 παρ.10 του ν.4308/2014 (ΦΕΚ Α'251) (1) . Η αξία της προσωπικής εργασίας μεταφέρεται στο πλεόνασμα του ΑΣ της οικείας διαχειριστικής χρήσης και αποδίδεται στα δικαιούχα μέλη σε διαστήματα που αποφασίζει το ΔΣ του ΑΣ. Η διάταξη αυτή έχει εφαρμογή υπό την προϋπόθεση ύπαρξης πλεονάσματος.»

Επίσης στην αιτιολογική του αναφέρονται τα εξής : «Τέλος, με την παράγραφο 6 του προτεινόμενου άρθρου 8 ορίζεται ότι η εθελοντική εργασία που παρέχουν τα μέλη του ΑΣ προς αυτόν, δεν θεωρείται εξαρτημένη εργασία, ενώ προβλέπεται ότι η τεκμηρίωση της αμοιβής που καταβάλλεται στα μέλη του ΑΣ για την προσωπική εργασία που παρέχουν, εφόσον δεν ασκούν επιχειρηματική δραστηριότητα, γίνεται με την έκδοση σχετικού παραστατικού για την τεκμηρίωση και αναγνώριση της συναλλαγής, όπως προβλέπεται στην παρ. 10του άρθρου 8 του ν. 4308/2014 (Α' 251). Προβλέπεται, τέλος, ότι το εισόδημα της παραγράφου αυτής θεωρείται γεωργικό εισόδημα.».

Η διάταξη αυτή χρήζει των απαραίτητων διευκρινήσεων από τους αρμόδιες υπηρεσίες, σχετικά με τον λογιστικό και φορολογικό χειρισμό που πρέπει να γίνει.

……………………

(1) «10. Οι οντότητες που υπόκεινται στις ρυθμίσεις του παρόντος νόμου όταν συναλλάσσονται ως αγοραστές με πρόσωπα μη υπόχρεα στην έκδοση τιμολογίου, εκδίδουν σχετικό παραστατικό προς τεκμηρίωση και αναγνώριση της συναλλαγής. Το παραστατικό αυτό αναφέρει: α) Την ημερομηνία έκδοσης. β) Την επωνυμία, τη διεύθυνση και τον αριθμό φορολογικού μητρώου του αντισυμβαλλόμενου. γ) Την ποσότητα και το είδος των παραδιδόμενων αγαθών ή την έκταση και το είδος των παρεχόμενων υπηρεσιών. δ) Την ημερομηνία κατά την οποία πραγματοποιήθηκε ή ολοκληρώθηκε η παράδοση αγαθών ή η παροχή υπηρεσιών. ε) Την αξία μονάδας αγαθού ή υπηρεσίας, κατά περίπτωση, και το συνολικό ποσό της συναλλαγής. στ) Το είδος και το ποσό τυχόν φορολογικών επιβαρύνσεων.

2.7 Υποχρέωση τήρησης διακριτών λογαριασμών

Για φορολογικούς σκοπούς διανομής του πλεονάσματος και τήρησης των αποθεματικών, τηρούνται διακριτοί λογαριασμοί για το σχηματισμό των πλεονασμάτων και των κερδών.

Δηλαδή:

• «τακτικό αποθεματικό» εκ «Κερδών»

• «τακτικό αποθεματικό» εκ «πλεονάσματος»

• Πλεόνασμα για Απόδοση στα μέλη (ανάπτυξη κατ΄ μέλος ΑΣ)

• Πλεόνασμα σε έντοκες καταθέσεις των μελών (ανάπτυξη κατ΄ μέλος ΑΣ)

• Πλεόνασμα για την Ανάπτυξη του ΑΣ.

• Πλεόνασμα για την Υποστήριξη δραστηριοτήτων κοινωνικού σκοπού.

• Κέρδη προορισμένα για την Υποστήριξη δραστηριοτήτων κοινωνικού σκοπού.

• Πλεόνασμα για την Εκπαίδευση και επιμόρφωση των μελών του ΑΣ.

[Ενδιαφέρον θα είχε μια απόφαση του αρμοδίου οργάνου (Σ.ΛΟ.Τ), σχετικά με την ταξινόμηση των ανωτέρω λογαριασμών (σε λογαριασμούς Ιδίων Κεφαλαίων και σε λογαριασμούς Υποχρεώσεων), καθώς και τον τρόπο λειτουργίας τους (π.χ όταν διενεργούνται «δαπάνες κοινωνικού σκοπού»), για τις οποίες έχει σχηματιστεί αντίστοιχο «αποθεματικό», από το πλεόνασμα]

- Δασικοί Συνεταιρισμοί

4.1 Γενικ

Με τις διατάξεις της παρ. 1 του άρθρου 1 του α.ν. 1627/1939 ορίζεται ότι οι δασικοί συνεταιρισμοί παραγωγής διακρίνονται σε : α) συνεταιρισμούς δασοκτημόνων και β) σε συνεταιρισμούς εργασίας ή δασικών εργατών

Με τον ν. 4423/2016 εισήχθη στην ελληνική νομοθεσία θεσμικό πλαίσιο ειδικά για τις δασικές συνεταιριστικές οργανώσεις - μέχρι τον ν. 4015/2011 οι οργανώσεις αυτές θεωρούνταν αγροτικές και διέπονταν από το καθεστώς για τους αγροτικούς συνεταιρισμούς - το οποίο ρυθμίζει θέματα σχετικά με τη σύσταση, οργάνωση και εν γένει λειτουργία των οργανώσεων αυτών.

Από τη δημοσίευση του ν. 4015/2011 οι δασικοί συνεταιρισμοί δεν περιλαμβάνονται στους αγροτικούς συνεταιρισμούς (σχετ. και η αρ. 2012/3.9.2014 εγκύκλιος του Υπουργείου Αγροτικής Ανάπτυξης και Τροφίμων).

Με τις διατάξεις του άρθρου 46 του ν. 4423/2016 ορίζεται ότι η σύσταση νέων αναγκαστικών δασικών συνεταιρισμών κατά τις διατάξεις του α.ν. 1627/1939 απαγορεύεται (παρ. 1). Ο ως άνω α.ν. 1627/1939 ισχύει περιορισμένα μόνο για τους υφιστάμενους αναγκαστικούς δασικούς συνεταιρισμούς, κατά την έναρξη ισχύος του νόμου αυτού (παρ. 2). Όπου στον α.ν. 1627/1939 γίνεται παραπομπή στην ισχύουσα νομοθεσία που αφορά τους δασικούς συνεταιρισμούς, εφαρμόζονται οι διατάξεις του άρθρου 47 του ν. 2169/1993 και των ν. 2810/2000 και ν. 4015/2011, ως ίσχυαν μέχρι την 26.4.2016. Η κατάργηση των ως άνω διατάξεων με το άρθρο 50 του ν. 4384/2016 δεν ισχύει για τους υφιστάμενους αναγκαστικούς δασικούς συνεταιρισμούς

Σημειώνεται επίσης ότι : Το Π.Δ. 126/1986 (ΦΕΚ 44/Α΄/17-04-1986) «Διαδικασία παραχώρησης της εκμετάλλευσης, συντήρησης & βελτίωσης των δασών που ανήκουν στο Δημόσιο και στα νομικά πρόσωπα του δημόσιου τομέα στους δασικούς συνεταιρισμούς», περιλαμβάνει διατάξεις σχετικές με: το σχέδιο εκμετάλλευσης, συντήρησης και βελτίωσης δασών στους δασικούς συνεταιρισμούς, αίτηση παραχώρησης, εκμετάλλευσης, συντήρησης και βελτίωσης δασών στους δασικούς συνεταιρισμούς, την παραχώρηση των ανωτέρω δικαιωμάτων, τη διάρκεια αυτής καθώς και τις απαιτούμενες εγγυήσεις που πρέπει να πληρούνται, την καταμέτρηση των παραχθέντων δασικών προϊόντων, και άλλες σχετικές διατάξεις.

4.2 Φορολογία Δασικών Συνεταιρισμών

Οι αναγκαστικοί δασικοί συνεταιρισμοί που διέπονται από τις διατάξεις του α.ν. 1627/1939 και συμπληρωματικά από τις διατάξεις του άρθρου 47 του ν. 2169/1993 και των ν. 2810/2000 και ν. 4015/2011, προσδιορίζουν τα κέρδη τους από επιχειρηματική δραστηριότητα σύμφωνα με τις διατάξεις της παρ. 1 του άρθρου 47 του ν. 4172/2013, όπως όλα τα νομικά πρόσωπα και οι νομικές οντότητες, και φορολογούνται για το σύνολο των κερδών τους με συντελεστή 29%, με βάση τις διατάξεις της παρ. 1 του άρθρου 58 του ν.4172/2013, δεδομένου ότι κατά ρητή διατύπωση του ν. 4015/2011 αλλά και του μεταγενέστερου ν. 4384/2016, οι δασικοί συνεταιρισμοί και οι ενώσεις αυτών δεν αποτελούν αγροτικούς συνεταιρισμούς.

Επίσης:

«1. Το καθαρό πλεόνασμα της διαχειριστικής χρήσης προκύπτει όταν από τα ακαθάριστα έσοδα του ΔΑ.Σ.Ε. αφαιρεθούν οι κάθε είδους δαπάνες, ζημιές και αποσβέσεις.

2. Ποσοστό τουλάχιστον δέκα τοις εκατό (10%) από το καθαρό πλεόνασμα της διαχειριστικής χρήσης περιέρχεται σε λογαριασμό τακτικού αποθεματικού, μέχρις ότου το συνολικό ποσό φθάσει στο ύψος τουλάχιστον της συνολικής αξίας των συνεταιριστικών μερίδων, οπότε η κράτηση παύει να είναι υποχρεωτική. Η κράτηση αυτή επαναφέρεται όταν το τακτικό αποθεματικό υστερήσει έναντι του συνολικού ποσού των συνεταιριστικών μερίδων. Το Καταστατικό μπορεί να προβλέπει μεγαλύτερο ύψος αποθεματικού και ποσοστού κράτησης.

3. Στο τακτικό αποθεματικό περιέρχονται ακόμα:

α) Τα πρόστιμα που προβλέπονται από το καταστατικό και τα ποσά που προέρχονται από ποινικές ρήτρες.

β) Τα έσοδα που περιέρχονται στη συνεταιριστική οργάνωση από χαριστική αιτία, εκτός εάν υπάρχει ειδικός όρος.

Το τακτικό αποθεματικό χρησιμοποιείται για την αντικατάσταση και συντήρηση του παγίου κεφαλαίου, για την ανάπτυξη του συνεταιρισμού και ως κεφάλαιο κίνησης.

4. Μετά την αφαίρεση του ποσοστού για τη δημιουργία του τακτικού αποθεματικού η Γενική Συνέλευση μπορεί να αποφασίσει με την αυξημένη απαρτία και πλειοψηφία των άρθρων 17 παράγραφος 3 και 18 παράγραφος 2 την κράτηση ποσοστού από το καθαρό πλεόνασμα της διαχειριστικής χρήσης για τη δημιουργία έκτακτου αποθεματικού.

Το έκτακτο αποθεματικό χρησιμοποιείται για την κάλυψη των κάθε είδους ζημιών του συνεταιρισμού. Οι ζημιές στα περιουσιακά στοιχεία των μελών καλύπτονται μόνο, όταν η χρήση τους έχει παραχωρηθεί στο συνεταιρισμό.

5. Το απομένον υπόλοιπο του καθαρού πλεονάσματος της διαχειριστικής χρήσης διανέμεται στα μέλη σύμφωνα με το Καταστατικό. Η Γενική Συνέλευση μπορεί να αποφασίσει με την αυξημένη απαρτία και πλειοψηφία των άρθρων 17 παράγραφος 3 και 18 παράγραφος 2, να μην διανεμηθεί μέρος ή και όλο το απομένον καθαρό πλεόνασμα της διαχειριστικής χρήσης στα μέλη του συνεταιρισμού, αλλά να χρησιμοποιηθεί για την κάλυψη συγκεκριμένων αναγκών. (4423/2016, Άρθρο 29. Διαχειριστικό υπόλοιπο - αποθεματικά)

4.3 Φορολογία μελών Δασικών Συνεταιρισμών σε περίπτωση μερίσματος

Τα κέρδη που διανέμει ο αναγκαστικός δασικός συνεταιρισμός στα μέλη του θεωρούνται μέρισμα, για τη φορολογική μεταχείριση του οποίου έχουν εφαρμογή οι οδηγίες που έχουν δοθεί με την ΠΟΛ.1042/26.1.2015 «Φορολογική μεταχείριση του εισοδήματος από μερίσματα, τόκους και δικαιώματα μετά την έναρξη ισχύος των διατάξεων του νέου Κ.Φ.Ε. (ν.4172/2013)» εγκύκλιό μας.

Όσον αφορά στη δήλωση των πιο πάνω ποσών στη δήλωση φορολογίας εισοδήματος φυσικών προσώπων, αυτά καταχωρούνται:

• Έντυπο Ε1, στον υποπίνακα Δ1 «Μερίσματα, Τόκοι, Δικαιώματα» του Πίνακα 4 στους κωδικούς 291/292 στην περίπτωση που ο αναγκαστικός δασικός συνεταιρισμός τηρεί διπλογραφικά βιβλία ή

• Έντυπο Ε1, στον Πίνακα 6 «Πρόσθετα Πληροφοριακά Στοιχεία - Ποσά που Μειώνουν την Ετήσια Δαπάνη» στους κωδικούς 431/432 του Εντύπου Ε1, στην περίπτωση που ο αναγκαστικός δασικός συνεταιρισμός τηρεί απλογραφικά βιβλία.

4.4 Ασφάλιση δασεργατών

Κοινοποιήθηκε το Γενικό Έγγραφο Δ.ΑΣΦ./81/481044/2019 του ΕΦΚΑ σχετικά με την ασφαλιστική αντιμετώπιση ειδικών κατηγοριών απασχολούμενων (ρητινοσυλλέκτες, δασεργάτες, σμυριδορύκτες) - ασφαλισμένων μετά την 1/1/93 - οι οποίοι παράλληλα ασκούν μη μισθωτή δραστηριότητα υπαγόμενη στην ασφάλιση του τ.ΟΑΕΕ.

Με τις διατάξεις της παρ. 1 του άρθρου 1 της Υπουργικής Απόφασης αρ. Φ.10035/18679/304/2.12.2014 ρυθμίστηκαν θέματα υπαγωγής στην ασφάλιση του τ.ΟΑΕΕ ή του τ. ΙΚΑ – ΕΤΑΜ των νεοασφαλισμένων από 1/1/1993 και εφεξής, οι οποίοι ασκούν πολλαπλή επαγγελματική δραστηριότητα.

Ειδικά για τα πρόσωπα των περιπτώσεων στ΄ και ζ΄ της παρ. 1 του άρθρου 2 του Α.Ν. 1846/1951 (ρητινοσυλλέκτες, δασεργάτες) και των ειδικών διατάξεων του Κεφαλαίου ΙΔ, άρθρα 96 – 97, του Κανονισμού Ασφάλισης του ΙΚΑ – ΕΤΑΜ (Α.Υ.Ε. 55575/1965) (σμυριδορύκτες) η ως άνω υπαγωγή στην ασφάλιση του τ. ΟΑΕΕ ορίστηκε ως προαιρετική εφαρμοζομένων στην περίπτωσή τους των διατάξεων του άρθρου 3 του πδ 258/05 (καταστατικές διατάξεις τ. ΟΑΕΕ).

Συγκεκριμένα, από τον 4/2014 τα προαναφερόμενα πρόσωπα, εφόσον ασφαλίζονταν στο τ. ΙΚΑ – ΕΤΑΜ για τη δραστηριότητά τους αυτή και παράλληλα ασκούσαν επαγγελματική δραστηριότητα υπαγόμενη στην ασφάλιση του τ. ΟΑΕΕ, απαλλάσσονταν από την ασφάλιση του τ. ΟΑΕΕ.

Με τις διατάξεις του άρθρου 36 του ν. 4387/2016 διαμορφώνεται νέο πλαίσιο σχετικά με την υποχρέωση καταβολής ασφαλιστικών εισφορών στον ΕΦΚΑ σε περίπτωση πολλαπλής απασχόλησης.

Σύμφωνα με την παρ. 1 του εν λόγω άρθρου, οι ασφαλισμένοι, ανεξαρτήτως αν είναι ασφαλισμένοι πριν ή μετά την 1/1/1993 (παλαιοί ή νέοι ασφαλισμένοι), εφόσον ασκούν πολλαπλή επαγγελματική δραστηριότητα για την οποία είχαν υποχρέωση ασφάλισης σε περισσότερους του ενός από τους ενταχθέντες στον ΕΦΚΑ φορείς κύριας ασφάλισης ή το Δημόσιο, καταβάλλουν από 1/1/2017 τις προβλεπόμενες από τα άρθρα 38, 39 και 40 του ν. 4387/16 ασφαλιστικές εισφορές για την κύρια ασφάλισή τους, για κάθε επαγγελματική δραστηριότητα που ασκούν.

Εξάλλου, με την παρ. 7 του άρθρου 36 του προαναφερόμενου νόμου προβλέπεται η κατάργηση από 1/1/2017 του άρθρου 39 του ν. 2084/1992, όπως ίσχυε, για υποχρεωτική ασφάλιση των από 1/1/93 και μετά ασφαλισμένων σε έναν μόνο φορέα κύριας ασφάλισης ή το Δημόσιο.

Συνεπώς, από 1/1/2017 οι ως άνω ειδικές κατηγορίες απασχολούμενων (ρητινοσυλλέκτες, δασεργάτες, σμυριδορύκτες), ασφαλισμένοι πριν ή μετά την 1/1/1993, εφόσον παράλληλα ασκούν και επαγγελματική δραστηριότητα, υπάγονται σε έναν φορέα ασφάλισης, τον ΕΦΚΑ, καταβάλλοντας όμως πολλαπλές εισφορές (άρθρο 36 ν.4387/2016).

4.5 Γνωμοδότηση Σ.ΛΟ.Τ.

« … Κατά την γνώμη μας για την λειτουργία και την οικονομική διαχείριση του δασικού συνεταιρισμού εφαρμόζονται τόσο οι διατάξεις του νόμου 4384/2016 (άρθρα 21, 22 και 23), όσο και του Ν 4423/2016 (άρθρο 27, περ. στ [Τήρηση: «στ) Βιβλίο ισολογισμού»). Συγκεκριμένα, από τις παραπάνω διατάξεις προβλέπεται ότι, κατά τη λήξη της χρήσης «κλείνονται τα λογιστικά βιβλία του ΑΣ, ενεργείται η απογραφή της περιουσίας του, καταρτίζονται οι ετήσιες χρηματοοικονομικές καταστάσεις, σύμφωνα με τις διατάξεις του Ν 4308/2014 και υποβάλλονται από το διοικητικό συμβούλιο στην τακτική γενική συνέλευση μαζί με την έκθεση των ελεγκτών και την έκθεση διαχείρισης πεπραγμένων του διοικητικού συμβουλίου για το έτος που έληξε.

Ως προς το ερώτημα με αριθμό 2 (α), σας αναφέρουμε, ότι σύμφωνα με την Λογιστική Οδηγία της ΕΛΤΕ, στην οποία ενσωματώθηκε και η ΠΟΛ.1003/31.12.2014 (παρ. 3.10.1), ενδεικτικά απαριθμούνται οι οντότητες που εφαρμόζουν το διπλογραφικό λογιστικό σύστημα. Μεταξύ αυτών, είναι και οι συνεταιρισμοί (περ. ζ), καθώς και κάθε άλλη οντότητα που υποχρεούται σε σύνταξη ισολογισμού από άλλη νομοθεσία.

Η παράγραφος 3.10. 1 της ΠΟΛ.1003/31.12.2014 αναφέρει : «Ενδεικτικά, διπλογραφικό λογιστικό σύστημα εφαρμόζουν: (α)….(ζ) Οι συνεταιρισμοί και κάθε οντότητα που υποχρεούνται σε σύνταξη ισολογισμού από άλλη νομοθεσία. Ωστόσο, οι οντότητες αυτές (συνεταιρισμοί, κλπ.) οι οποίες εκ του ιδρυτικού τους νόμου ή του καταστατικού τους υποχρεούνται μόνο σε σύνταξη ισολογισμού και όχι σε τήρηση διπλογραφικών βιβλίων δεν υποχρεούνται από τον παρόντα νόμο σε εφαρμογή διπλογραφικού λογιστικού συστήματος, με την προϋπόθεση ότι εμπίπτουν στην κατηγορία των πολύ μικρών οντοτήτων της παραγράφου 2.γ του άρθρου 1 του ν. 4308/2014 και εντάσσονται σε τήρηση βιβλίων (απλογραφικά ή διπλογραφικά) με τις διατάξεις της παραγράφου 3 του άρθρου 2 (κύκλος εργασιών 1.500.000 ευρώ)».

Παρά τα ανωτέρω αναφερόμενα, εκτιμούμε ότι από απλογραφικό λογιστικό σύστημα δεν είναι πρακτικά εφικτό να καταρτιστεί μία πλήρης σειρά αξιόπιστων χρηματοοικονομικών καταστάσεων.

Επομένως, εφόσον από τον νόμο και το καταστατικό του συνεταιρισμού επιβάλλεται η υποχρέωση καταρτίσεως πλήρους σειράς χρηματοοικονομικών καταστάσεων (ισολογισμός κ.λπ.), είναι αναγκαίο ο συνεταιρισμός να τηρεί πλήρες διπλογραφικό λογιστικό σύστημα»».

Σημαντική Επισήμανση

Οι συνάδελφοι λογιστές, αλλά και η Διοίκηση των Συνεταιρισμών (Αγροτικών και Δασικών), πρέπει να γνωρίζει ότι από απλογραφικό λογιστικό σύστημα αφενός δεν είναι πρακτικά εφικτό να καταρτιστεί μία πλήρης σειρά αξιόπιστων χρηματοοικονομικών καταστάσεων και αφετέρου υπάρχουν αυξημένοι κίνδυνοι διαχειριστικών ανωμαλιών, με ότι αυτό συνεπάγεται σχετικά με την ευθύνη των ανωτέρω προσώπων και στην εύρυθμη λειτουργία του Συνεταιρισμού, γενικότερα.

Πηγή: taxheaven.gr

Οι αναγκαστικοί δασικοί συνεταιρισμοί που διέπονται από τις διατάξεις του α.ν. 1627/1939 και συμπληρωματικά από τις διατάξεις του άρθρου 47 του ν. 2169/1993 και των ν. 2810/2000 και ν. 4015/2011, προσδιορίζουν τα κέρδη τους από επιχειρηματική δραστηριότητα σύμφωνα με τις διατάξεις της παρ. 1 του άρθρου 47 του ν. 4172/2013, όπως όλα τα νομικά πρόσωπα και οι νομικές οντότητες, και φορολογούνται για το σύνολο των κερδών τους με συντελεστή 29%, με βάση τις διατάξεις της παρ. 1 του άρθρου 58 του ν.4172/2013, δεδομένου ότι κατά ρητή διατύπωση του ν. 4015/2011 αλλά και του μεταγενέστερου ν. 4384/2016, οι δασικοί συνεταιρισμοί και οι ενώσεις αυτών δεν αποτελούν αγροτικούς συνεταιρισμούς.

Επίσης:

«1. Το καθαρό πλεόνασμα της διαχειριστικής χρήσης προκύπτει όταν από τα ακαθάριστα έσοδα του ΔΑ.Σ.Ε. αφαιρεθούν οι κάθε είδους δαπάνες, ζημιές και αποσβέσεις.

2. Ποσοστό τουλάχιστον δέκα τοις εκατό (10%) από το καθαρό πλεόνασμα της διαχειριστικής χρήσης περιέρχεται σε λογαριασμό τακτικού αποθεματικού, μέχρις ότου το συνολικό ποσό φθάσει στο ύψος τουλάχιστον της συνολικής αξίας των συνεταιριστικών μερίδων, οπότε η κράτηση παύει να είναι υποχρεωτική. Η κράτηση αυτή επαναφέρεται όταν το τακτικό αποθεματικό υστερήσει έναντι του συνολικού ποσού των συνεταιριστικών μερίδων. Το Καταστατικό μπορεί να προβλέπει μεγαλύτερο ύψος αποθεματικού και ποσοστού κράτησης.

3. Στο τακτικό αποθεματικό περιέρχονται ακόμα:

α) Τα πρόστιμα που προβλέπονται από το καταστατικό και τα ποσά που προέρχονται από ποινικές ρήτρες.

β) Τα έσοδα που περιέρχονται στη συνεταιριστική οργάνωση από χαριστική αιτία, εκτός εάν υπάρχει ειδικός όρος.

Το τακτικό αποθεματικό χρησιμοποιείται για την αντικατάσταση και συντήρηση του παγίου κεφαλαίου, για την ανάπτυξη του συνεταιρισμού και ως κεφάλαιο κίνησης.

4. Μετά την αφαίρεση του ποσοστού για τη δημιουργία του τακτικού αποθεματικού η Γενική Συνέλευση μπορεί να αποφασίσει με την αυξημένη απαρτία και πλειοψηφία των άρθρων 17 παράγραφος 3 και 18 παράγραφος 2 την κράτηση ποσοστού από το καθαρό πλεόνασμα της διαχειριστικής χρήσης για τη δημιουργία έκτακτου αποθεματικού.

Το έκτακτο αποθεματικό χρησιμοποιείται για την κάλυψη των κάθε είδους ζημιών του συνεταιρισμού. Οι ζημιές στα περιουσιακά στοιχεία των μελών καλύπτονται μόνο, όταν η χρήση τους έχει παραχωρηθεί στο συνεταιρισμό.

5. Το απομένον υπόλοιπο του καθαρού πλεονάσματος της διαχειριστικής χρήσης διανέμεται στα μέλη σύμφωνα με το Καταστατικό. Η Γενική Συνέλευση μπορεί να αποφασίσει με την αυξημένη απαρτία και πλειοψηφία των άρθρων 17 παράγραφος 3 και 18 παράγραφος 2, να μην διανεμηθεί μέρος ή και όλο το απομένον καθαρό πλεόνασμα της διαχειριστικής χρήσης στα μέλη του συνεταιρισμού, αλλά να χρησιμοποιηθεί για την κάλυψη συγκεκριμένων αναγκών. (4423/2016, Άρθρο 29. Διαχειριστικό υπόλοιπο - αποθεματικά)

4.3 Φορολογία μελών Δασικών Συνεταιρισμών σε περίπτωση μερίσματος

Τα κέρδη που διανέμει ο αναγκαστικός δασικός συνεταιρισμός στα μέλη του θεωρούνται μέρισμα, για τη φορολογική μεταχείριση του οποίου έχουν εφαρμογή οι οδηγίες που έχουν δοθεί με την ΠΟΛ.1042/26.1.2015 «Φορολογική μεταχείριση του εισοδήματος από μερίσματα, τόκους και δικαιώματα μετά την έναρξη ισχύος των διατάξεων του νέου Κ.Φ.Ε. (ν.4172/2013)» εγκύκλιό μας.

Όσον αφορά στη δήλωση των πιο πάνω ποσών στη δήλωση φορολογίας εισοδήματος φυσικών προσώπων, αυτά καταχωρούνται:

• Έντυπο Ε1, στον υποπίνακα Δ1 «Μερίσματα, Τόκοι, Δικαιώματα» του Πίνακα 4 στους κωδικούς 291/292 στην περίπτωση που ο αναγκαστικός δασικός συνεταιρισμός τηρεί διπλογραφικά βιβλία ή

• Έντυπο Ε1, στον Πίνακα 6 «Πρόσθετα Πληροφοριακά Στοιχεία - Ποσά που Μειώνουν την Ετήσια Δαπάνη» στους κωδικούς 431/432 του Εντύπου Ε1, στην περίπτωση που ο αναγκαστικός δασικός συνεταιρισμός τηρεί απλογραφικά βιβλία.

4.4 Ασφάλιση δασεργατών

Κοινοποιήθηκε το Γενικό Έγγραφο Δ.ΑΣΦ./81/481044/2019 του ΕΦΚΑ σχετικά με την ασφαλιστική αντιμετώπιση ειδικών κατηγοριών απασχολούμενων (ρητινοσυλλέκτες, δασεργάτες, σμυριδορύκτες) - ασφαλισμένων μετά την 1/1/93 - οι οποίοι παράλληλα ασκούν μη μισθωτή δραστηριότητα υπαγόμενη στην ασφάλιση του τ.ΟΑΕΕ.

Με τις διατάξεις της παρ. 1 του άρθρου 1 της Υπουργικής Απόφασης αρ. Φ.10035/18679/304/2.12.2014 ρυθμίστηκαν θέματα υπαγωγής στην ασφάλιση του τ.ΟΑΕΕ ή του τ. ΙΚΑ – ΕΤΑΜ των νεοασφαλισμένων από 1/1/1993 και εφεξής, οι οποίοι ασκούν πολλαπλή επαγγελματική δραστηριότητα.

Ειδικά για τα πρόσωπα των περιπτώσεων στ΄ και ζ΄ της παρ. 1 του άρθρου 2 του Α.Ν. 1846/1951 (ρητινοσυλλέκτες, δασεργάτες) και των ειδικών διατάξεων του Κεφαλαίου ΙΔ, άρθρα 96 – 97, του Κανονισμού Ασφάλισης του ΙΚΑ – ΕΤΑΜ (Α.Υ.Ε. 55575/1965) (σμυριδορύκτες) η ως άνω υπαγωγή στην ασφάλιση του τ. ΟΑΕΕ ορίστηκε ως προαιρετική εφαρμοζομένων στην περίπτωσή τους των διατάξεων του άρθρου 3 του πδ 258/05 (καταστατικές διατάξεις τ. ΟΑΕΕ).

Συγκεκριμένα, από τον 4/2014 τα προαναφερόμενα πρόσωπα, εφόσον ασφαλίζονταν στο τ. ΙΚΑ – ΕΤΑΜ για τη δραστηριότητά τους αυτή και παράλληλα ασκούσαν επαγγελματική δραστηριότητα υπαγόμενη στην ασφάλιση του τ. ΟΑΕΕ, απαλλάσσονταν από την ασφάλιση του τ. ΟΑΕΕ.

Με τις διατάξεις του άρθρου 36 του ν. 4387/2016 διαμορφώνεται νέο πλαίσιο σχετικά με την υποχρέωση καταβολής ασφαλιστικών εισφορών στον ΕΦΚΑ σε περίπτωση πολλαπλής απασχόλησης.

Σύμφωνα με την παρ. 1 του εν λόγω άρθρου, οι ασφαλισμένοι, ανεξαρτήτως αν είναι ασφαλισμένοι πριν ή μετά την 1/1/1993 (παλαιοί ή νέοι ασφαλισμένοι), εφόσον ασκούν πολλαπλή επαγγελματική δραστηριότητα για την οποία είχαν υποχρέωση ασφάλισης σε περισσότερους του ενός από τους ενταχθέντες στον ΕΦΚΑ φορείς κύριας ασφάλισης ή το Δημόσιο, καταβάλλουν από 1/1/2017 τις προβλεπόμενες από τα άρθρα 38, 39 και 40 του ν. 4387/16 ασφαλιστικές εισφορές για την κύρια ασφάλισή τους, για κάθε επαγγελματική δραστηριότητα που ασκούν.

Εξάλλου, με την παρ. 7 του άρθρου 36 του προαναφερόμενου νόμου προβλέπεται η κατάργηση από 1/1/2017 του άρθρου 39 του ν. 2084/1992, όπως ίσχυε, για υποχρεωτική ασφάλιση των από 1/1/93 και μετά ασφαλισμένων σε έναν μόνο φορέα κύριας ασφάλισης ή το Δημόσιο.

Συνεπώς, από 1/1/2017 οι ως άνω ειδικές κατηγορίες απασχολούμενων (ρητινοσυλλέκτες, δασεργάτες, σμυριδορύκτες), ασφαλισμένοι πριν ή μετά την 1/1/1993, εφόσον παράλληλα ασκούν και επαγγελματική δραστηριότητα, υπάγονται σε έναν φορέα ασφάλισης, τον ΕΦΚΑ, καταβάλλοντας όμως πολλαπλές εισφορές (άρθρο 36 ν.4387/2016).

4.5 Γνωμοδότηση Σ.ΛΟ.Τ.

« … Κατά την γνώμη μας για την λειτουργία και την οικονομική διαχείριση του δασικού συνεταιρισμού εφαρμόζονται τόσο οι διατάξεις του νόμου 4384/2016 (άρθρα 21, 22 και 23), όσο και του Ν 4423/2016 (άρθρο 27, περ. στ [Τήρηση: «στ) Βιβλίο ισολογισμού»). Συγκεκριμένα, από τις παραπάνω διατάξεις προβλέπεται ότι, κατά τη λήξη της χρήσης «κλείνονται τα λογιστικά βιβλία του ΑΣ, ενεργείται η απογραφή της περιουσίας του, καταρτίζονται οι ετήσιες χρηματοοικονομικές καταστάσεις, σύμφωνα με τις διατάξεις του Ν 4308/2014 και υποβάλλονται από το διοικητικό συμβούλιο στην τακτική γενική συνέλευση μαζί με την έκθεση των ελεγκτών και την έκθεση διαχείρισης πεπραγμένων του διοικητικού συμβουλίου για το έτος που έληξε.

Ως προς το ερώτημα με αριθμό 2 (α), σας αναφέρουμε, ότι σύμφωνα με την Λογιστική Οδηγία της ΕΛΤΕ, στην οποία ενσωματώθηκε και η ΠΟΛ.1003/31.12.2014 (παρ. 3.10.1), ενδεικτικά απαριθμούνται οι οντότητες που εφαρμόζουν το διπλογραφικό λογιστικό σύστημα. Μεταξύ αυτών, είναι και οι συνεταιρισμοί (περ. ζ), καθώς και κάθε άλλη οντότητα που υποχρεούται σε σύνταξη ισολογισμού από άλλη νομοθεσία.

Η παράγραφος 3.10. 1 της ΠΟΛ.1003/31.12.2014 αναφέρει : «Ενδεικτικά, διπλογραφικό λογιστικό σύστημα εφαρμόζουν: (α)….(ζ) Οι συνεταιρισμοί και κάθε οντότητα που υποχρεούνται σε σύνταξη ισολογισμού από άλλη νομοθεσία. Ωστόσο, οι οντότητες αυτές (συνεταιρισμοί, κλπ.) οι οποίες εκ του ιδρυτικού τους νόμου ή του καταστατικού τους υποχρεούνται μόνο σε σύνταξη ισολογισμού και όχι σε τήρηση διπλογραφικών βιβλίων δεν υποχρεούνται από τον παρόντα νόμο σε εφαρμογή διπλογραφικού λογιστικού συστήματος, με την προϋπόθεση ότι εμπίπτουν στην κατηγορία των πολύ μικρών οντοτήτων της παραγράφου 2.γ του άρθρου 1 του ν. 4308/2014 και εντάσσονται σε τήρηση βιβλίων (απλογραφικά ή διπλογραφικά) με τις διατάξεις της παραγράφου 3 του άρθρου 2 (κύκλος εργασιών 1.500.000 ευρώ)».

Παρά τα ανωτέρω αναφερόμενα, εκτιμούμε ότι από απλογραφικό λογιστικό σύστημα δεν είναι πρακτικά εφικτό να καταρτιστεί μία πλήρης σειρά αξιόπιστων χρηματοοικονομικών καταστάσεων.

Επομένως, εφόσον από τον νόμο και το καταστατικό του συνεταιρισμού επιβάλλεται η υποχρέωση καταρτίσεως πλήρους σειράς χρηματοοικονομικών καταστάσεων (ισολογισμός κ.λπ.), είναι αναγκαίο ο συνεταιρισμός να τηρεί πλήρες διπλογραφικό λογιστικό σύστημα»».

Σημαντική Επισήμανση

Οι συνάδελφοι λογιστές, αλλά και η Διοίκηση των Συνεταιρισμών (Αγροτικών και Δασικών), πρέπει να γνωρίζει ότι από απλογραφικό λογιστικό σύστημα αφενός δεν είναι πρακτικά εφικτό να καταρτιστεί μία πλήρης σειρά αξιόπιστων χρηματοοικονομικών καταστάσεων και αφετέρου υπάρχουν αυξημένοι κίνδυνοι διαχειριστικών ανωμαλιών, με ότι αυτό συνεπάγεται σχετικά με την ευθύνη των ανωτέρω προσώπων και στην εύρυθμη λειτουργία του Συνεταιρισμού, γενικότερα.

Πηγή: taxheaven.gr

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου