Του Σπύρου Δημητρέλη

Μπόνους στις επενδύσεις επιχειρεί να δώσει η κυβέρνηση με σειρά παρεμβάσεων αναπτυξιακού χαρακτήρα που έχουν ως αιχμή τους την ενίσχυση της επιχειρηματικότητας. Πρόκειται για παρεμβάσεις που έχουν να κάνουν κυρίως με τη μείωση του φορολογικού βάρους των επιχειρήσεων.

Βασική παρέμβαση είναι η μείωση των φορολογικών συντελεστών των επιχειρηματικών κερδών, καθώς και παρεμβάσεις που έχουν να κάνουν με τη μείωση του φορολογικού βάρους των ελεύθερων επαγγελματιών.

Παράλληλα, έρχονται ελαφρύνσεις και για την πλειονότητα μισθωτών και συνταξιούχων, ενώ θεσπίζονται σημαντικά επενδυτικά κίνητρα με αιχμή την οικοδομή αλλά και την προσέλκυση ξένων επενδυτών που θα μεταφέρουν τη φορολογική τους κατοικία στην Ελλάδα.

Από την τρέχουσα χρήση ο εταιρικός φορολογικός συντελεστής μειώνεται από το 28% στο 24%, ενώ μειώνεται και ο συντελεστής φορολόγησης των μερισμάτων από το 10% στο 5%.

Παράδειγμα

Μια επιχείρηση έχει ετήσια καθαρά κέρδη της τάξης των 100.000 ευρώ. Για τη χρήση 2018 κατέβαλε ετήσιο φόρο εισοδήματος 28.000 ευρώ. Για τη χρήση 2019 θα καταβάλει φόρο 24.000 ευρώ, δηλαδή 4.000 ευρώ λιγότερα. Ας υποθέσουμε ότι διανέμει το σύνολο των κερδών της στους μετόχους της. Το 2018 τα διανεμόμενα κέρδη, ύψους 72.000 ευρώ, επιβαρύνθηκαν με φόρο ύψους 8.200 ευρώ. Το 2019 τα διανεμόμενα κέρδη είναι 76.000 ευρώ και ο φόρος μερισμάτων ύψους 4.300 ευρώ.

Παράλληλα, το φορολογικό νομοσχέδιο προβλέπει μια εφάπαξ ελάφρυνση των επιχειρήσεων. Είναι η επιστροφή του 5% της προκαταβολής φόρου που βεβαιώθηκε φέτος στις επιχειρήσεις με βάση τα κέρδη του φορολογικού έτους 2018. Για παράδειγμα, επιχείρηση στην οποία βεβαιώθηκε προκαταβολή φόρου 200.000 ευρώ θα καταβάλει τελικά το ποσό των 190.000 ευρώ με μείωση της τελευταίας δόσης.

Επιπλέον, παρέχονται κίνητρα στις επιχειρήσεις προκειμένου να ανανεώσουν τους στόλους οχημάτων τους με τη μίσθωση οχημάτων μηδενικών (π.χ. ηλεκτρικών) ή χαμηλών ρύπων (έως 50 γραμμ. CO2).Έτσι, θεσπίζεται πρόσθετη έκπτωση 30% της αξίας του οχήματος από τα ακαθάριστα έσοδα των επιχειρήσεων για δαπάνη ενοικίασης οχήματος με μηδενικούς ρύπους ή έως 50 γραμμ. εφόσον η λιανική προ φόρων αξία τους δεν ξεπερνά τα 40.000 ευρώ, ενώ καθιερώνεται αυξημένος συντελεστής απόσβεσης 25% για την αγορά οχημάτων μηδενικών ρύπων ή χαμηλών ρύπων έως 50 γραμμ. CO2. Για τα υπόλοιπα οχήματα ισχύει 16%. Επιπλέον, θεσπίζεται έκπτωση από τα ακαθάριστα κέρδη των επιχειρήσεων των δαπανών Εταιρικής Κοινωνικής Ευθύνης εφόσον η επιχείρηση είναι κερδοφόρα στο φορολογικό έτος που πραγματοποιήθηκαν οι δαπάνες αυτές.

Φυσικά πρόσωπα

Από το νέο έτος καθιερώνεται νέα κλίμακα φορολόγησης των φυσικών προσώπων, που θα έχει την εξής μορφή:

Εισόδημα Συντελεστής

Έως 10.000 ευρώ 9% (από 22% που ισχύει σήμερα)

10.001-20.000 ευρώ 22%

20.001-30.000 ευρώ 28% (από 29%)

30.001-40.000 ευρώ 36% (από 37%)

40.001+ ευρώ 44% (από 45%)

Η έκπτωση φόρου για μισθωτούς-συνταξιούχους που οδηγεί σε αφορολόγητο όριο διαμορφώνεται ως εξής:

Άγαμος: 777 ευρώ, που συνεπάγεται αφορολόγητο όριο 8.636 ευρώ.

Έγγαμος με 1 παιδί: 810 ευρώ, για να προκύψει αφορολόγητο 9.000 ευρώ.

Έγγαμος με 2 παιδιά: 900 ευρώ, για να προκύψει αφορολόγητο όριο 10.000 ευρώ.

Έγγαμος με 3 παιδιά: 1.120 ευρώ, που οδηγεί σε αφορολόγητο 11.000 ευρώ.

Έγγαμος με 4 παιδιά: 1.340 ευρώ, που οδηγεί σε αφορολόγητο όριο 12.000 ευρώ.

Για κάθε επιπλέον τέκνο η έκπτωση φόρου προσαυξάνεται κατά 220 ευρώ.

Τα ποσά της έκπτωσης φόρου θα δίνονται στο σύνολό τους για εισόδημα από μισθούς ή συντάξεις έως 12.000 ευρώ. Για εισοδήματα άνω των 12.000 ευρώ οι εκπτώσεις φόρου θα περιορίζονται κατά 20 ευρώ ανά 1.000 ευρώ επιπλέον εισοδήματος.

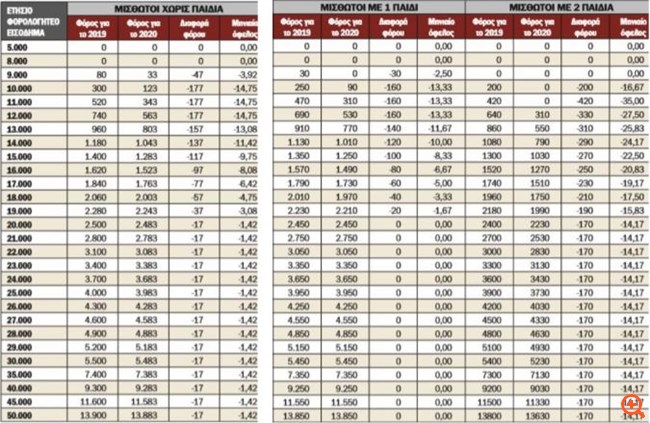

Από τη νέα φορολογική κλίμακα επέρχονται μειώσεις της φορολογίας εισοδήματος για την πλειονότητα των μισθωτών και συνταξιούχων, που θα φανούν από την παρακράτηση του φόρου εισοδήματος του νέου έτους. Το όφελος σε ορισμένες περιπτώσεις ξεπερνά τα 350 ευρώ ετησίως, ενώ δεν θα έχουν κάποιο όφελος μισθωτοί με ένα παιδί και ετήσιο εισόδημα άνω των 20.000 ευρώ.

Ελεύθεροι επαγγελματίες

Όλοι οι ελεύθεροι επαγγελματίες θα έχουν όφελος από τη νέα φορολογική κλίμακα και κυρίως την καθιέρωση εισαγωγικού φορολογικού συντελεστή 9% για τα πρώτα 10.000 ευρώ εισοδήματος. Η μείωση του φόρου ξεπερνά ακόμα και τα 1.700 ευρώ, ενώ για έναν μέσο ελεύθερο επαγγελματία είναι της τάξης των 1.300 ευρώ.

Παροχές σε είδος

Με το νομοσχέδιο δίνονται κίνητρα στις επιχειρήσεις για παροχή στους εργαζομένους τους καρτών απεριορίστων διαδρομών με τα μέσα μαζικής μεταφοράς. Έτσι, θεσπίζεται πρόσθετη έκπτωση 30% της αξίας της κάρτας από τα ακαθάριστα έσοδα των επιχειρήσεων των δαπανών τους για χορήγηση ετήσιων καρτών απεριορίστων διαδρομών στα μέσα μαζικής μεταφοράς των εργαζομένων τους.

Οικοδομή - ακίνητα

Καθιερώνονται κίνητρα για την οικοδομή που περιλαμβάνουν αναστολή του ΦΠΑ στην οικοδομική δραστηριότητα για 3 χρόνια, και μάλιστα αναδρομικά από τις οικοδομικές άδειες που έχουν εκδοθεί μετά την 1/1/2006, αναστολή του φόρου υπεραξίας επί του κέρδους αγοραπωλησίας ακινήτων για 3 χρόνια και επανεξέτασή του κατά τον 4ο χρόνο και μείωση κατά 40% του φόρου για τις δαπάνες που πραγματοποιούν οι φορολογούμενοι για την ενεργειακή λειτουργική και αισθητική αναβάθμιση των ακινήτων. Ο φόρος θα μειώνεται μόνο για τις εργασίες και όχι για τα υλικά. Ο φόρος μειώνεται κατά 10% της δαπάνης σε τέσσερα χρόνια και υπολογίζεται για μέγιστη δαπάνη 48.000 ευρώ. Η συγκεκριμένη φοροαπαλλαγή ισχύει για δαπάνες που πραγματοποιούνται εντός της τριετίας 2020-2022 και αναγνωρίζεται εφόσον εκδοθούν φορολογικά παραστατικά και η δαπάνη εξοφληθεί μέσω τράπεζας.

Παραδείγματα

Φορολογούμενος δαπανά το 2020 το ποσό των 10.000 ευρώ για εργασίες (όχι υλικά) αναβάθμισης ακινήτου του. Από αυτήν τη δαπάνη δικαιούται έκπτωση φόρου εισοδήματος 4.000 ευρώ, την οποία θα αποσβέσει σε τέσσερις ετήσιες δόσεις των 1.000 ευρώ.

Άλλος ιδιοκτήτης πραγματοποίησε δαπάνη αναβάθμισης ακινήτου του ύψους 15.000 ευρώ (εργασίες και όχι υλικά). Για τη συγκεκριμένη δαπάνη δικαιούται έκπτωση από τον φόρο εισοδήματος ύψους 6.000 ευρώ. Για τέσσερα χρόνια θα αφαιρεί 1.500 ευρώ από τον φόρο εισοδήματός του.

e-πληρωμές

Ηλεκτρονικές αποδείξεις για το 30% του πραγματικού (και όχι του τεκμαρτού) εισοδήματος θα "απαιτεί" η Εφορία από το 2020 από όλους τους φορολογούμενους. Από το πραγματικό εισόδημα αφαιρείται η εισφορά αλληλεγγύης. Στις περιπτώσεις που το άθροισμα φόρου εισοδήματος, ΕΝΦΙΑ και ενοικίων που καταβλήθηκαν από τον φορολογούμενο ξεπερνά το 60% του δηλωθέντος εισοδήματος, τότε το ποσοστό των υποχρεωτικών ηλεκτρονικών πληρωμών περιορίζεται στο 20%. Σε φορολογούμενους στους οποίους έχουν κατασχεθεί οι τραπεζικοί λογαριασμοί το ανώτατο όριο απαιτούμενων ηλεκτρονικών πληρωμών περιορίζεται στα 5.000 ευρώ, ενώ για όλους τους υπόλοιπους φορολογούμενους ορίζεται ανώτατο όριο απαιτούμενης δαπάνης τα 20.000 ευρώ (έναντι 34.000 ευρώ που ισχύει σήμερα).

Στην περίπτωση που υπάρχει διαφορά μεταξύ του απαιτούμενου ορίου δαπανών με πλαστικό χρήμα και δηλωθέντος, θα επιβάλλεται πρόσθετος φόρος 22% επί του ποσού των ηλεκτρονικών δαπανών που λείπουν από τους φορολογούμενους.

Από την υποχρέωση ηλεκτρονικών δαπανών εξαιρούνται:

(i) Φορολογούμενοι που έχουν συμπληρώσει το εβδομηκοστό (70ό) έτος της ηλικίας τους.

(ii) Άτομα με ποσοστό αναπηρίας ογδόντα τοις εκατό (80%) και άνω.

(iii) Όσοι βρίσκονται σε δικαστική συμπαράσταση.

(iv) Οι φορολογικοί κάτοικοι της Ε.Ε. ή του ΕΟΧ, υπό τις προϋποθέσεις του άρθρου 20 του ν. 4172/2013, που υποχρεούνται σε υποβολή δήλωσης στην Ελλάδα.

(v) Δημόσιοι λειτουργοί και δημόσιοι υπάλληλοι που υπηρετούν στην αλλοδαπή, καθώς και φορολογικοί κάτοικοι Ελλάδας που διαβιούν ή εργάζονται στην αλλοδαπή.

(vi) Ανήλικοι που υποχρεούνται σε υποβολή δήλωσης φορολογίας εισοδήματος.

(vii) Oι υπηρετούντες την υποχρεωτική στρατιωτική τους θητεία.

(viii) Φορολογούμενοι που κατοικούν μόνιμα σε χωριά με πληθυσμό έως 500 κατοίκους και σε νησιά με πληθυσμό κάτω των 3.100 κατοίκων, σύμφωνα με την τελευταία απογραφή, εκτός αν πρόκειται για τουριστικούς τόπους.

(ix) Οι φορολογούμενοι που είναι δικαιούχοι Κοινωνικού Εισοδήματος Αλληλεγγύης (ΚΕΑ).

(x) Oι φορολογούμενοι που βρίσκονται σε κατάσταση μακροχρόνιας νοσηλείας (πέραν των 6 μηνών).

(xi) Όσοι διαμένουν σε οίκο ευγηρίας και σε ψυχιατρικό κατάστημα.

(xii) Οι φυλακισμένοι.

Παραδείγματα

Μισθωτός έχει ετήσιο εισόδημα ύψους 10.000 ευρώ. Θα πρέπει να δαπανήσει μέσω κάρτας τουλάχιστον το ποσό των 3.000 ευρώ. Αν δαπανήσει 2.000 ευρώ, τότε για τα 1.000 ευρώ που του λείπουν θα πληρώσει πρόσθετο φόρο ύψος 220 ευρώ.

Ιδιοκτήτης ακινήτων έχει ετήσιο εισόδημα 15.000 ευρώ. Θα πρέπει να πραγματοποιήσει ετήσιες δαπάνες με κάρτα ύψους τουλάχιστον 4.500 ευρώ. Ωστόσο, κατέβαλε ΕΝΦΙΑ, φόρο και ενοίκιο ύψους 6.000 ευρώ. Στην περίπτωση αυτή θα πρέπει να πραγματοποιήσει ηλεκτρονικές πληρωμές ύψους 20%, δηλαδή 3.000 ευρώ, αντί για 4.500 ευρώ.

Πάγια ρύθμιση οφειλών

Καθιερώνεται νέα πάγια ρύθμιση οφειλών με έως 24 δόσεις για τις τακτικές φορολογικές οφειλές και έως 48 δόσεις για τον φόρο κληρονομιάς και άλλους έκτακτους φόρους. Ο αριθμός των δόσεων προκύπτει από τον εξής υπολογισμό για τα φυσικά πρόσωπα: το συνολικό εισόδημα πολλαπλασιάζεται τμηματικά με προοδευτικά κλιμακωτό συντελεστή, όπως αυτός ορίζεται παρακάτω.

Για εισόδημα:

α) Από 0,01 ευρώ έως 15.000 ευρώ, με συντελεστή τέσσερα τοις εκατό (4%).

β) Από 15.000,01 ευρώ έως 20.000 ευρώ, με συντελεστή έξι τοις εκατό (6%).

γ) Από 20.000,01 ευρώ έως 25.000 ευρώ, με συντελεστή οκτώ τοις εκατό (8%)

δ) Από 25.000,01 ευρώ έως 30.000 ευρώ, με συντελεστή δέκα τοις εκατό (10%).

ε) Από 30.000,01 ευρώ έως 50.000 ευρώ, με συντελεστή δώδεκα τοις εκατό (12%).

στ) Από 50.000,01 ευρώ έως 75.000 ευρώ, με συντελεστή δεκαπέντε τοις εκατό (15%).

ζ) Από 75.000,01 ευρώ έως 100.000 ευρώ, με συντελεστή είκοσι τοις εκατό (20%).

η) Πάνω από 100.000 ευρώ, με συντελεστή είκοσι πέντε τοις εκατό (25%).

Ο παραπάνω συντελεστής μειώνεται ανάλογα με τον αριθμό των εξαρτώμενων τέκνων του οφειλέτη, κατά μία (1) εκατοστιαία μονάδα για ένα (1) τέκνο, κατά δύο (2) εκατοστιαίες μονάδες για δύο (2) τέκνα και κατά τρεις (3) εκατοστιαίες μονάδες για τρία (3) τέκνα και άνω.

Για τα νομικά πρόσωπα ισχύει ο παρακάτω τρόπος υπολογισμού:

Για οφειλέτες νομικά πρόσωπα ή νομικές οντότητες, με βάση

- Τον μέσο όρο των συνολικών ακαθάριστων εσόδων των τριών τελευταίων πριν από την αίτηση υπαγωγής στη ρύθμιση φορολογικών ετών για τα οποία έχει παρέλθει η προθεσμία υποβολής της οικείας δήλωσης φορολογίας εισοδήματος, ή

- Τα συνολικά ακαθάριστα έσοδα του αμέσως προηγούμενου φορολογικού έτους από την ημερομηνία αίτησης υπαγωγής στη ρύθμιση, για τα οποία έχει παρέλθει η προθεσμία υποβολής της οικείας δήλωσης φορολογίας εισοδήματος, εφόσον αυτά είναι μεγαλύτερα. Τα συνολικά ακαθάριστα έσοδα πολλαπλασιάζονται τμηματικά με προοδευτικά κλιμακωτό συντελεστή, όπως αυτός ορίζεται στο επόμενο εδάφιο.

Για εσόδων:

α) Από 0,01 ευρώ έως 1.000.000 ευρώ, με συντελεστή πέντε τοις εκατό (5%).

β) Από 1.000.000,01 ευρώ έως 1.500.000 ευρώ, με συντελεστή επτά τοις εκατό (7%).

γ) Από 1.500.000,01 ευρώ και άνω, με συντελεστή δέκα τοις εκατό (10%).

Το άθροισμα των γινομένων του εισοδήματος με τους αντίστοιχους συντελεστές αναγόμενο σε μηνιαία βάση διαιρεί το ποσό της ρυθμιζόμενης οφειλής. Ο αριθμός των δόσεων προκύπτει από το ακέραιο μέρος του πηλίκου της διαίρεσης αυτής.

Παράδειγμα

Φορολογούμενος με ένα παιδί έχει οφειλή 10.000 ευρώ από φόρο εισοδήματος και ετήσιο εισόδημα 25.000 ευρώ. Από τον πολλαπλασιασμό του εισοδήματός του με τον συντελεστή 6% προκύπτει ότι μπορεί να δαπανά κάθε χρόνο για την οφειλή 2.000 ευρώ. Ανάλογα με τον αριθμό δόσεων που θα επιλέξει, θα εξαρτηθεί και το επιτόκιο. Αν επιλέξει έως 12 δόσεις, θα επιβαρυνθεί με επιτόκιο 0,25% προσαυξημένο του μέσου επιτοκίου αλληλόχρεων λογαριασμών που ανακοινώνει η Τράπεζα της Ελλάδος (σήμερα περίπου 4,8%), δηλαδή περίπου 5,05%. Αν επιλέξει περισσότερες από 12 δόσεις, θα επιβαρυνθεί με επιτόκιο 1,25% πλέον του μέσου επιτοκίου αλληλόχρεων λογαριασμών που ανακοινώνει η Τράπεζα της Ελλάδος, δηλαδή περίπου 6,05%. Η νέα πάγια ρύθμιση ισχύει για οφειλές που βεβαιώνονται από την 1η Ιανουαρίου 2020.

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου